Vendedores online na China e em Bangladesh: na Ásia, a moda nos marketplaces são lives para atrair clientes; e Barbosa, da Clique Presentes (no topo à direita) : venda de presentes para o Brasil inteiro em marketplaces (Sultan Mahmud Mukut/Sopa/Getty Images, Qilai Shen/Bloomberg/Getty Images, Luiz Henrique/Estúdio Foco, China Stringer Network/reutersa, Mike Segar/Reuters, Germano Lüders, Qilai Shen/Bloomberg/Getty Images/Reuters)

Carolina Ingizza

Publicado em 27 de agosto de 2020 às 05h48.

Última atualização em 31 de agosto de 2020 às 10h29.

A história da comerciante paulista Márcia de Proença Lemes serve de exemplo de como o comércio eletrônico ganhou importância na vida do brasileiro em 2020. Há dez anos Lemes é dona da loja O Caminho, de artigos religiosos ao lado da basílica de Aparecida, maior templo católico do país, no interior paulista e a pouco mais de 100 quilômetros de São Paulo. Acostumada com o vaivém de romeiros em busca de suvenires com a imagem de Nossa Senhora Aparecida, Lemes viu o movimento desabar em abril com a quarentena. “Pensei que iria à falência”, diz.

Para encarar a provação dos tempos atuais, o jeito foi tirar fotos dos 380 produtos, entre santos, rosários e terços, e pôr tudo à venda na internet. O empurrão veio depois de assistir na TV a uma propaganda do Parceiro Magalu, um programa do Magazine Luiza que serve de vitrine digital para micro e pequenos empreendedores exibirem seus produtos nos sites e em outros canais do marketing turbinado da varejista. Dali para as vendas online foi pouco mais de um mês. Hoje, a Origem fatura por mês 9.000 reais, metade do obtido antes da pandemia. Ainda assim, o digital manteve o negócio de pé num momento em que o turismo religioso está de joelhos.

E, se antes clientes de todos os cantos iam à sua loja, agora é ela quem vai ao encontro deles. “Despacho, feliz, minhas mercadorias para o Brasil todo.”

Centro de distribuição do Mercado Livre: injeção de 600 milhões de reais para aliviar o caixa de parceiros na crise (Mercado Livre/Divulgação)

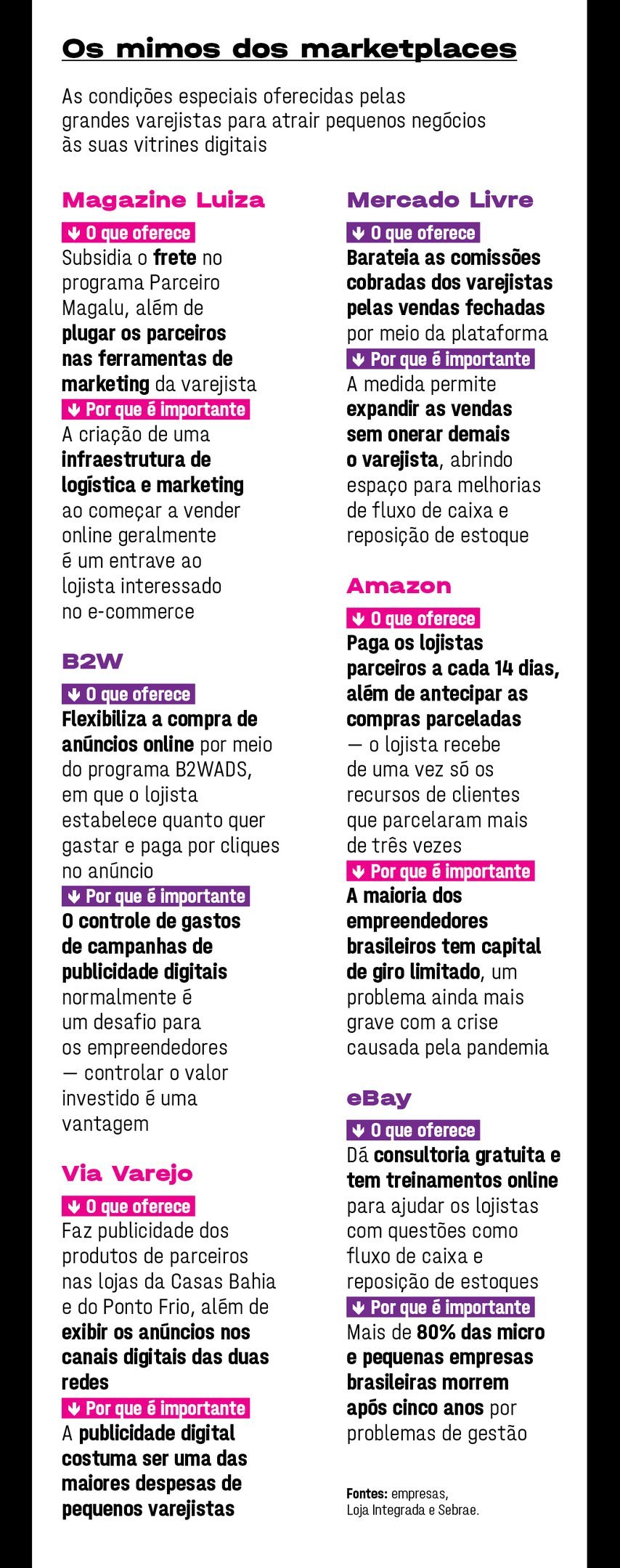

Nos últimos meses, milhares de negócios como o de Lemes migraram para os marketplaces, uma espécie de shopping center virtual com ofertas de lojistas de todos os tamanhos — e mantido por gigantes como o Magazine Luiza, dispostos a impulsionar as vendas online de parceiros em troca de comissões. De março a julho, mais de 120.000 varejistas aderiram aos marketplaces, segundo a Associação Brasileira de Comércio Eletrônico (ABComm), de apoio ao varejo digital. É um ritmo três vezes superior ao de antes da pandemia. A proliferação desses bazares vem na esteira da adoção acelerada do comércio digital por gente que, trancada em casa, saiu gastando no celular ou no computador. Entre abril e junho de 2020, 5,7 milhões de brasileiros compraram online pela primeira vez — 30% mais do que o registrado no mesmo período de 2019, segundo a Neotrust/Compre & Confie, empresa de inteligência de mercado. Ao que tudo indica, esse hábito está ligado à expansão dos marketplaces. Dos 117 bilhões de reais que o comércio eletrônico deverá faturar em 2020, cerca de 45% virão dessas plataformas. Há três anos, a fatia era de 24%. “A velocidade de expansão do marketplace indica o potencial da plataforma para pequenas e médias empresas”, diz Maurício Salvador, presidente da ABComm.

Black Friday do Magazine Luiza em 2019: os grandes turbinam os anúncios dos pequenos (Reprodução/YouTube)

A pandemia só acelerou a ambição dos marketplaces, que dependem dos lojistas parceiros para crescer — e investem mundos e fundos nisso. Na Amazon, pioneira no conceito de marketplace nos anos 2000, faz cinco anos que mais da metade do faturamento vem de parceiros. Em 2019, a empresa investiu 15 bilhões de dólares na presença dos pequenos, como a abertura de centros de distribuição para espalhar o estoque e minimizar os perrengues na entrega. (No mês passado, a varejista anunciou a compra de lojas abandonadas das concorrentes J.C. Penney e Sears só para ter mais espaço para a parafernália dos parceiros.) O chinês Alibaba, quase 100% dedicado ao modelo de marketplace, desembolsou em março 476 milhões de dólares em medidas de apoio aos parceiros, como treinar 200.000 lojistas para fazer bonito na frente das câmeras — a varejista patrocina lives com propagandas na plataforma Taobao Live. A lógica é gastar para ganhar a lealdade de milhões de vendedores e faturar em cima deles. No Alibaba, as vendas brutas bateram 1 trilhão de dólares no ano fiscal encerrado em março, uma alta de 15% em 12 meses. “É um efeito de rede. Quanto mais gente entra numa plataforma, mais valor ela tem”, diz Rafael Moreira, analista de inteligência de negócios do Sebrae.

COMISSÃO CAMARADA

O Brasil tem papel-chave na estratégia das grandes do marketplace de estender um tapete vermelho aos lojistas. Por aqui, não há um player dominante nesse mercado, como é o caso do Alibaba na China e da Amazon nos Estados Unidos e na Europa. A disputa está embolada entre Mercado Livre, com quase 30% das vendas online, B2W, dona das marcas Americanas e Submarino, e Magazine Luiza, cada um com cerca de 20%. Na corrida pela relevância nesse mercado, vale apostar alto. Em abril, o líder Mercado Livre desembolsou 600 milhões de reais em linhas de capital de giro para vendedores brasileiros abandonados pelos bancos. Além disso, deu descontos de até 30% nas taxas de comissão por três meses. “É um atrativo forte para os vendedores, que rentabilizam mais o negócio”, diz Julia Rueff, diretora de marketplace do Mercado Livre. O resultado: 71.000 novos vendedores no Brasil, um feito e tanto para quem já tem uma capilaridade formidável — são mais de 11 milhões de vendedores na América Latina, boa parte deles brasileira. Estratégia semelhante adotou o Magazine Luiza com o Parceiro Magalu, aberto em março, com benefícios como um site para gestão das contas a pagar dos empreendedores, além de condições camaradas para as comissões a quem está entrando — 3,99% por venda, uma fração dos usuais 12,8%. Em cinco meses, 24.000 lojistas aderiram. “As pequenas e médias empresas ajudam a expandir nosso portfólio e a ter mais produtos distribuídos pelo país”, diz Mariana Castriota, diretora de marketplace do Magalu.

NÚMEROS SUPERLATIVOS

Quem corre por fora também quer aproveitar a expansão dos marketplaces no país — e já há novato colhendo bons resultados. Uma das pioneiras dos shoppings virtuais, a americana eBay investiu 500.000 dólares em consultorias e descontos para destravar a exportação de bens vendidos por comerciantes latino-americanos — os brasileiros receberam algo como 25% disso. A Via Varejo, dona da Casas Bahia e do Ponto Frio, simplificou a integração do lojista às vitrines digitais — a demora caiu de três meses para uma semana — e bombou a área de publicidade digital para expor mais os vendedores. A B2W lançou o Americanas ao Vivo, um canal no YouTube e nos aplicativos da marca com ofertas dos parceiros numa estratégia de vendas chamada live commerce, inspirada no que faz o Alibaba há algum tempo. A iniciativa também foi aplicada ao Shoptime, marca que começou como um canal de vendas na TV paga nos anos 1990. A operação brasileira da Amazon colocou um gerente de contas à disposição de lojistas às voltas com os problemas causados pela pandemia. “O cenário atual acelerou transformações no modelo de consumo que começaram há muito tempo”, diz Jean-Gabriel de Mourgues, diretor de marketplace da Amazon Brasil. Com tudo isso, até mesmo indústrias saem ganhando. Na crise, a multinacional Unilever aumentou três vezes o número de lojistas cadastrados no Meu Mercado em Casa, um site lançado em 2018 como uma vitrine para uma clientela até então limitada às redondezas. O faturamento quintuplicou. “São números superlativos”, diz Julio Campos, vice-presidente da multinacional no Brasil.

Donizete, da Évora Decoração: a estreia nas vendas online foi num marketplace (Rogerio Costa/Divulgação)

Com tanta opulência, as vitrines digitais estão avançando sobre o espaço do varejo tradicional — movimento que não deve ter volta. Até há pouco tempo, era comum essas plataformas atraírem lojistas já craques nas vendas online. “Com a pandemia, elas passaram a olhar quem está no mundo físico”, diz André Dias, da Neotrust/Compre & Confie. Do ponto de vista dos lojistas, os mimos são uma alavanca para explorar novos jeitos de chegar aos consumidores. Que o diga o capixaba Marcus Magalhães, dono de uma marca de café que leva seu nome. Magalhães entrou na plataforma do Magalu depois que a venda de seus produtos caiu nas padarias de Vitória, vazias durante a quarentena. Até outubro, Magalhães está isento do frete, um custo rachado entre a varejista e os clientes finais, hoje espalhados pelo país. Com isso, as vendas por mês chegaram a 10.000 reais. “Um aumento de 25% em relação ao que era antes da crise”, afirma ele. A vitrine digital do Magalu deu fôlego a João Alves Barbosa, dono da Clique Presentes, com duas lojas em Cianorte, no norte do Paraná, com toda sorte de utilidades domésticas. Durante a crise, a receita despencou 80%. As vendas online ajudaram a recuperar o terreno perdido. Atualmente, Barbosa fatura 120.000 reais por mês, metade do patamar pré-crise. Do total, 40% são vendas online. “Não vou abandonar a venda online quando a pandemia passar”, afirma Barbosa.

Estoque da B2W em Osasco, na Grande São Paulo: disputa com Magalu e Mercado Livre pela liderança do e-commerce (Lia Lubambo/Exame)

Há lojistas já considerando o marketplace como sua primeira opção — tendência impulsionada pelas incertezas com o abre e fecha do comércio de rua nas regiões mais afetadas pela covid-19. É uma inversão da lógica de inclusão digital. Segundo Salvador, da ABComm, o usual antes da pandemia era o lojista de menor porte vender pelas redes sociais, como WhatsApp e Instagram, a vizinhos ou familiares. Aos poucos, os lojistas ganharam confiança e buscaram maior alcance no marketplace. “Na crise, não é hora de criar site próprio, sobretudo quem não tem familiaridade com tecnologia”, diz Alexandre Marquesi, especialista em e-commerce na faculdade ESPM.

Por causa dos custos baixos, 50% dos lojistas que abriram negócios na pandemia já estrearam no e-commerce — muitos em marketplaces, segundo uma pesquisa inédita do Instituto Locomotiva, especializado em comportamento do consumidor, com 2.813 usuários dos sistemas do Mercado Livre. Ter uma vitrine pronta foi a mão na roda para o fotógrafo Rogério Donizete, de Porto Ferreira, cidade de 50.000 habitantes no interior paulista autointitulada “capital brasileira da decoração”. Antes da crise, Donizete vivia de tirar fotos de cadeiras, espreguiçadeiras e outros artigos das fábricas locais. Tudo parou com a crise, e o jeito foi pedir estoques emprestados a antigos clientes para colocar tudo à venda no Mercado Livre. “As fotos eu já sabia como fazer, o resto aprendi sozinho”, diz. A aposta deu certo: a loja de Donizete, chamada Évora, faturou 40.000 reais em três meses, quase seis vezes o que tirava com as fotos no mesmo período.

A comerciante Márcia Lemes, de Aparecida, no interior de São Paulo: venda de santos e terços na vitrine do Magalu (Leandro Fonseca/Exame)

O ecossistema em expansão dos marketplaces abre espaço para empresas de tecnologia dispostas a plugar lojistas ao maior número de vitrines digitais. Uma delas é a paranaense Ebanx, avaliada em mais de 1 bilhão de dólares por desenvolver maneiras mais fáceis de empresas e consumidores fecharem negócios online. Em março, a empresa lançou um sistema para autônomos parados na quarentena, como cabeleireiros e personal trainers, venderem vouchers a clientes dispostos a esperar até as condições sanitárias permitirem o usufruto dos serviços. Mais de 10.000 profissionais já aderiram, boa parte atraída pela divulgação da novidade no marketplace da bandeira de cartões Visa. No também paranaense Olist, dedicado a tecnologias para ventilar ofertas na miríade de ambientes dos marketplaces, a crise motivou a criação do Shops, lojinha gratuita que serve de pontapé inicial para a presença online.

Hoje, mais de 20.000 negócios de 108 países usam o sistema. “O sistema facilita a venda a clientes do bairro. É o primeiro passo antes de tentar dominar os marketplaces”, diz Tiago Dalvi, fundador da startup. As maiores empresas de tecnologia também estão de olho nesse filão. Em agosto, o Google e a empresa de tecnologia brasileira Vtex criaram uma campanha de treinamentos a vendas online com a meta de chegar a 100.000 lojistas até dezembro. Pelo programa, o lojista pode anunciar 75 produtos de graça no Google pelo sistema da Loja Integrada, solução da Vtex para pequenos e-commerces.

“A vida do consumidor é tanto online quanto offline. As empresas precisam atendê-los da forma que quiserem comprar”, diz Fernanda Bromfman, gerente do segmento de varejo do Google Customer Solutions. Junto com o Sebrae, o Facebook apostou em treinamentos aos pequenos, que é um público estratégico, responsável por 94% dos 70 bilhões de dólares faturados com publicidade em 2019. Em maio, a companhia permitiu a abertura de lojas dentro de seus aplicativos, como o Instagram, facilitando os negócios nas redes sociais.

Marcus Magalhães, da marca de cafés com seu nome: vendas 25% acima de antes da crise (Debora Benaim/Exame)

A proliferação de vitrines nos marketplaces na pandemia também ajudou negócios de maior porte a enfrentar a crise. Veja o caso da fabricante de cosméticos paulistana Be Factory. Nos últimos anos, a empresa focou negócios como linhas de produtos assinadas por influenciadores digitais, como Lala Rudge e Mica Rocha, além da exportação de insumos para salões de beleza de Europa e Ásia. A crise derrubou a demanda. A saída foi fabricar também álcool em gel, produto disputadíssimo no início da pandemia, e pôr tudo no Olist, que distribuiu seus produtos em mais de dez sites, entre Submarino, Americanas, Magalu e Mercado Livre — hoje, o canal número 1 em vendas. Com a guinada, 20% das vendas já são online e a empresa deverá faturar algo como 20 milhões de reais em 2020. “Conseguimos proteger a operação e evitamos demissões”, diz Paulo Kazak, que fundou a empresa em 2011 ao lado da mulher, Fabiana Seixas Kazak. Para os negócios maiores, a presença nos marketplaces trouxe novos clientes — e, de quebra, turbinou as vendas do site próprio. Na fabricante de almofadas FOM, de São Paulo, a entrada em mais de dez vitrines digitais colaborou para a fatia das vendas de seu e-commerce aumentar de 6% no início do ano para 36% agora. “Nossa marca ganhou reconhecimento”, diz Sidney Rabinovitch, presidente da empresa, que deve faturar estimados 50 milhões de reais em 2020.

PIRATARIA SEM CONTROLE?

Daqui para a frente, o desafio de marketplaces e lojistas será ganhar espaço num mercado disputadíssimo. Além de conhecer os hábitos do consumidor, um mantra dos especialistas no e-commerce, vai levar vantagem quem ajudar o lojista a entender como tomar decisões. “Sairá na frente o marketplace que tiver os dados mais calibrados em relação à jornada de um consumidor até encontrar o que quer na internet”, diz Jean Carlo Klaumann, vice-presidente da Linx, dona de softwares de gestão para pequenos varejistas com facilidades como algoritmos para calcular as rotas mais curtas até o cliente ou catálogos prontos para digitalizar o estoque.

Com tanta informação dos pequenos, não é à toa que nas últimas semanas o controle acionário da Linx tem sido alvo de uma disputa ruidosa entre a Totvs, também dona de softwares de gestão, e a empresa de maquininhas Stone, com boa presença entre os pequenos. A corrida pelos dados deve levar a uma onda de aquisições de empresas de tecnologia para o varejo. Nos últimos dois meses, o Magazine Luiza comprou três negócios: a empresa de tecnologia Hubsales, startup que assessora fabricantes nos marketplaces, o site de tecnologia Canaltech e a plataforma Inloco Media, tecnologia para enviar ofertas a celulares de potenciais clientes. Por trás do movimento está a preocupação das donas dos marketplaces em minimizar os erros dos lojistas recém-chegados. “Alguns lojistas demoram para entregar, outros enviam o produto errado. Quando isso acontece, é a imagem do marketplace que fica arranhada na esfera pública”, diz Salvador, da ABComm.

Paulo e Fabiana Kazak, da Be Factory: xampus e álcool em gel em dez marketplaces (Germano Lüders/Exame)

Os grandes varejistas têm também o desafio de combater a pirataria nessas vitrines digitais. No ano passado, o prejuízo da indústria brasileira por causa de produtos piratas chegou a 291 bilhões de reais em impostos sonegados e na perda de vendas de produtos originais. É quase 20% mais do que o registrado em 2018, segundo um estudo da Etco, organização não governamental dedicada a combater o problema. “Em boa medida, os marketplaces colaboram para isso”, diz Edson Vismona, presidente da Etco. O problema é tão sério que o Ministério da Justiça vem cobrando desde 2018 que os marketplaces endureçam o controle sobre a origem das mercadorias. No rol de medidas estão desde a obrigação de venda com nota fiscal até a expulsão de suspeitos de contrabando. No início do ano, uma força-tarefa do governo e da indústria lançou um guia de boas práticas contra a pirataria ao qual 72 varejistas aderiram, entre eles Magazine Luiza, B2W e Via Varejo. “Ainda assim, o progresso está longe do ritmo esperado”, diz Vismona.

Loja abandonada da Sears, nos Estados Unidos: a rival Amazon está de olho (Mike Segar/Reuters)

Apesar dos percalços, uma coisa é certa: os milhões de consumidores que aprenderam a comprar online dificilmente vão largar o hábito com o fim da pandemia. Na pesquisa do Instituto Locomotiva, cerca de 60% dos lojistas do marketplace do Mercado Livre acreditam na importância maior das vendas online no pós-pandemia. O mesmo vale para os milhares de lojistas que descobriram no marketplace uma alternativa viável para expor produtos — e para tantos outros que ainda vão ocupar esses espaços. A briga pelas vitrines mais disputadas do Brasil está só começando.