O fim dos unicórnios?

A pandemia do coronavírus pôs em xeque as startups bilionárias. Os investidores, agora, buscam os “camelos”, resistentes aos piores cenários

Alguns dos unicórnios que abriram o capital na bolsa americana nos últimos anos, valendo-se de um período de euforia ímpar: muitas das 400 startups bilionárias no mundo devem ficar pelo caminho com a crise das últimas semanas |

Da Redação

Publicado em 7 de maio de 2020 às 05h30.

Última atualização em 12 de fevereiro de 2021 às 13h08.

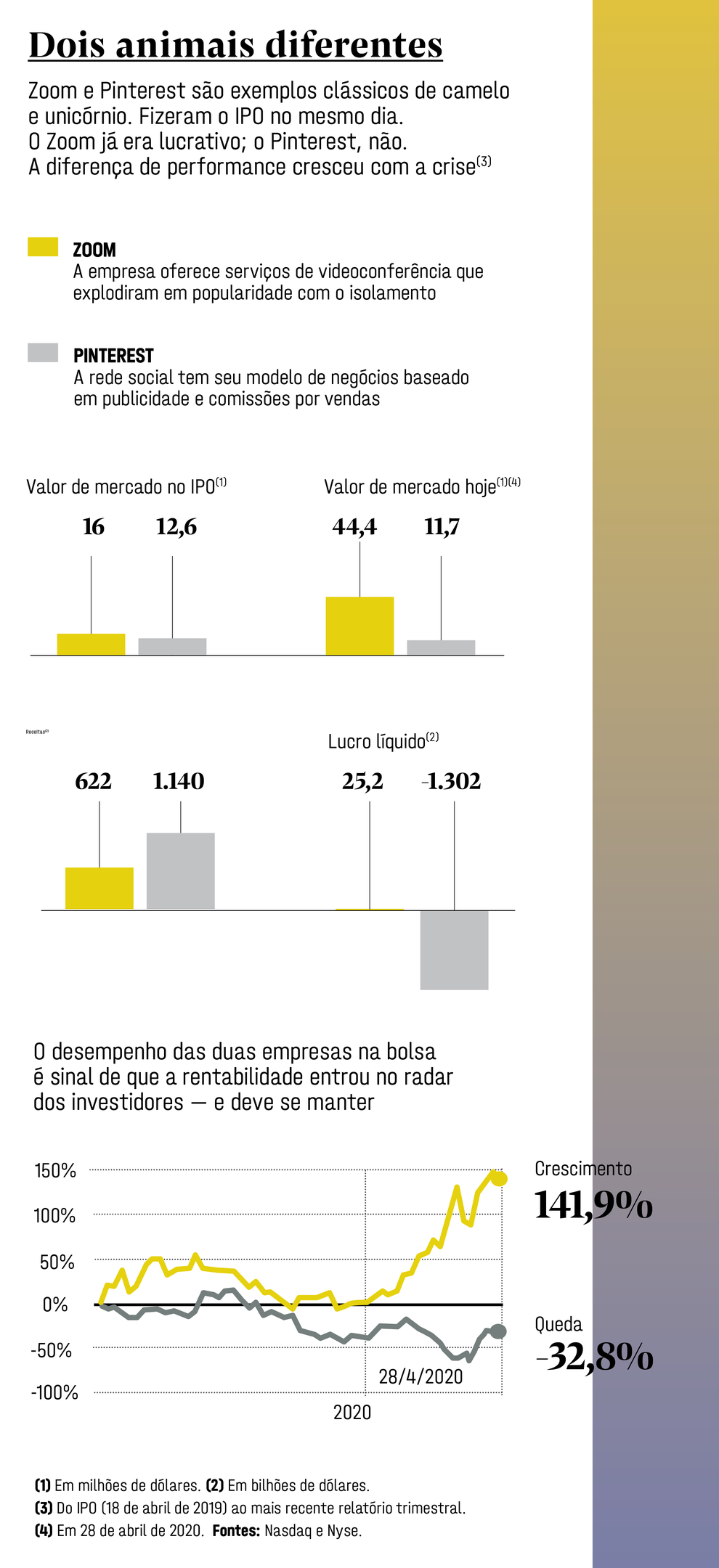

A pandemia global do coronavírus colocou os unicórnios em risco de extinção. Estamos falando, claro, das startups avaliadas em mais de 1 bilhão de dólares antes de chegar à bolsa. A versão financeira dessa mítica criatura era uma raridade quando foi descrita pela primeira vez pela investidora Aileen Lee num artigo publicado em 2013.

Hoje, estima-se que existam cerca de 400 no planeta — e muitas delas foram à bolsa americana nos últimos anos, como mostram as fotos que abrem esta reportagem. Mas ninguém consegue contar o número de unicórnios com precisão, especialmente em meio a uma crise que virou de cabeça para baixo o mundo habitado por esses bichos. A única certeza é que encontrar unicórnios daqui para a frente vai ficar muito difícil, para não dizer impossível.

O começo do fim da história pode ter sido o fiasco do WeWork, empresa de locação de escritórios temporários cuja oferta pública inicial era uma das mais aguardadas no ano passado. Quando os números da companhia começaram a vir a público, entretanto, viu-se que o principal atributo do negócio era gerar prejuízos astronômicos — apesar das sucessivas rodadas de infusão de capital que levaram o WeWork a alcançar um valor de mercado de 47 bilhões de dólares.

A empresa abandonou o IPO e, de acordo com informações mais recentes, estaria avaliada em aproximadamente 5 bilhões de dólares. Seu fundador, Adam Neumann, afastado do comando do negócio, virou um exemplo desses tempos de euforia, grandes sonhos e nenhum lucro, com festas, bebedeiras e transações mal explicadas entre ele e sua empresa. Outros Neumanns, irresponsáveis e geniais, deverão ter dificuldade em atrair bilhões de dólares — pelo menos é o que se espera.

Ou, então, a história vai apontar para um evento anterior como o meteoro que selou o destino dos unicórnios. O IPO do Uber, há um ano, mostrou que os investidores não estavam mais dispostos a esperar para ver balanços no azul. A empresa estreou na bolsa valendo 75,5 bilhões de dólares; hoje, vale 49 bilhões (é verdade que a ação entrou em queda livre com as restrições de circulação impostas no mundo inteiro).

O Uber talvez seja o maior símbolo do modo de vida desse raro animal: alimentar-se de capital abundante, crescer a todo custo e deixar a preocupação com a independência financeira para mais tarde. O mercado acionário já vinha sendo implacável com as companhias que operam segundo essa lógica. Aí, veio a pandemia do coronavírus, e formou-se a tempestade perfeita.

O Sequoia Capital, um dos mais tradicionais e influentes fundos de capital de risco do mundo, publicou a seguinte frase num artigo recente, intitulado Coronavírus: O Cisne Negro de 2020: “De certa maneira, o mundo dos negócios espelha a biologia. Como observou Darwin, ‘não é o mais forte que sobrevive, nem o mais inteligente, mas o que melhor se adapta à mudança’”. Seguindo essa analogia evolutiva, os negócios iniciantes terão de se transformar em um animal mais parecido com o camelo, capaz de passar longos períodos sem beber água, segundo a descrição do investidor Alex Lazarow, do fundo Cathay Innovation, num artigo amplamente circulado.

“Crescer é opcional neste momento”, diz André Botelho, cofundador e diretor financeiro da Rebel, startup de crédito pessoal fundada em 2016. A empresa levantou cerca de 180 milhões de reais, entre aportes de fundos de capital de risco e emissões de debêntures, e com esse dinheiro acredita ser possível chegar à lucratividade. “Sempre nos concentramos em oferecer um produto que resolva o problema do cliente e que também pare em pé.”

A Rebel desenvolveu uma metodologia proprietária de análise de crédito. Dos 2 milhões de clientes cadastrados no sistema, cerca de 50.000 fecharam empréstimos — de 6.000 reais, em média. Botelho afirma que o primeiro impacto da crise do coronavírus já foi sentido: a inadimplência aumentou de 5% a 10% em abril. Mas a companhia não pretende fazer cortes de pessoal neste momento, e até mesmo contratou dois novos funcionários desde o início do isolamento.

O modelo da Rebel é muito diferente do “VC to C”, ou seja, tomar dinheiro dos fundos de venture capital e repassá-lo diretamente ao consumidor na forma de subsídios e descontos, sempre com o objetivo de acelerar o crescimento. Como disse celebremente o Nobel de Economia Milton Friedman, não existe “almoço grátis” — mas pelo menos a entrega não custava nada para o consumidor durante o boom de startups de delivery. Na tentativa de abocanhar a maior fatia de mercado possível, empresas como o GrubHub (que opera de modo semelhante à brasileira iFood) faziam promoções agressivas para aumentar a base de usuários.

Mas, nesse tipo de negócio, o tamanho não significa uma barreira de entrada intransponível para os concorrentes. Há pouco mais de dois anos, o GrubHub tinha 55% do mercado americano de serviços de delivery de comida. Dois anos depois, a fatia havia diminuído para 31%, de acordo com a empresa de pesquisa de mercado Second Measure. Quem roubou a clientela foram concorrentes como Uber-Eats e DoorDash. Esta última entrou com seu pedido de IPO às vésperas do agravamento da epidemia de covid-19 nos Estados Unidos. As informações financeiras da companhia ainda estão em segredo e, apesar de o segmento de entregas se beneficiar do isolamento forçado da população, não há nenhuma indicação de quando a DoorDash estreará na bolsa.

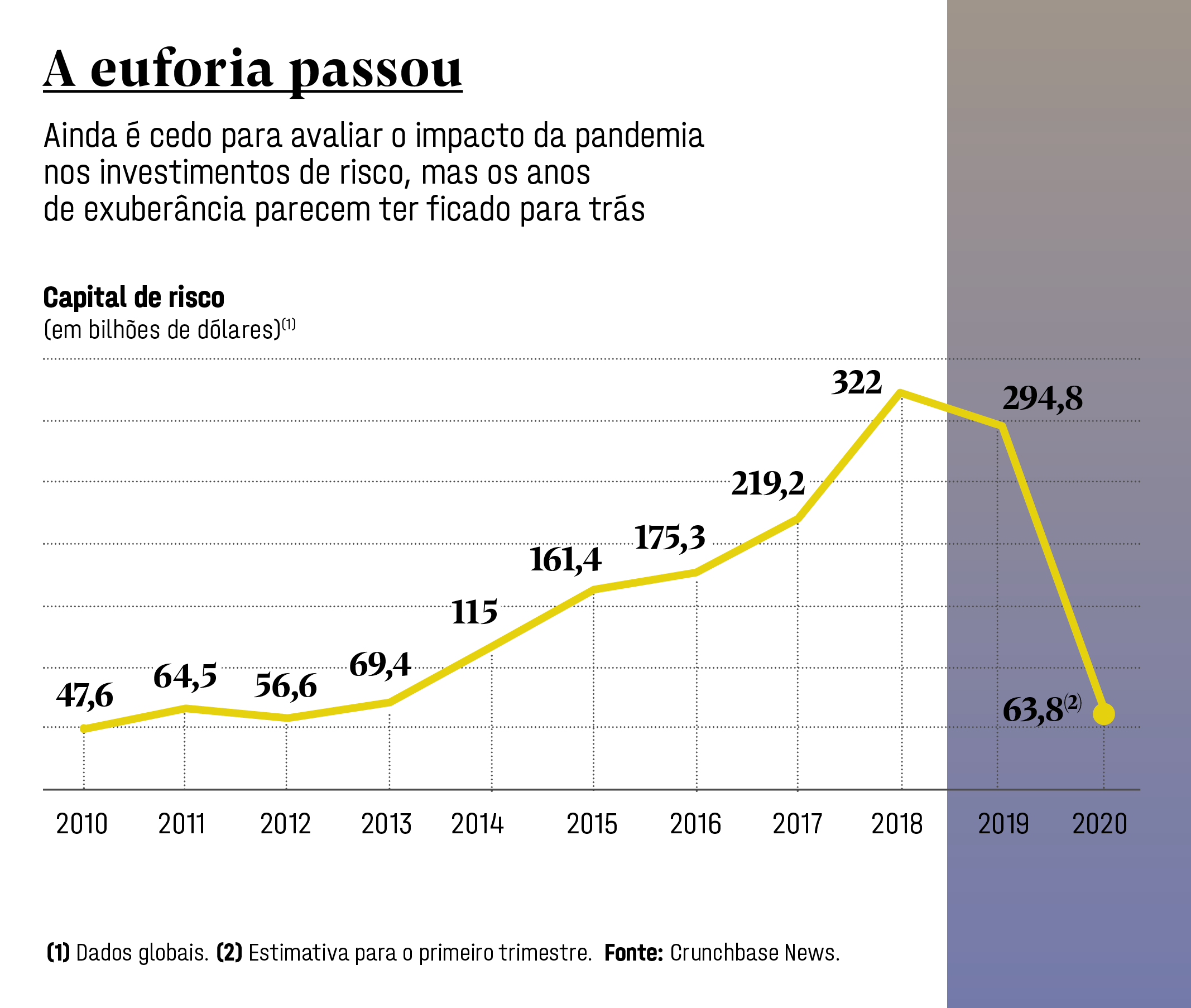

Como diversas outras startups americanas, a DoorDash podia esbanjar, pois uma próxima rodada de investimentos estava sempre à vista. A companhia recebeu 2,1 bilhões de dólares em aportes e passou de uma avaliação de 1,4 bilhão, em 2018, para 12,6 bilhões, no ano passado. Mas não há mais oásis no horizonte próximo. Os rios de dinheiro que fluíram para as startups durante a década passada — mais de 800 bilhões de dólares só para as americanas e uma quantidade semelhante para empreendimentos no resto do mundo — devem secar ou, no mínimo, ser aplicados com muito mais rigor.

É verdade que as startups brasileiras nunca contaram com tamanha disponibilidade de capital, o que significa que para elas o impacto da crise atual pode ser menos dramático. “Nossos unicórnios sempre foram camelos com um chifre na testa”, diz Anderson Thees, do Redpoint e.ventures, um fundo de capital de risco. “A volatilidade sempre foi um dado de nossa realidade. E temos de lembrar que os anos de recessão de 2014 a 2019 foram o melhor período para as startups no Brasil.” Mas os primeiros sinais do aperto já são aparentes, e ganham um drama adicional no Brasil, que entrou tardiamente para o grupo de países criadores de unicórnios. Investimentos feitos no ano passado levaram cinco empresas nacionais para esse grupo, um volume que deve demorar a se repetir (se é que se repetirá).

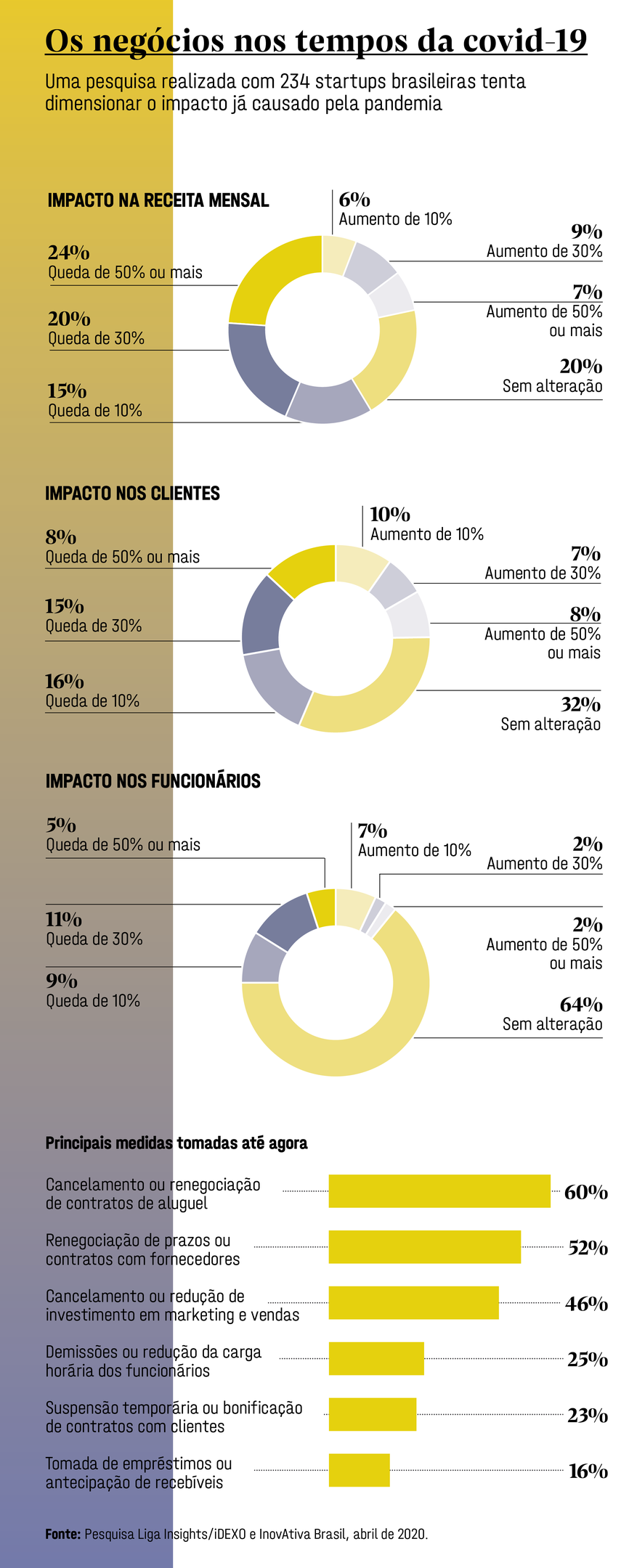

A Liga Ventures, associação que aproxima empreendedores de grandes empresas, fez uma pesquisa-relâmpago com 234 fundadores e diretores de startups de variados tamanhos em relação ao impacto esperado nos próximos meses. Dois terços dos entrevistados afirmaram não esperar cortes de pessoal, apesar de 59% já terem detectado alguma queda nas receitas. Um setor que estava aquecido e deve enfrentar dias difíceis pela frente é o de empresas que desenvolvem tecnologias para recursos humanos. Das companhias do setor ouvidas pela Liga Ventures, 53% já tiveram queda de mais de 50% no faturamento mensal.

As incertezas variam de acordo com a área de atuação das companhias. O grupo Bio Ritmo, que controla a rede de academias SmartFit, é uma das maiores histórias de crescimento do país nos últimos tempos. Com mais de 2 milhões de alunos e 814 unidades no Brasil e em outros países da América Latina, a empresa essencialmente entrou em modo vegetativo em meados de março.

Edgard Corona, fundador e presidente da empresa, diz que a SmartFit está capitalizada (vendeu em novembro passado 12,4% do negócio ao fundo de pensão canadense CPPIB por 1,06 bilhão de reais, ou uma valorização de 9 bilhões de reais) e que o negócio sempre foi um camelo. “Nenhum de nossos planos de expansão é feito sem disciplina e sem enxergar a geração de caixa.”

A meta era abrir 220 novas lojas em 2020. Agora, segundo Corona, o total deve ser metade disso, no máximo. Até a finalização desta edição da EXAME, 14 unidades tinham voltado a operar, e ainda não havia dados sobre a ocupação. Corona está cautelosamente otimista em relação ao médio prazo. “Conversei com redes chinesas. Na primeira semana depois da reabertura, o movimento caiu pela metade. Depois de cinco semanas, já havia chegado a 80%. E as pessoas continuam se matriculando”, afirma Corona.

“Um terço das novas vendas é para pessoas sedentárias que perceberam que a atividade física ajuda na imunidade.” Em colaboração com especialistas em saúde pública, a empresa criou uma cartilha para a reabertura de suas unidades, na qual incluiu limite no número de frequentadores simultâneos, rotina de higienização de equipamentos e medidas de segurança para os funcionários. A SmartFit também vai lançar a Fitplay, uma plataforma digital de exercícios por assinatura. Além de conteúdo dos próprios profissionais, ela vai publicar aulas de terceiros, que serão remunerados conforme a audiência obtida.

O avanço digital da SmartFit deve se reproduzir em outros setores, segundo Vítor Andrade, diretor do iDexo, braço da empresa de software Totvs que se relaciona com startups e foi parceiro da Liga Ventures na pesquisa do mês passado. “Educação e saúde são dois setores que devem passar por uma digitalização maior”, afirma Andrade. Startups que permitam que a jornada do cliente dependa menos de interações pessoais devem sair fortalecidas. A liberação temporária das consultas à distância por parte do Conselho Federal de Medicina, anunciada no final de março, é um exemplo de mudança regulatória que pode impulsionar a inovação em certos setores da economia.

“A crise está acelerando a migração dos negócios para a internet”, diz Hernán Kazah, cofundador do Kaszek Ventures e um dos grandes investidores em startups da América Latina. “Já vínhamos numa curva de subida, mas acredito que ela vai se acentuar.” No curto prazo, muitas iniciantes vão faturar menos e ficar aquém das metas que tinham estabelecido. Mas Kazah acredita que no médio e no longo prazo seus investimentos vão valorizar. “Sempre mostramos um gráfico em nossas apresentações: quando começamos nosso primeiro fundo em 2011, só 10% dos celulares tinham internet rápida. Hoje são 95%. O sucesso de empresas como o Nubank, por exemplo, é uma prova de que a digitalização está acontecendo.”

As mudanças comportamentais também devem ter impacto nas empresas — e não só da porta para fora. O isolamento forçado mostrou que, para muita gente, trabalhar em casa não significa queda na produtividade. O marketplace imobiliário QuintoAndar, um dos unicórnios brasileiros, inaugurou uma nova sede em dezembro, no bairro da Vila Madalena, em São Paulo. Menos de três meses depois, teve de esvaziá-la por causa da quarentena. Os cerca de 1.000 funcionários da companhia estão todos trabalhando de casa. “Sem dúvida vamos ampliar o trabalho remoto no futuro”, diz Gabriel Braga, fundador e presidente do QuintoAndar. “Tivemos de mudar várias vezes por causa do crescimento, mas agora acredito que seja possível expandir sem precisar de mais espaço.”

Braga diz que ainda é cedo para estimar o impacto da inevitável recessão em seu negócio — o QuintoAndar oferece ao proprietário do imóvel o recebimento do aluguel mesmo que o inquilino esteja inadimplente. “Temos gestão de risco do nosso portfólio, além de uma apólice de seguro que nos dá respaldo”, afirma Braga. Sem revelar os números da inadimplência, ele afirma que o problema até agora é administrável. “Vemos uma disposição por parte dos proprietários para renegociar os aluguéis.” Além disso, de acordo com Braga, a incerteza econômica deve esfriar a compra e a venda de imóveis, mantendo aquecido o mercado de locação.

Como aponta Lazarow em seu artigo, os camelos entendem que o preço não é o único problema a ser resolvido pelas startups, especialmente em mercados emergentes. “As soluções existentes funcionam mal, ou então nem sequer existem. Os consumidores estão dispostos a pagar, às vezes até um pouco mais, por produtos confiáveis e eficientes.” A chave para o sucesso, argumenta ele, é inovar e resolver problemas, e não oferecer descontos. Lazarow pode ter sido o primeiro a falar em camelos, mas outros investidores de risco já vinham soando o alerta muito antes disso.

Fred Wilson, do Union Square Ventures, um dos principais fundos de risco de Nova York, diz que um dos problemas essenciais das avaliações exageradas dos unicórnios tinha a ver com as histórias contadas. “A narrativa das grandes rodadas de investimento nos mercados privados é que o software está devorando o mundo (imóveis, música, exercícios, transportes) e, portanto, toda empresa deveria ser avaliada como companhia de software, por dez vezes a receita, ou mais. Agora, essa narrativa está desmoronando”, escreveu Wilson em setembro do ano passado.

A tecnologia digital continua a causar rupturas nos negócios, mas Wilson afirma que só algumas poucas empresas — aquelas cujo negócio é majoritariamente digital e, portanto, conseguem margens enormes — merecem os múltiplos obtidos por empresas de software. A Casper, empresa que vende colchões diretamente para os usuários, pode se promover como uma startup tecnológica que opera na “economia do sono”.

Mas, no prospecto do IPO registrado na SEC (órgão que regula as bolsas americanas), a empresa menciona que, nas cidades onde há uma de suas 60 lojas próprias, as vendas crescem em velocidade dobrada. O plano oficial, pelo menos antes da pandemia do coronavírus, era chegar a 200 lojas na América do Norte. A oferta pública inicial, realizada no começo de fevereiro, foi desastrosa. O valor de mercado da Casper, que há um ano era de 1,1 bilhão de dólares, hoje é de apenas um quarto disso.

Em um artigo publicado em janeiro de 2016, Nuno Fernandes, professor na escola de administração suíça IMD, escreveu: “Assim como na série Guerra dos Tronos, o inverno está chegando. Apenas alguns unicórnios vão sobreviver, e deve haver uma era de retorno aos princípios básicos” — ou seja, empresas precisam dar lucro. De forma pouco surpreendente para os conservadores, são justamente as empresas rentáveis, preparadas para os desafios escondidos na próxima esquina, as mais preparadas para o mundo pós-coronavírus. O investidor japonês Masayoshi Son, que dizia mirar os próximos 300 anos ao apostar em empresas como WeWork e Uber, prevê perder 16 bilhões de dólares com a pandemia. Muitos de seus negócios não sobreviverão 300 dias, que dirá anos. Nada melhor, para chegar ao próximo oásis, do que um passo seguro após o outro.

:format(webp))