Ativos ESG: além da sustentabilidade, já entregam retornos mais altos

Investimento de impacto: ações de empresas que aderem aos princípios tendem a apresentar melhor peformance no longo prazo

Investimento de impacto atrai interesse crescente também do investidor de varejo | Imagem: Kenzo Hamazaki/EXAME (Kenzo Hamazaki/Exame)

Rodrigo Caetano

Publicado em 15 de julho de 2021 às 05h58.

O aviso veio da maior gestora do mundo, a BlackRock, que tem 8 trilhões de dólares em ativos sob gestão: a proteção ao meio ambiente, além de não atrapalhar em nada o desenvolvimento econômico, tem o potencial de gerar ganhos vultosos, da ordem de 25% ao ano. O alerta foi dado em estudo publicado pelo BlackRock Investment Institute (BII), braço de pesquisas econômicas da gestora.

- Quer ser um planejador financeiro? Conheça o curso preparatório CFP mais completo do mercado

Não que seja uma surpresa para alguém que a BlackRock defenda critérios socioambientais e de governança como um componente de análise de investimentos. O discurso, no entanto, mudou ligeiramente desde o início da pandemia. Em vez de dizer, como vinha fazendo, que empresas que não aderirem ao ESG vão perder dinheiro, o gigante passou a focar o potencial de ganhos embutidos em setores sustentáveis, em especial o de energia limpa.

Ou seja, a tendência que ganha a força de uma avalanche do investimento de impacto representa a perspectiva não apenas de fazer o bem para um mundo mais equalitário e sustentável como de ter ganhos acima da média do mercado. Um levantamento recente do Deutsche Bank na indústria de fundos no mercado americano coloca números para comprovar a tese.

Na média de três anos até abril de 2021, fundos com a temática da sustentabilidade apresentaram um retorno médio anualizado de 18,2%, superando a média de 15,5% de fundos sem relação com temas ESG no mesmo período. A comparação na janela de um ano revelou resultado similar. Analistas do banco destacam essa performance como algo que desmistifica o senso comum de que investir em ativos de impacto exige algum sacrifício do investidor em termos de rentabilidade.

Investir em ESG é um bom negócio por diversos motivos, diz Carolina da Costa, sócia da gestora Mauá Investimentos responsável pelas áreas de inovação e novos negócios. “Do ponto de vista de renda variável, diversos estudos demonstram que empresas com boa performance em itens de materialidade ESG têm um valor de mercado superior quando se analisa um espaço de tempo de dez anos ou mais”, diz Costa.

Já do ponto de vista de dívida, empresas com projetos relacionados a ESG, especialmente voltados para o aspecto ambiental, são capazes de capturar um yield (taxa de retorno) mais baixo, movimento que está sendo chamado de “greenium”, uma referência ao prêmio concedido a companhias que demonstrem bons projetos ESG.

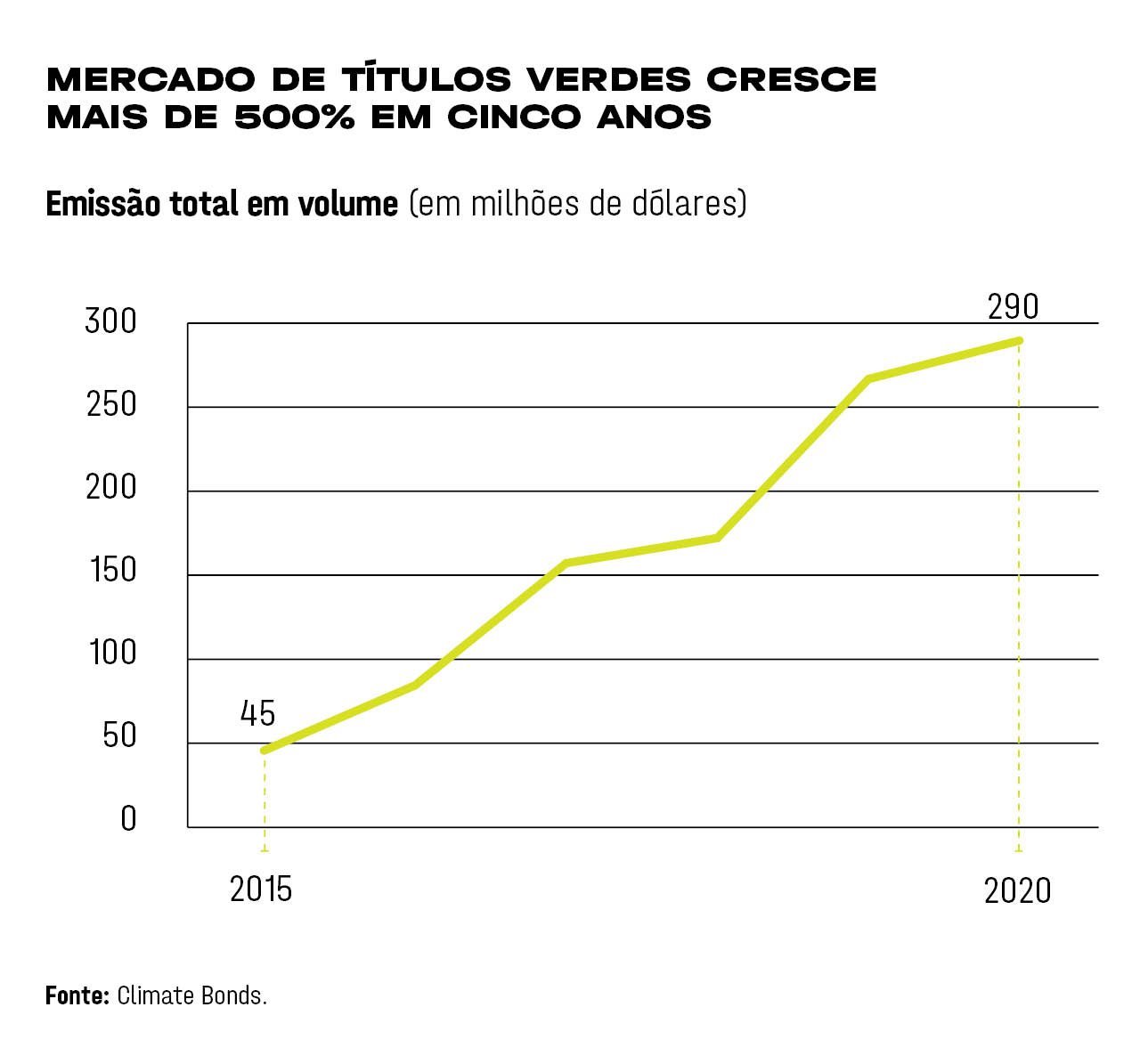

De acordo com uma estimativa do banco americano J.P. Morgan, o mercado de títulos verdes (green bonds) e sustentáveis (sustainability-linked bonds) pode chegar a 650 bilhões de dólares ainda neste ano no mundo. Isso representaria um crescimento de quase 125% na comparação com o volume de 2020 (veja o gráfico).

Para Eduardo Sirotsky Melzer, cofundador e CEO da EB Capital, gestora que administra 3,5 bilhões de reais em ativos, imaginar que existe um trade off entre ganhar dinheiro e garantir retorno para toda a sociedade é uma fantasia que já está superada no mundo dos investimentos. “Não tenho nenhum interesse em multiplicar meu capital se isso não estiver atrelado a um desenvolvimento social”, diz o investidor.

Na EB Capital, há dois objetivos: retorno e propósito. O primeiro dá sustentabilidade à própria empreitada — afinal, sem retorno não há negócio. O segundo é a essência da estratégia de investimentos da gestora. Nem um tostão é aplicado sem que se tenha clareza do impacto socioambiental positivo do empreendimento.

“Não estou pensando em uma empresa para cinco anos. É para 50”, afirma Melzer. “Como vou conseguir essa longevidade sem me preocupar com temas de longo prazo? Terei clientes no futuro, haverá gente disposta a trabalhar para mim, manterei minha cadeia de fornecedores? São perguntas que todo empresário deve se fazer.”

Não é por outra razão que ativos de impacto não são recomendados só para grandes investidores ou fundos inacessíveis. O investidor de varejo também precisa olhar para a sustentabilidade com novos olhos.

:format(webp))