Inovação em casa

Nunca tantas startups do setor imobiliário receberam tantos investimentos. É uma mudança que veio para ficar — com crise ou sem crise

Edifícios em São Paulo: as startups do setor imobiliário receberam mais de 2 bilhões de reais em investimentos no ano passado | Getty Images / (Getty Images/Getty Images)

Filipe Serrano

Publicado em 26 de março de 2020 às 05h30.

Última atualização em 12 de fevereiro de 2021 às 14h58.

A vista do escritório da startup Loft, na capital paulista, não poderia ser mais sugestiva. Do alto do 17o andar de um edifício comercial próximo à Avenida Paulista, é possível avistar centenas — ou até milhares — de prédios residenciais que cobrem o horizonte em São Paulo. Nessas construções estão os principais alvos da Loft, da QuintoAndar, da OLX e de outras empresas de tecnologia que surgiram aos montes nos últimos anos.

Elas estão de olho num vasto mercado de compra, de venda e de aluguéis de residências, estimado em mais de 200 bilhões de reais ao ano. Mas, como toda pessoa que já comprou, vendeu ou alugou um imóvel sabe bem — e até demais —, esses são alguns dos processos mais morosos e analógicos que existem. Mesmo com todo o avanço tecnológico, uma pessoa leva em média mais de um ano e meio para fechar a compra ou a venda de um imóvel no país, segundo as estimativas do mercado. Em muitos casos, pode demorar bem mais do que isso, e as despesas com condomínio e impostos vão se acumulando.

No meio do caminho, ainda há a dor de cabeça de lidar com vários corretores ao mesmo tempo, com imobiliárias que nem sempre se esforçam para encontrar o melhor imóvel para o comprador, e com a burocracia para liberar financiamentos imobiliários e para fechar contratos. Isso quando a negociação realmente dá certo, em vez de minguar na última hora.

Entretanto, onde há problemas, há oportunidades, principalmente para quem sabe usar a tecnologia a seu favor. Do mesmo jeito que as chamadas fintechs — as startups do setor de finanças — impulsionaram uma transformação na maneira como as pessoas lidam com o dinheiro delas, agora é a vez das “proptechs” — as startups do setor de propriedades imobiliárias — transformarem um setor que havia muito tempo carecia de inovação.

O fenômeno, é claro, não começou agora. Desde que surgiram os primeiros sites de classificados de imóveis, ainda nos anos 2000, as empresas de internet vinham desenvolvendo maneiras de facilitar a procura por um imóvel para comprar ou alugar. Mas, no último ano, as startups que atuam no setor imobiliário ganharam um impulso jamais visto.

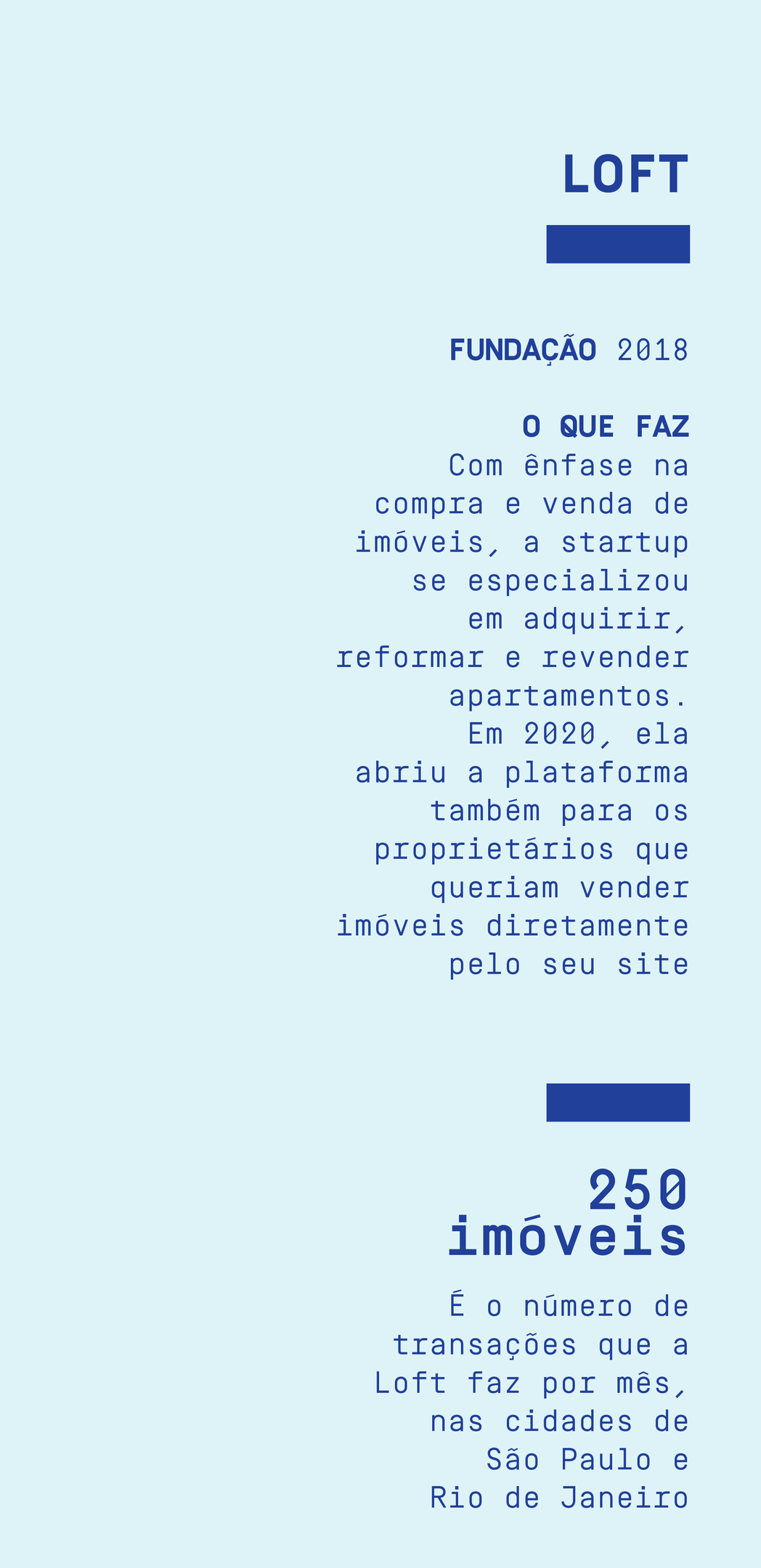

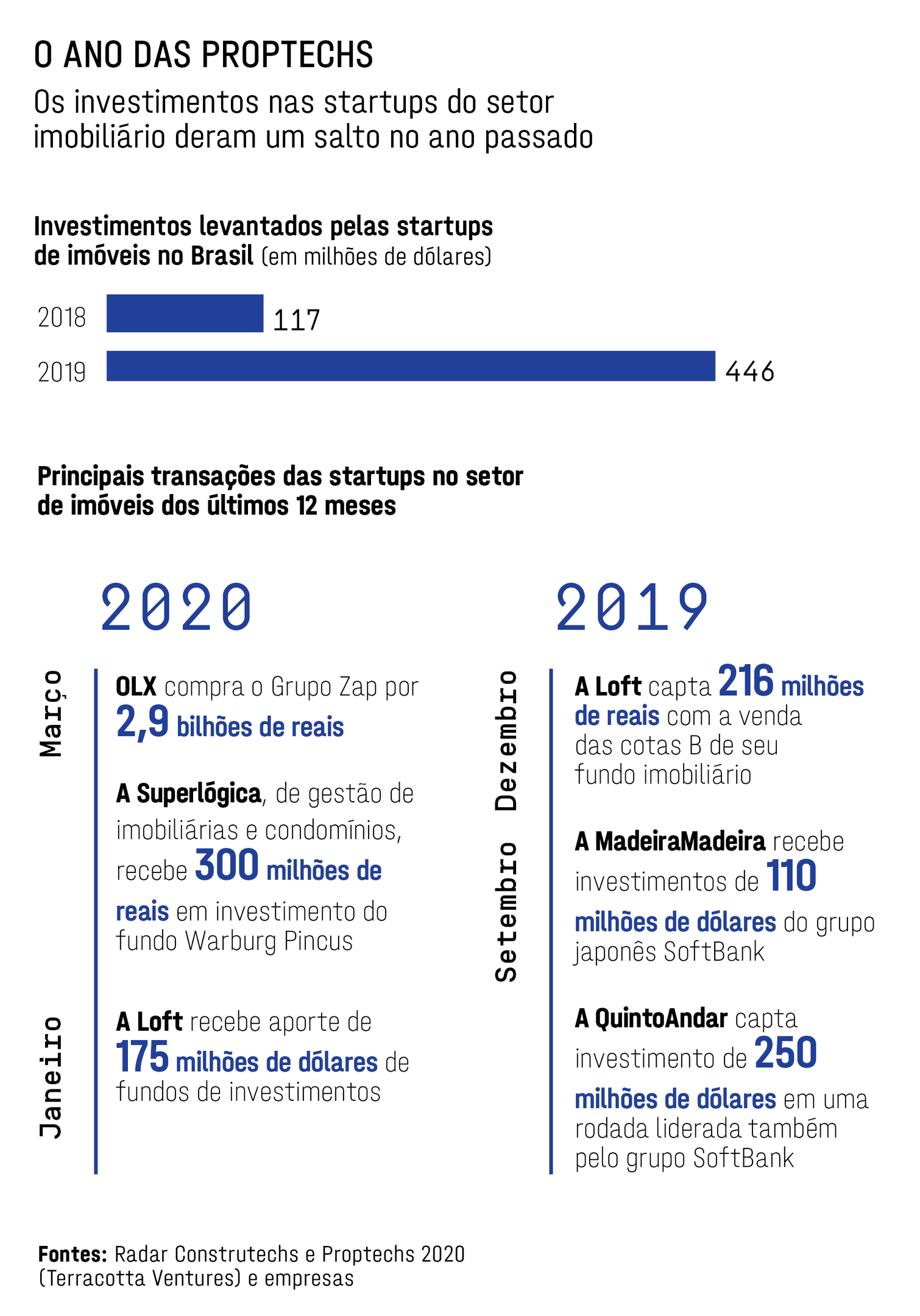

Um levantamento inédito e divulgado com exclusividade pela EXAME mostra que já existem 700 empresas de tecnologia atuando no setor imobiliário e de construção no Brasil. É quase três vezes o número de 250 startups que existiam há apenas três anos. Os dados são do estudo Radar Construtechs e Proptechs 2020, elaborado pela Terracotta Ventures, uma empresa especializada em investir em startups do setor. Segundo a pesquisa, programada para ser lançada no início de abril, somente em 2019 as empresas novatas do setor imobiliário levantaram mais de 446 milhões de dólares em investimentos, o que em valores atuais equivale a mais de 2,2 bilhões de reais.

É quase quatro vezes a quantidade de recursos captados pelas startups um ano antes, de 117 milhões de dólares (ou 590 milhões de reais). “As empresas identificaram uma mudança no comportamento do consumidor. Há toda uma nova geração que está acostumada a chamar um carro pelo smartphone, a usar um aplicativo para pedir comida. Faz tudo pelo celular. Não dá para ser diferente na hora de alugar ou comprar um imóvel”, diz Bruno Loreto, cofundador e sócio da Terracotta Ventures.

Embora a crise causada pela pandemia da covid-19 tenha gerado uma profunda incerteza — para dizer o mínimo — sobre a economia e a recuperação do mercado imobiliário, o cenário de taxas de juro cada vez menores é uma das razões para o crescimento dessas empresas de tecnologia. A perspectiva de maiores ganhos no longo prazo é o que atrai o interesse dos investidores dispostos a impulsionar as startups.

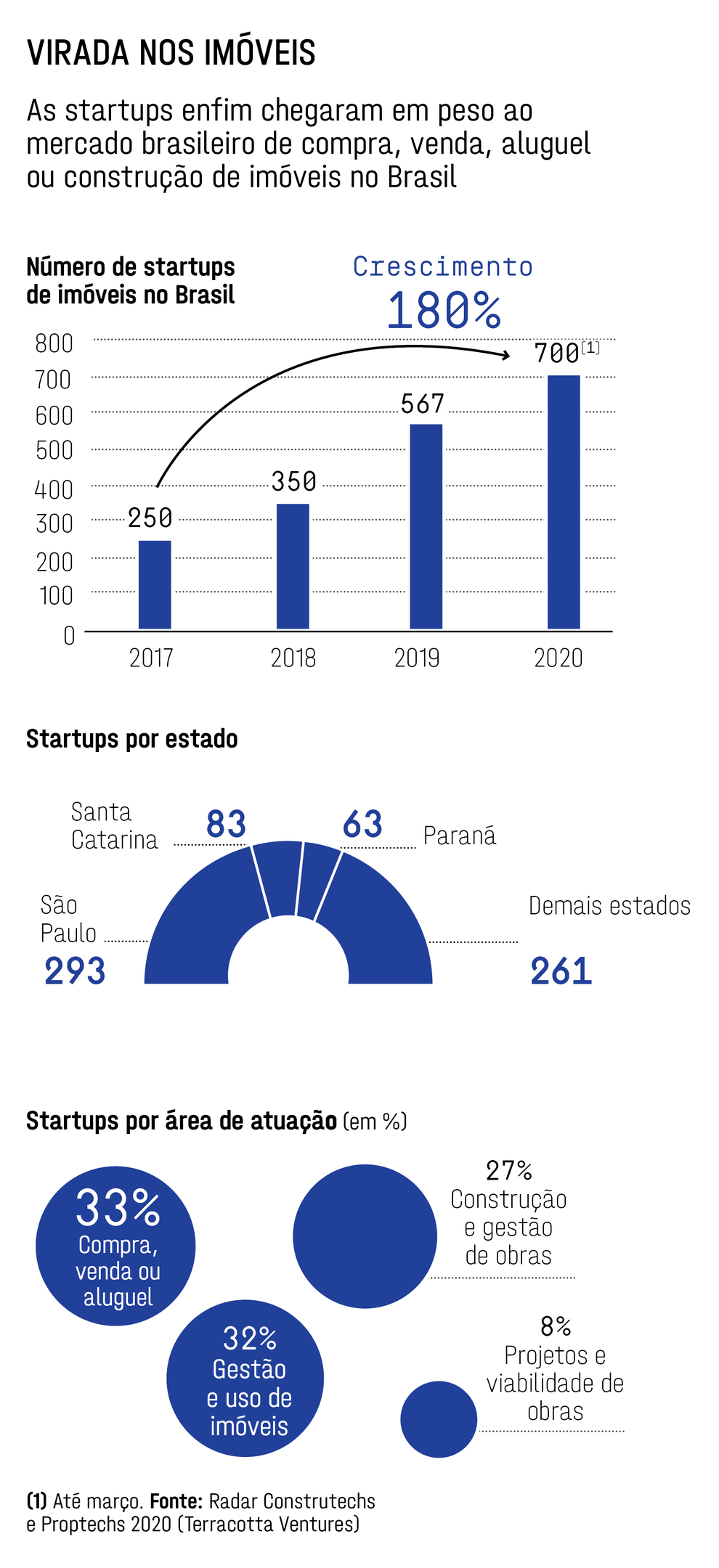

Somente a Loft, que não tem nem dois anos de existência e está avaliada em mais de 1 bilhão de dólares, captou mais de 260 milhões de dólares em investimentos desde que foi fundada pelo alemão Florian Hagenbuch, pelo húngaro Mate Pencz e pelo brasileiro João Vianna em 2018. Os empreendedores ainda levantaram outros 326 milhões de reais com a emissão de cotas de um fundo imobiliário no ano passado. Os recursos servem para sustentar o principal modelo de negócios da startup.

Presente em São Paulo e no Rio de Janeiro, a Loft se especializou em comprar e reformar apartamentos em bairros bem valorizados para depois revendê-los. O modelo é conhecido pelo nome de iBuyer e foi popularizado pelas startups OpenDoor e Zillow nos Estados Unidos. A lógica é: ao oferecer um apartamento pronto para morar — sem a dor de cabeça da reforma ou de entraves com a documentação —, a tendência é que ele seja vendido com mais agilidade, fazendo girar o capital investido.

Segundo Hagenbuch, cofundador e copresidente executivo da empresa, do momento em que a reforma é finalizada à concretização de uma venda costumam se passar três meses e meio, em média. Até março, a startup realizava 250 transações por mês. Desde dezembro, a empresa também permite que os proprietários divulguem seus apartamentos na plataforma sem necessariamente vendê-los à startup. Nesse caso, a empresa ganha oferecendo serviços: pode ser a execução de uma reforma, o adiantamento de parte do valor do imóvel ou o financiamento da compra.

Os bons resultados da Loft no Brasil fazem a empresa mirar outros mercados no exterior. A startup prepara agora sua entrada na Cidade do México, que deve ocorrer em poucas semanas. “Esse modelo funciona muito bem em cidades de alta densidade populacional. E, antes de entrar num novo mercado, a gente avalia de 50 a 100 fatores, como tamanho de mercado e disponibilidade de dados. A Cidade do México teve uma pontuação tão alta quanto São Paulo e o Rio”, diz Hagenbuch.

Uma das dificuldades das startups do setor imobiliário é identificar qual o valor exato de um imóvel para depois conseguir lucrar com a revenda. Não existe uma base de dados única que reúna esse tipo de informação. A maioria das pessoas, quando coloca um apartamento à venda, acaba se baseando nos contatos com vizinhos, zeladores e corretores, ou então em anúncios de outros imóveis no mesmo prédio ou no mesmo bairro.

São dados imprecisos que frequentemente levam em conta somente o preço pedido, e não o valor que efetivamente é fechado no momento da venda. É aí que entra a tecnologia. No caso da Loft, a empresa solucionou o problema comprando uma cópia da matrícula dos imóveis nos bairros onde ela atua e desenvolveu um sistema para estruturar as informações dos documentos.

Assim, a empresa consegue saber exatamente qual é o perfil dos apartamentos em determinada região da cidade e qual foi o valor exato de venda dos imóveis recentemente. Os números da empresa mostram que, por exemplo, num bairro como Pinheiros, na capital paulista, houve 144 transações de apartamentos no terceiro trimestre do ano passado e elas movimentaram 174 milhões de reais. Com isso, o preço médio por metro quadrado na região ficou em 9.441 reais, um valor 5% menor do que no mesmo período de 2018 (9.957 reais). O plano agora é usar a mesma tecnologia para mapear os demais bairros de São Paulo e de outras cidades.

“O grande ponto é dar mais transparência ao mercado imobiliário, que sempre sofreu com a desconfiança entre os proprietários, compradores e corretores”, diz João Vianna, da Loft.

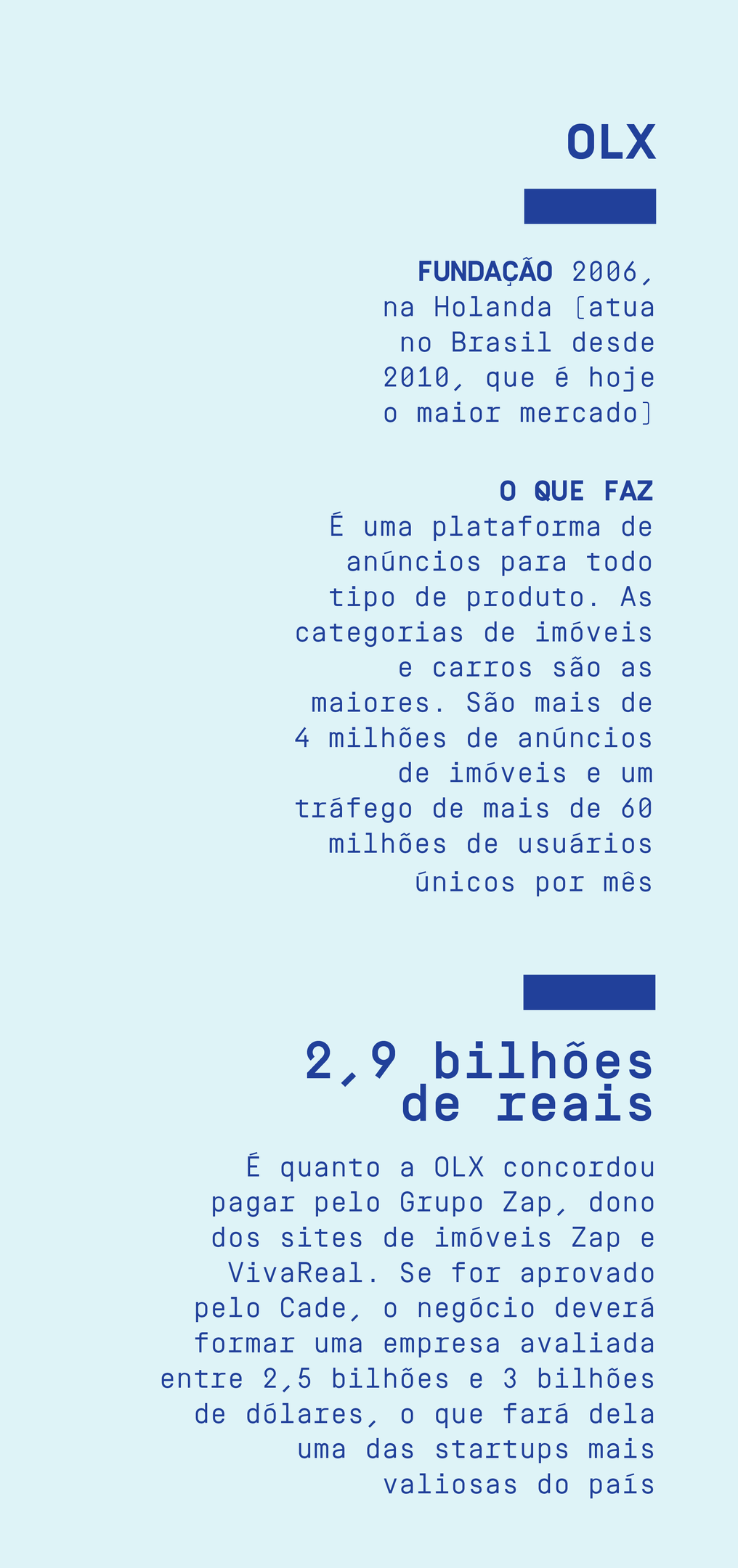

Dar mais transparência ao mercado imobiliário é um objetivo em comum entre a maior parte das startups que atuam no segmento. E essa também é a meta da plataforma de classificados OLX, que anunciou recentemente um acordo para a aquisição do Grupo Zap, dono dos sites Zap e VivaReal, por 2,9 bilhões de reais.

Se aprovado pelo Conselho Administrativo de Defesa Econômica (Cade), o negócio deve unir dois dos mais importantes grupos que atuam no segmento de anúncios de imóveis online, formando uma companhia com faturamento próximo a 600 milhões de reais e um valor de mercado de mais de 10 bilhões de reais, o que faz dela uma das startups mais valiosas do país. Apesar de atuar em diversos segmentos de produtos, a plataforma da OLX também é um importante destino de pessoas que buscam um imóvel para comprar.

Hoje são mais de 4 milhões de anúncios de casas e apartamentos. Cerca de 14 milhões dos 50 milhões de visitantes que a OLX recebe todo mês entram no site em busca de um imóvel. Entretanto, uma das dificuldades é que nem sempre as informações fornecidas pelos vendedores estão corretas. Algumas vezes há discrepância entre os valores, a metragem do imóvel e o apartamento anunciado, que até já foi vendido. Por isso, um dos principais focos da OLX daqui para a frente é reduzir esse tipo de barreira para melhorar a experiência de quem procura um imóvel.

“É um trabalho que será feito em conjunto com as imobiliárias. Podemos trabalhar melhor a tecnologia para garantir que os dados estejam corretos, ter fotos de boa qualidade e, quando um usuário entrar em contato, o anunciante precisa saber como responder da maneira certa”, diz o holandês Andries Oudshoorn, presidente executivo da OLX no Brasil.

A meta é investir 325 milhões de reais em 2020 justamente para incrementar a tecnologia da plataforma, um valor recorde desde que a companhia entrou no país em 2010. A expectativa é que o investimento ajude a empresa a continuar a trajetória de crescimento observada nos últimos anos. O faturamento bruto subiu de 99 milhões de reais, em 2016, para 400 milhões de reais no ano passado.

O próprio Grupo Zap, que se uniu ao concorrente VivaReal em 2017, também vinha investindo em novos modelos de negócios antes do anúncio da aquisição da OLX. No ano passado, a empresa começou a explorar também o mercado de compra e revenda de imóveis, nos mesmos moldes da Loft. No caso do Grupo Zap, a ideia é aproveitar a grande base de anúncios de imóveis na plataforma para identificar oportunidades boas para comprar, reformar e revender um apartamento.

Segundo Lucas Vargas, presidente do Grupo Zap, um dos objetivos de investir no modelo de iBuyer é também destravar o mercado de compra e venda de imóveis. Como é comum ocorrer, muitas vezes o proprietário está tentando vender um apartamento para poder comprar um novo. E, se a venda não ocorre, ele também não consegue adquirir seu novo imóvel.

“A gente não vislumbra maximizar o lucro nas transações, mas, sim, maximizar o giro. A ideia é fazer o maior número de compras e vendas com o mesmo capital”, afirma Vargas. De acordo com ele, a empresa reservou certo valor para investir nesse modelo de negócios e comprou algumas dezenas de imóveis em dois bairros de São Paulo. “O que a gente está vendo é que existe uma convergência de um contexto favorável e de interesse de investidores para criar um ecossistema fértil para as proptechs no Brasil.”

O que os exemplos do Grupo Zap, da OLX e da Loft mostram é que o Brasil tinha começado a seguir de forma acentuada um movimento que também estava acontecendo no mundo. O uso da tecnologia para desenvolver novas ferramentas para facilitar a venda ou o aluguel de um imóvel transformou esse mercado num dos mais cobiçados pelos empreendedores e também pelos fundos de investimento que costumam colocar recursos nas startups mundo afora.

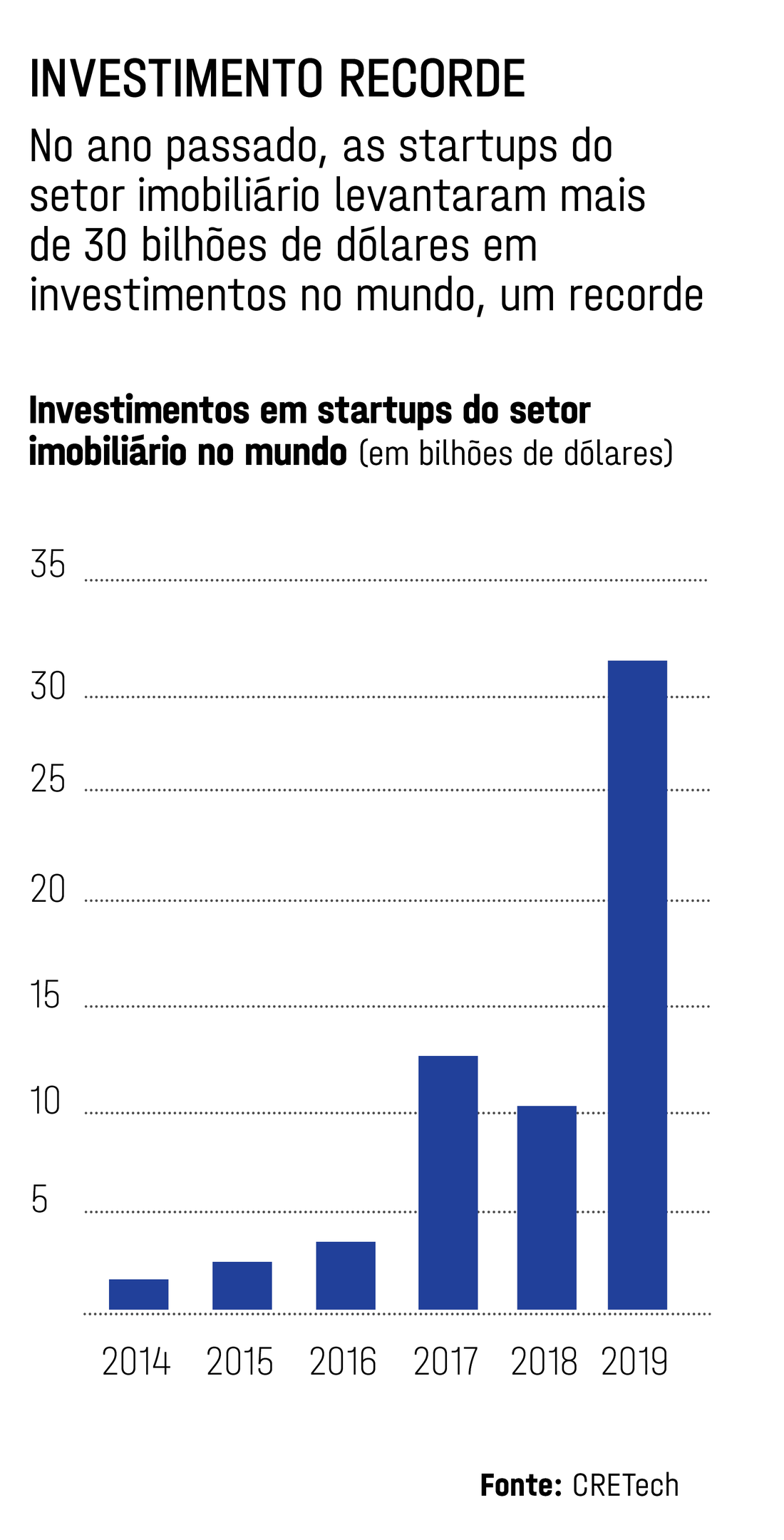

Um relatório recente da consultoria americana CRETech, especializada no mercado de tecnologia para o setor imobiliário, mostra que no ano passado o investimento de fundos de capital de risco em startups desse segmento superou os 30 bilhões de dólares no mundo. O valor é recorde e quase três vezes maior do que o registrado em 2018. Embora os valores no Brasil ainda estejam longe desse patamar, o país seguia a mesma tendência desde o ano passado. Exemplos não faltam. No mês de março, a startup Superlógica, de Campinas, que desenvolve um sistema de gestão para condomínios e para imobiliárias, levantou 300 milhões de reais com o fundo de private equity americano Warburg Pincus.

No mesmo mês, a startup CredPago, que desenvolve uma solução para imobiliárias que substitui o seguro-fiança, vendeu 20% de participação para o banco BTG Pactual (do mesmo grupo que controla a EXAME). E antes disso foi a vez das startups Kzas (de compra e venda de imóveis) e Housi (que administra e aluga apartamentos prontos para morar) receberem, respectivamente, investimentos de 4 milhões e de 12 milhões de dólares em rodadas lideradas pelo fundo Redpoint eventures. Outra startup que também tem sido a aposta de investidores é a Yuca, que aluga quartos em apartamentos compartilhados. Em julho do ano passado, ela recebeu 20 milhões de reais do fundo Monashees.

“Os maiores movimentos de investimentos que estávamos vendo no Brasil foram no setor de real estate (imobiliário). Este é um mercado gigantesco e empresas que trazem eficiência têm muito potencial”, diz Raphael Augusto, consultor da aceleradora Liga Ventures, que liderou uma pesquisa recente sobre o mercado de proptechs no Brasil.

André Penha e Gabriel Braga, da QuintoAndar: uma das primeiras startups a trazer tecnologia para os aluguéis | Germano Lüders

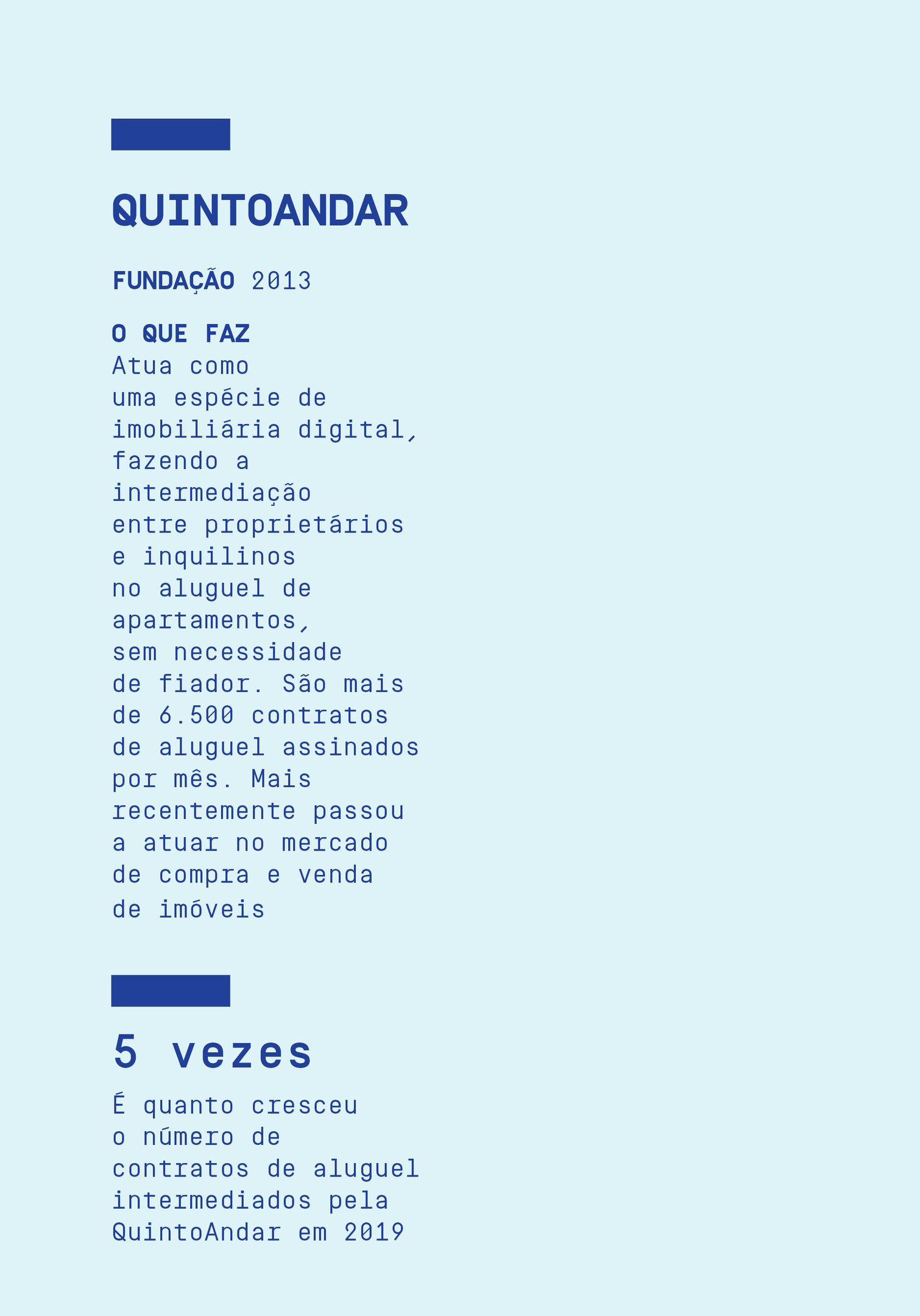

A maioria das novatas busca seguir o sucesso de outra startup, a QuintoAndar, que foi uma das pioneiras no setor imobiliário e que no ano passado recebeu um investimento de 250 milhões de dólares numa rodada liderada pelo fundo do grupo japonês SoftBank. Fundada em 2013 pelos empreendedores André Penha e Gabriel Braga, a QuintoAndar foi uma das primeiras a enfrentar a resistência de um setor que, muitas vezes, tinha dificuldade de incorporar a tecnologia em seu dia a dia.

A grande inovação da empresa foi criar uma plataforma para o aluguel de imóveis automatizada e que elimina a necessidade de ter um fiador na hora da locação de um apartamento. Hoje a empresa atua em nove regiões metropolitanas e, em janeiro, bateu recorde de número de contratos de aluguéis assinados. Foram 6.500 em apenas um mês. Com a tecnologia, a empresa conseguiu acelerar o processo de locação. Segundo os fundadores, o tempo médio para o aluguel de uma plataforma são quatro dias, entre a visita do inquilino ao apartamento e a assinatura do contrato. O objetivo agora é tentar reduzir mais esse intervalo investindo em outras ferramentas e serviços.

Um deles é uma tecnologia que sugere reformas nos apartamentos para que os proprietários consigam alugá-los mais facilmente. E, quando um imóvel preenche todos os requisitos da plataforma, ele recebe uma espécie de selo de garantia, o que ajuda a ganhar destaque entre os apartamentos disponíveis. “A gente olha muito para as estatísticas. Para ter uma ideia: só pelo fato de um apartamento ter armários na cozinha e nos quartos, ele é alugado até nove vezes mais rápido”, diz André Penha.

Outra novidade é a possibilidade de as próprias imobiliárias divulgarem seus imóveis na plataforma da QuintoAndar e fazerem todo o processo do aluguel por ela. Hoje são 30 empresas parceiras da startup. E, por fim, a QuintoAndar agora aposta também na venda de imóveis, além do aluguel, que começou a funcionar em seu site em janeiro.

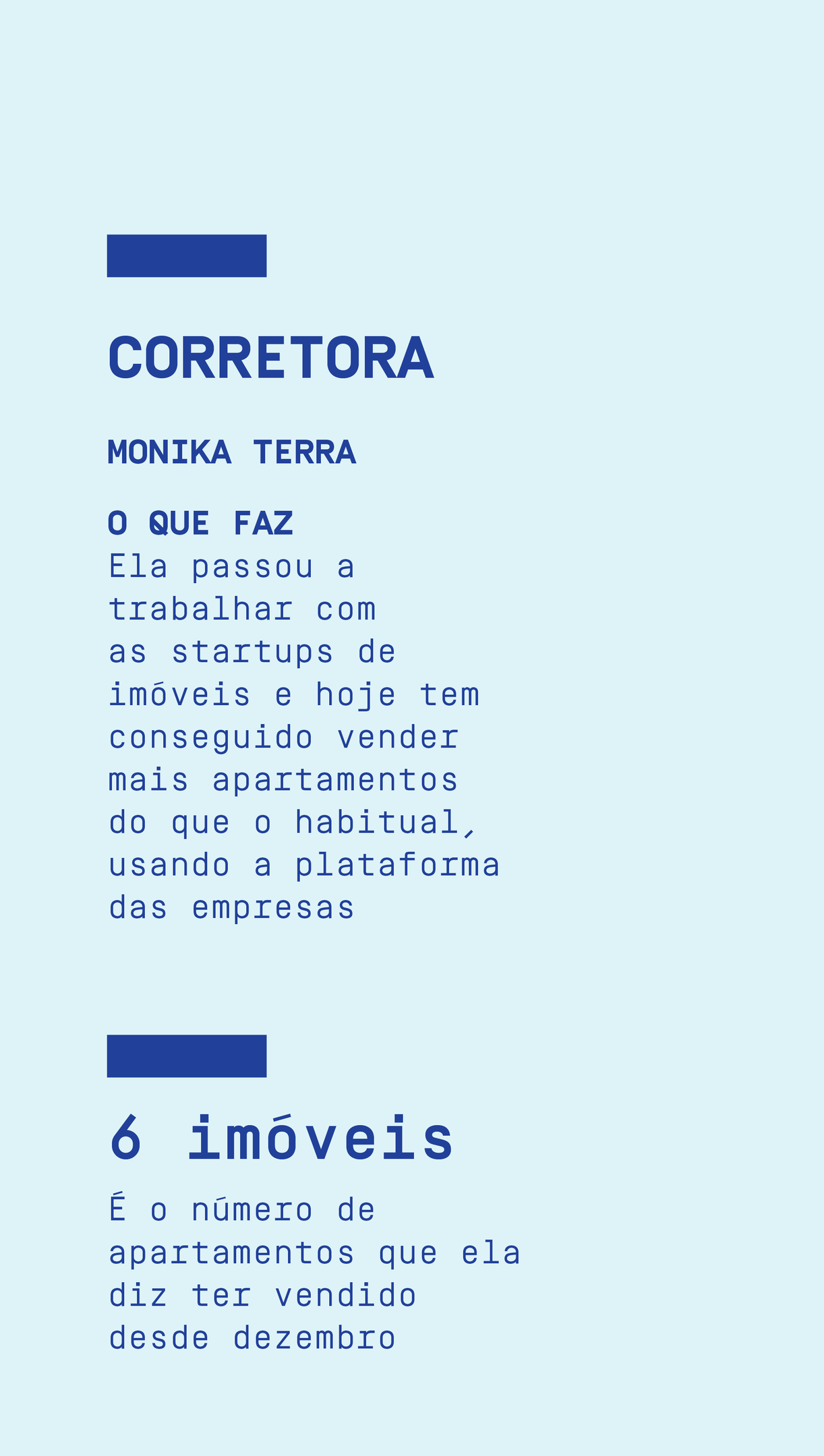

É um mundo novo que tem mudado também a rotina de quem depende da intermediação das vendas e das locações de imóveis no país. Corretores como a carioca Monika Terra, que hoje vive em São Paulo, descobriram nas startups uma nova maneira de trabalhar na área. No ano passado, ela começou a trabalhar com a Loft, fazendo a intermediação das vendas de imóveis e aos poucos se tornou uma das corretoras mais bem-sucedidas da plataforma.

Quando um novo imóvel é divulgado na Loft, a startup designa um corretor específico para ser responsável por ele. A partir daí, qualquer outro corretor que traga um possível comprador terá de entrar em contato com ela ou outra corretora responsável pelo imóvel, e eles dividem o valor da corretagem. “De dezembro para cá, consegui vender seis imóveis. É algo recorde para nossa profissão”, diz Terra.

É bastante provável que a crise causada pelo coronavírus mude as perspectivas do setor imobiliário daqui para a frente, que vinha numa tendência de recuperação no último ano. Mas geralmente é durante as crises que surgem as empresas mais inovadoras. Foi assim depois da bolha da internet, que viu a ascensão do Google e, mais tarde, do Facebook. E foi assim depois da crise de 2008, quando surgiram as empresas de hospedagem Airbnb e o aplicativo de transportes Uber. As transformações costumam ser aceleradas. E tudo indica que o setor imobiliário não deverá ficar imune a essas mudanças.

:format(webp))