Maiores bancos do Brasil apostam na expansão do crédito para crescer

Inflação dentro das estimativas e força demonstrada pelo mercado de trabalho renovaram o apetite para conceder empréstimos

Itaú: destaque com um lucro líquido de mais de 10 bilhões de reais (Itaú/Divulgação)

Repórter de Invest

Publicado em 18 de setembro de 2024 às 06h00.

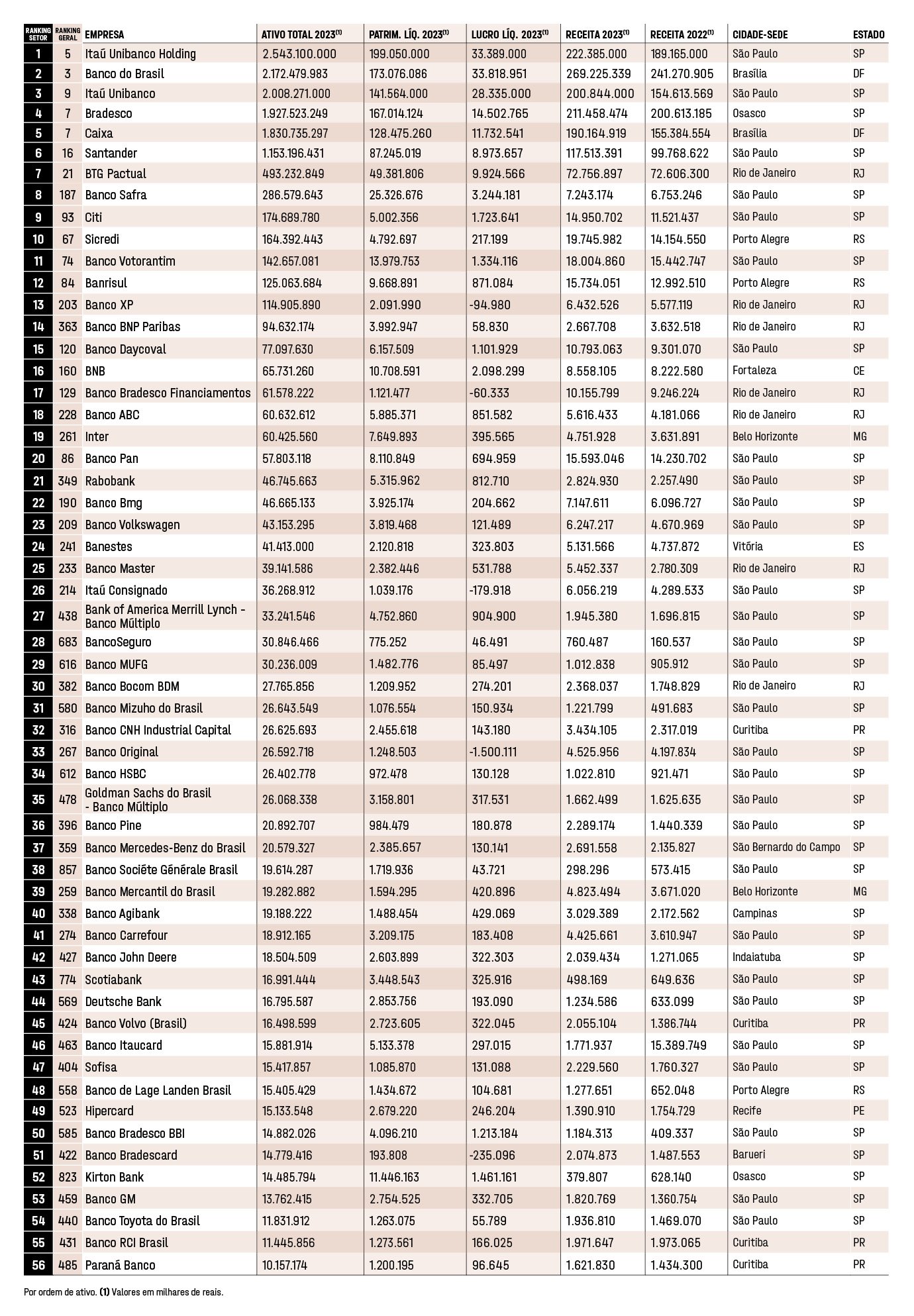

Com um total de 1,54 trilhão de reais em receita líquida total no ano passado, os bancos brasileiros tiveram um desempenho equivalente a 14% do produto interno bruto (PIB) do Brasil apurado em 2023. Em receita, o setor ficou atrás apenas de energia no Ranking EXAME MELHORES E MAIORES 2024. Foram 105 instituições classificadas, que juntas atingiram 14,62 trilhões de reais em ativos totais — 10,4% mais do que os 13,24 trilhões de reais registrados em 2022. O lucro líquido foi de 163,8 bilhões de reais, com leve variação negativa de 0,24% na comparação ano a ano. Já o patrimônio líquido dos bancos somou 1,16 trilhão de reais, um avanço de 7,3%.

Os grandes bancos de varejo mais tradicionais do mercado — Itaú, Banco do Brasil, Bradesco, Caixa e Santander Brasil — continuam entre as primeiras posições elencadas pelo MM, que relaciona os maiores pelo saldo de ativos totais. Eles são acompanhados, no top 10, por BTG Pactual (do mesmo grupo de controle da EXAME), Banco Safra, Citi e Sicredi.

Mais digitalizados, os bancões aprenderam com as fintechs e têm oferecido um atendimento online mais eficiente que beneficia as operações. “Muitos clientes preferem operar com a segurança de um banco tradicional somada à garantia de menor burocratização”, avalia Samuel Barros, reitor do Ibmec no Rio de Janeiro — o Instituto é parceiro da EXAME na construção da metodologia do ranking.

O ano de 2023 foi também palco de um cenário benéfico na frente dos juros. O ano começou com a Selic em 13,75% ao ano — maior taxa desde 2016 —, o que, em teoria, engorda os juros cobrados pelos bancos e suas receitas. Taxas altas por tempo demais, no entanto, prejudicam a saúde da economia, aumentam a inadimplência e afetam a esteira de crédito que é o pilar das instituições bancárias. Por isso o ciclo de queda de juros iniciado em agosto de 2023 foi tão bem recebido no setor. A taxa arrefeceu de 13,75% ao ano para os atuais 10,50% ao ano.

O ciclo de queda foi interrompido pelo Banco Central em junho deste ano, mas a inflação dentro das estimativas e a força demonstrada pelo mercado de trabalho renovaram o apetite para conceder empréstimos.

A projeção dos bancos para o crescimento da carteira de crédito neste ano subiu para 10,3% em agosto, ante uma projeção de 8,4% no início do ano, segundo a Federação Brasileira de Bancos (Febraban). O apetite tem se traduzido em resultados mais robustos. No balanço do segundo trimestre, o Itaú foi destaque com um lucro líquido de dois dígitos: 10,02 bilhões de reais, alta de 15,2% em 12 meses. O banco vem operando com excesso de capital e, com tudo mais constante, deve anunciar a distribuição de dividendos extraordinários junto com o último balanço do ano. Nos cálculos do UBS BB, o pagamento referente a 2024 e 2025 pode alcançar 59,5 bilhões de reais.

O top 2 do ranking, Banco do Brasil, lucrou 9,5 bilhões de reais no segundo trimestre, seguido pelo Bradesco, com resultado de 4,71 bilhões de reais. Já Santander e Caixa somaram 3,33 bilhões de reais e 3,28 bilhões de reais, respectivamente, no período. Para o restante deste ano, a expectativa do quinteto (e do setor) é continuar avançando no crédito. No BB existe a ambição, inclusive, de apostar em linhas mais rentáveis e arriscadas de concessão, fora do crédito consignado — mas ainda dentro da própria base. Se os bons ventos continuarem soprando na direção dos bancos, é possível que um aumento de risco apareça com mais frequência na estratégia das instituições.

Veja o ranking dos maiores bancos do Brasil

:format(webp))