Em busca das sardinhas: por que a indústria do private equity dos EUA quer atrair mini-milionários

Fundos de private equity dos Estados Unidos estão cortejando investidores com menos de 5 milhões de dólares (chamados de sardinhas) para virarem sócios de empresas, apesar da baixa liquidez dessas aplicações. Vai dar certo?

(Qianhui Yu/BLOOMBERG BUSINESSWEEK)

Bloomberg Businessweek

Publicado em 23 de novembro de 2023 às 06h00.

Última atualização em 23 de novembro de 2023 às 12h33.

Em setembro, dezenas de consultores financeiros de todos os Estados Unidos convergiram para um restaurante grego de luxo no centro de Manhattan para drinques e jantar. O local, Avra Madison Estiatorio, recebe ótimas críticas por seu serviço de primeira classe e robalo grelhado, mas a atração principal daquela noite foi a lenda do tênis John McEnroe. No dia seguinte, após apresentações sobre alternativas às ações e aos títulos, a multidão dirigiu-se ao Arthur Ashe Stadium, no Queens, para assistir às quartas de final do Torneio Aberto dos Estados Unidos, onde o então número 1 do mundo, Carlos Alcaraz, derrotou o alemão Alexander Zverev.

O evento foi organizado pelo gigante de investimentos alternativos Ares Management, parte de um crescente grupo de empresas de capital privado que cortejam os indivíduos que controlam as finanças dos milionários comuns — médicos, advogados e outros ricos, mas não tanto quanto o cerca de 1% de pessoas cuja riqueza combinada é de aproximadamente 100 trilhões de dólares em todo o mundo, segundo a empresa de consultoria Bain & Co.

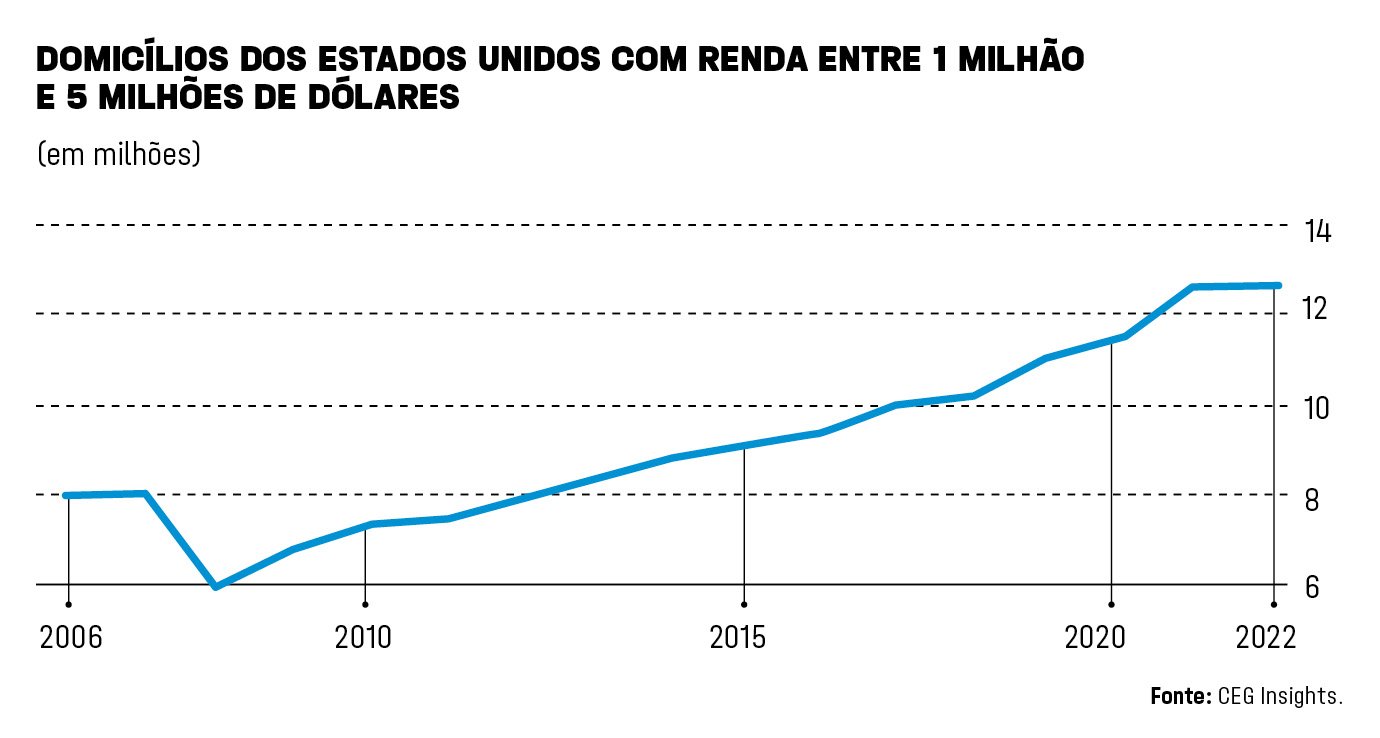

Empresas de capital privado há muito procuram atrair clientes com apenas 5 milhões de dólares em ativos passíveis de investimento. Para os maiores nomes da área — como Apollo Global Management, Ares, Blackstone e KKR & Co. —, o próximo prêmio serão aqueles com 1 milhão a 5 milhões de dólares, um segmento de famílias dos EUA que saltou quase 60%, para 12,7 milhões, nos 15 anos até 2022, segundo a empresa de pesquisas CEG Insights. A corrida em busca desses chamados minimilionários intensificou-se no ano passado, à medida que investidores institucionais, como os fundos de pensão e de doações, muitas vezes excessivamente alocados em capitais privados, afrouxaram sua adesão às empresas num contexto de subida das taxas e de incerteza econômica.

Wall Street, coração financeiro de Nova York: fundos americanos estão promovendo conferências, festas e jantares finos para aumentar seu perfil entre investidores individuais (Alexander Spatari/Getty Images)

Empresas de todo o setor estão promovendo conferências, festas e jantares finos para aumentar seu perfil entre os investidores individuais. E algumas criaram plataformas de aprendizagem com nomes como “Apollo Academy” e “Blackstone University” — que concedem créditos para designações profissionais, como planejador financeiro certificado —, destinadas a formar consultores financeiros sobre a atividade, ao mesmo tempo que, é claro, destacam os benefícios desses investimentos. “Não passa uma semana sem que ouçamos uma proposta de um grande player”, diz Jeffery Nauta, da Henrickson Nauta Wealth Advisors, em Michigan.

Indivíduos com ativos entre 1 milhão e 5 milhões de dólares dedicam apenas cerca de 1% de seu patrimônio líquido a capitais privados e investimentos semelhantes, e aumentar essa porcentagem, mesmo que modestamente, poderia render dezenas de bilhões de dólares para empresas ávidas por dinheiro. Mas esses investidores podem ser mais ariscos do que os gigantes financeiros, normalmente desejam ter a possibilidade de sacar dinheiro em caso de contas médicas, divórcios ou acidentes e têm uma reputação no setor por renegarem seus compromissos. Um advogado, que pediu para não ser identificado, ao discutir informações confidenciais, diz que viu tantos compromissos não cumpridos por parte de indivíduos em promessas de fundos nos últimos dois anos como viu em 15 anos de trabalho com investidores institucionais.

O que precisa ser dito

Esses clientes normalmente sabem pouco de investimentos alternativos, e os consultores dizem que precisam lembrá-los de que o capital privado pode reter o seu dinheiro durante anos. O setor criou uma categoria um pouco mais flexível, chamada fundos semilíquidos, que permite aos investidores levantarem parte de suas participações trimestral ou mensalmente. Mas esses geralmente permitem às empresas limitarem os resgates se forem inundadas por pedidos de retirada. “Não existe liquidez mágica para ativos menos líquidos”, afirma David Levi, chefe do departamento de riqueza da empresa de investimentos Brookfield Asset Management.

O argumento do segmento é que, ao renunciar à liquidez, os investidores poderão obter melhores retornos no longo prazo. A Blackstone afirma que seu principal fundo imobiliário para particulares proporcionou cerca de quatro vezes os retornos dos Reits públicos desde o seu lançamento. Mas Jeffrey Hooke, professor sênior da Johns Hopkins Carey Business School, afirma que o capital privado frequentemente apresenta um desempenho inferior ao dos mercados públicos e que a maioria dos indivíduos se sairia melhor em um fundo do S&P 500. “Os retornos gerados são muitas vezes opacos”, diz Hooke. “É difícil descobrir se o fundo individual supera o mercado.”

Uma mudança em direção aos investidores individuais vai expor o setor a um maior escrutínio, e há uma série de regulamentações sobre como os gestores podem criar ofertas para esses minimilionários. As regras limitam tudo, desde quantos investidores podem estar num fundo até se um gestor pode receber juros transportados — na verdade, uma parte dos lucros de um investimento. E precisam observar atentamente a linguagem que utilizam nas promoções e restringir a comercialização dos seus fundos a categorias específicas de investidores, com orientações diferentes para os vários níveis de participação.

Quais são os perigos

A Blackstone, principal gestora de ativos alternativos do mundo, chegou cedo à corrida, ao criar um grupo para comercializar fundos para indivíduos ricos em 2011, e tornou-se, de longe, a maior protagonista. Tem cerca de 300 pessoas em sua carteira de riqueza privada, e os indivíduos respondem por um quarto do 1 bilhão de dólares que administra. Em 2017, a empresa lançou o Blackstone Real Estate Income Trust, conhecido como Breit, um fundo imobiliário que cresceu 66 bilhões de dólares, mais de cinco vezes o tamanho do seu rival mais próximo.

Mas, embora a Blackstone continue sendo líder na captação de dinheiro para os Reits não cotados e registrados publicamente, e para fundos que oferecem crédito a empresas, enfrenta uma concorrência cada vez mais acirrada. Com Apollo, Ares e mais de dezenas de outros expandindo suas ofertas, a parcela de dinheiro da Blackstone destinada a esses fundos caiu de 55% para 47% no ano passado, informa o banco de investimento Robert A. Stanger & Co.

A experiência da Blackstone destaca os perigos de cortejar indivíduos. No ano passado, quando investidores ficaram nervosos com os mercados imobiliários, aumentaram os pedidos para sacar dinheiro do fundo, estimulando restrições aos resgates nos últimos 12 meses. A Blackstone diz que as pendências estão diminuindo. Em outubro, investidores procuraram retirar 2,2 bilhões de dólares do fundo, uma queda de 58% em relação ao pico de janeiro, e os clientes que pediram a devolução no fim do ano passado receberam praticamente todo o dinheiro. Kevin Gannon, CEO da Robert A. Stanger, diz que as pressões enfrentadas pelo Breit e por dois concorrentes foram “a melhor coisa que poderia acontecer ao segmento”, com os fundos impondo limites de resgate, mas, em última análise, devolvendo dinheiro a todos os seus investidores sempre que solicitado.

À medida que a corrida pelos clientes esquenta, os concorrentes têm trabalhado para diminuir a vantagem da Blackstone. Na primavera passada, a Apollo participou de um jantar para consultores financeiros na churrascaria Smith & Wollensky, em Manhattan, para discutir como o crédito privado pode substituir os títulos para os investidores. Poucos meses depois, a empresa lançou a Apollo Aligned Alternatives, concebida como substituta para os fundos do S&P 500.

A Ares, que está entre as cinco principais empresas em muitas de suas ofertas, está num esforço de expansão à medida que procura conquistar uma fatia maior do mercado emergente. Em 2021, adquiriu a empresa de investimentos imobiliários Black Creek Group e vem aumentando sua oferta em imóveis, crédito e capital privado. Tal como os seus concorrentes, a empresa afirma que utiliza a mesma equipe de investimento para seus fundos mais recentes, centrados no consumidor, e para os seus fundos institucionais, dando aos pequenos investidores o mesmo nível de especialização de seus clientes tradicionais. “Os vencedores serão as empresas que puderem oferecer soluções para todas as classes de ativos”, afirma Raj Dhanda, chefe global de gestão de fortunas da Ares. “Assim, eles podem ser os mais eficientes e ter a maior seriedade de investimento.”

Por Allison McNeely, Dawn Lim e Loukia Gyftopoulou, da Bloomberg Businessweek

Tradução de Anna Maria Dalle Luche

:format(webp))