É hora de ir além das fronteiras

Poucos brasileiros consideravam o exterior como uma possibilidade real de investimento. Mas os juros baixos abriram as portas num caminho sem volta

Bolsa de Nova York: índice S&P valorizou 29% em 2019 (Spencer Platt/Getty Images)

Marília Almeida

Publicado em 16 de janeiro de 2020 às 05h30.

Última atualização em 17 de janeiro de 2020 às 14h09.

Com exceção do topo da pirâmide, os brasileiros nunca consideraram o exterior uma possibilidade real de investimento. Não valia a pena diversificar nesse nível e correr mais risco por retornos inferiores à Selic. Mas agora essa situação mudou. A taxa básica de juro na mínima histórica, em conjunto com uma inflação controlada e com o avanço da tecnologia, permite pensar mais facilmente em investir lá fora. Juros baixos exigem maior diversificação e assunção de risco. E o nível de diversificação de um mercado maduro é incomparável. Atualmente, cerca de 3.500 empresas são listadas nas bolsas americanas, sete vezes o número de empresas com papéis negociados na B3.

O que está em questão é a possibilidade de ganhar com tendências e negócios que ocorrem fora daqui. É o caso de grandes empresas de tecnologia, como Amazon, Google, Facebook, Apple e Alibaba, e também de startups da economia compartilhada, como a Uber, listadas em bolsas americanas. Esse movimento é global e passou a incluir recentemente empresas nacionais — a última delas é a XP, que abriu o capital em dezembro na Nasdaq. Empresas de meio de pagamentos, como PagSeguro e Stone, também foram à bolsa no exterior.

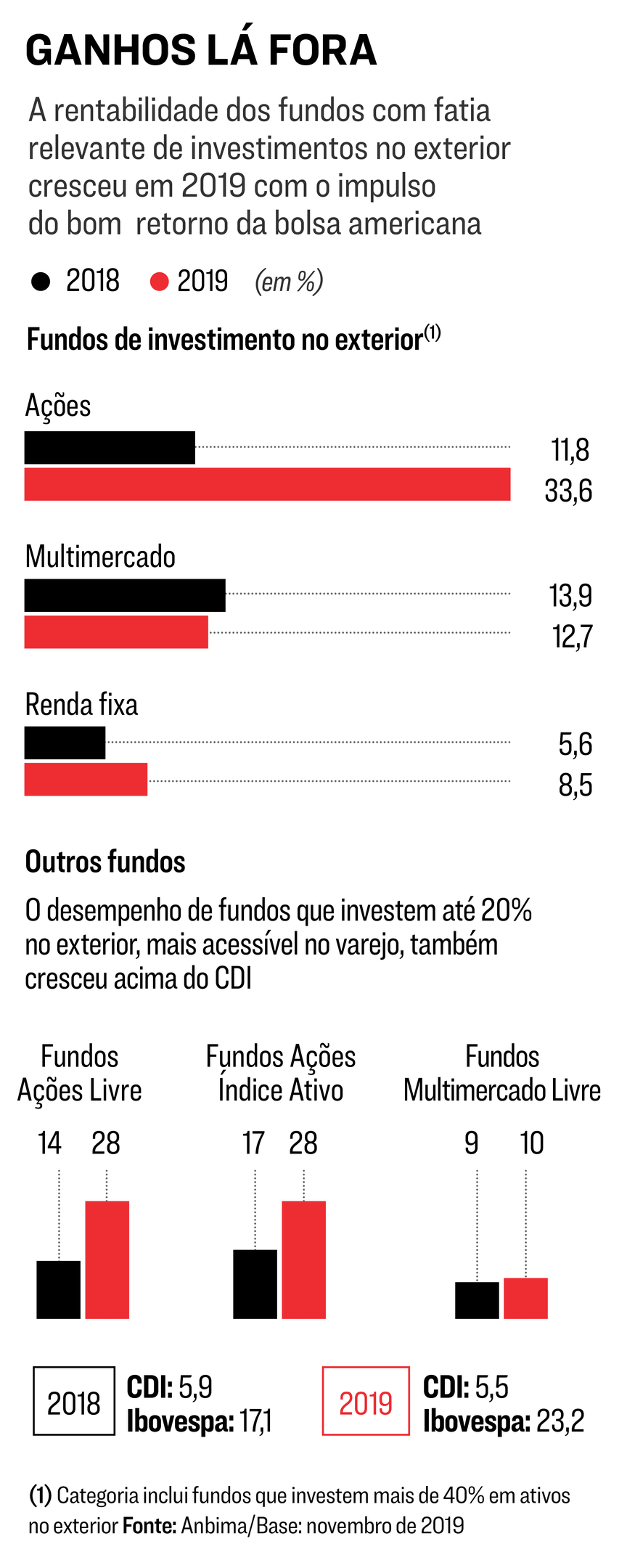

De janeiro a novembro de 2019, os fundos nacionais de ações que investem parte relevante do patrimônio no exterior registraram a segunda maior rentabilidade entre os fundos de ações: 33,6%, segundo dados da Anbima. Foi o triplo da rentabilidade obtida por esses fundos no mesmo período do ano anterior. No ano passado, bons dados de crescimento nos Estados Unidos refletiram em índices de ações, como o S&P500, que reúne as 500 maiores empresas americanas, com valorização de 29%, o maior retorno desde 2013. As eleições americanas podem trazer mais volatilidade para os papéis, mas esse risco adicional também oferece oportunidade de ganhos. Já títulos emitidos no exterior por empresas como Ford e Bradesco com vencimento entre 2025 e 2027 pagam atualmente de 4% a 6% ao ano. Basta subtrair a inflação americana e se chegará a um retorno maior do que o proporcionado por aplicações de renda fixa no Brasil.

Investir no exterior não é só para milionários. Essa saída geográfica pode fazer sentido para investidores do varejo em alternativas mais democráticas, como os fundos de índice (ETFs) e os fundos locais com exposição ao exterior, segundo William Eid, professor no Centro de Estudos em Finanças da FGV. Já para quem tem mais recursos, acima de 100.000 reais, títulos de dívida de grandes empresas pagam bem e são resilientes. É recomendável que a diversificação no exterior represente de 10% a 15% do total do portfólio. “Uma vantagem de investir fora é reduzir o risco político, que está sempre presente no Brasil”, diz Eid.

É importante que a diversificação no exterior, portanto, não seja encarada como uma maior aceitação de risco, e sim como uma proteção adicional. “A redução da volatilidade de um portfólio é obtida principalmente com uma baixa correlação ou correlação negativa dos ativos que o compõem. O investimento em economias e moedas diferentes cumpre esse papel”, diz Carlos Takahashi, presidente da gestora global BlackRock. Importante: aplicações em renda fixa, em geral, incluem hedge cambial. Ou seja, eliminam o risco da moeda, enquanto investimentos em renda variável costumam incluir esse risco para ampliar a rentabilidade.

O movimento de mais empresas abrindo o capital lá fora sacramentou a tendência de flexibilização das regras brasileiras sobre aplicações no exterior. Após a abertura de capital da XP, a Comissão de Valores Mobiliários abriu uma audiência pública para democratizar o acesso de pequenos investidores aos Brazilian Depositary Receipts (BDRs), recibos que representam ações brasileiras listadas em bolsas estrangeiras. O objetivo é que qualquer investidor tenha acesso ao BDR Nível 1, hoje disponível apenas para investidores qualificados, e possa aplicar dinheiro em empresas brasileiras que abram o capital lá fora. Hoje, empresas com a maior parte dos ativos no Brasil, como a XP, não podem participar do programa de BDRs.

Por fim, a CVM também quer que o programa inclua, além de ações, ETFs e títulos de dívidas, os bonds. A última atualização das regras para a modalidade de investimentos externos havia sido feita pela CVM em 2014. Naquele ano a regulação passou a permitir que fundos nacionais invistam 100% de seu patrimônio em ativos no exterior. Contudo, quem deseja investir em um fundo que aplique a maior parte de seu portfólio no exterior (pelo menos 67%) ainda tem de ser qualificado, ou seja, ter pelo menos 1 milhão de reais em investimentos. Antonio Berwanger, superintendente de desenvolvimento de mercado da CVM, indica que a regulação dos fundos pode ficar ainda mais flexível. “É um processo gradativo. Resolvemos flexibilizar a regulação sobre os BDRs porque no passado empresas abriam o capital no exterior para fugir da tributação brasileira. Mas entendemos que não é o caso das empresas que recentemente abriram o capital lá fora”, diz Berwanger.

Uma barreira a menos é o processo de abertura de contas no exterior, que nunca foi tão simples. Um cadastro que antes precisava ser concluído em 15 dias atualmente pode ser feito online em 15 minutos: são necessários apenas um documento de identificação e um comprovante de residência do investidor. Há corretoras de baixo custo, como a DriveWealth, na qual o dinheiro pode ser transferido por meio de remessas online, e também corretoras com foco em atender estrangeiros, a exemplo da Avenue, fundada por brasileiros e que busca servir investidores latino-americanos. Ambas operam nos Estados Unidos, mas oferecem páginas em português. “Havia um esforço das gestoras nacionais em proteger seus produtos e não investir em um portfólio internacional. Agora, com juros baixos e maior concorrência, a tendência é que as diferenças diminuam”, diz Roberto Teperman, diretor da gestora Legg Mason, que tem 800 bilhões de dólares sob gestão. O mercado, mais do que nunca, é global.

:format(webp))