Alta da Selic redesenha mercado de imóveis no Brasil

A alta da Selic levou a um redesenho do mercado de imóveis no Brasil nos últimos 12 meses. Mas a expectativa é positiva para 2023

Vista da cidade de Belo Horizonte: o destaque nos últimos 12 meses no país foi o avanço de 14,3% no preço do aluguel, um mercado dinâmico por natureza (Leandro Fonseca/Exame)

Karla Mamona

Publicado em 13 de outubro de 2022 às 06h00.

O mercado imobiliário brasileiro passa por um redesenho impactado pelas condições do cenário macroeconômico. Até julho deste ano, a inflação oficial do país, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), estava na casa dos dois dígitos.

Com a inflação em alta, o Banco Central reajustou a taxa de juro do país 12 vezes seguidas, levando a Selic do patamar de 2% ao ano para 13,75% ao ano. O maior ciclo de aperto monetário registrado nas últimas décadas. Com o cenário incerto, o brasileiro postergou a compra do imóvel. O pé no freio do consumidor repercutiu no preço de venda dos imóveis.

Dados do Índice FipeZap+ de vendas, que avalia o preço médio de venda dos imóveis nas maiores capitais do país, apontam que houve uma desaceleração de crescimento nos últimos 12 meses. Em agosto deste ano, o indicador ficou em 6,1%. No mesmo período do ano passado, ele estava em 5,3%.

Ou seja, os preços continuam subindo, mas o ritmo de alta desacelerou na comparação com o registrado de 2020 para 2021, quando o indicador passou de 1,4% para 5,3%, na mesma base comparativa. O avanço dos últimos 12 meses, vale lembrar, não foi sequer suficiente para compensar a alta da inflação no período.

O aluguel, por sua vez, está bastante aquecido. O preço médio de locação do FipeZap+ evidencia isso: alta de 14,3% acumulada nos últimos 12 meses. “O mercado de compra e venda tem mais rigidez nos preços do que o mercado de locação. Além disso, o mercado de locação é mais dinâmico, o preço varia com muito mais velocidade”, diz Danilo Igliori, vice-presidente e economista-chefe do DataZap+.

Venda de imóvel em São Paulo: o aumento no custo do financiamento imobiliário não foi suficiente para convencer os consumidores a abandonar negócios (Germano Lüders/Exame)

O ano passado foi excepcional para o mercado imobiliário brasileiro por causa da atratividade dos financiamentos imobiliários decorrente das taxas de juro mais baixas e das transformações da pandemia de covid-19, com o home office e o crescimento do e-commerce, fazendo com que o consumidor repensasse a moradia. Ao olhar os dados deste ano, nota-se que houve uma acomodação em um novo patamar. “O ano de 2021 foi o auge do mercado imobiliário no Brasil. A taxa de juro real negativa e a pandemia turbinaram o mercado.

Com o ciclo de alta da Selic, e a taxa de juro real voltando para a casa dos 6%, a expectativa era de que houvesse um resfriamento do mercado imobiliário. Nesse contexto, 2022 surpreendeu para cima. Poderia ter sido um ano mais difícil, pela força da subida da Selic”, acrescenta Igliori. O mercado imobiliário apresenta uma resiliência em meio à piora do cenário, que pode ser explicada pelos longos ciclos do setor de compra e venda, com etapas de jornada demorada e interligada, de maneira que uma compra muitas vezes está ligada a uma segunda venda.

Outro fator que explica a resiliência do mercado são as taxas de juro de financiamentos, que não foram reajustadas na mesma velocidade que a Selic. A taxa média mais baixa de financiamento imobiliário foi registrada em agosto de 2021, de 6,6% ao ano. Em maio deste ano, a taxa média era de 10,01% ao ano. Ou seja, mesmo com o aumento da Selic, a taxa de financiamento se mostrou menos volátil. Houve uma pressão no custo do financiamento, mas em uma proporção menor do que o aumento da Selic. No ano passado, o financiamento imobiliário no Brasil chegou a 255 bilhões de reais, o melhor resultado da história.

Dados da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip) apontam que o Sistema Brasileiro de Poupança e Empréstimo (SBPE) respondeu pela maior parte dos financiamentos, no valor de 205 bilhões de reais. Também um recorde. Já o financiamento pelo Fundo de Garantia do Tempo de Serviço foi de 49 bilhões de reais. De janeiro a agosto deste ano, o total desembolsado foi de 147 bilhões de reais, uma queda de 8%, na comparação com o mesmo período do ano passado. Entretanto, a Abecip segue otimista. “Os volumes desaceleraram, mas ainda são muito robustos. A expectativa é de que 2022 seja o segundo melhor ano, ficando atrás apenas de 2021”, afirma José Rocha Neto, presidente da entidade.

Ao analisar os financiamentos de imóveis novos e usados por meio do funding da poupança, o financiamento caiu 17%, ficando em 91,8 bilhões de reais entre janeiro e agosto deste ano, em comparação com o mesmo período do ano passado. O financiamento de imóveis usados caiu 27% nos primeiros oito meses deste ano, na comparação com o mesmo período de 2021. Já o financiamento de imóveis novos subiu 5%, na mesma base comparativa.

O crescimento do financiamento de imóveis novos está relacionado com a entrega de empreendimentos que foram feitos durante os últimos dois anos. “A pessoa compra um imóvel na planta, e passados 24 meses chega a hora de pegar as chaves. Mesmo que a taxa média de financiamento tenha subido um pouco, ela faz a conta do financiamento e de quanto paga de aluguel. E vai em frente”, acrescenta Rocha.

Somado a isso, o consumidor analisa as opções em relação ao distrato de contrato. A lei que regulamenta o distrato imobiliário está em vigor desde 2018. De acordo com dados da Associação Brasileira de Incorporadoras Imobiliárias (Abrainc), a taxa mensal de cancelamentos do contrato de compra e venda está caindo em todos os meses de 2022, e a relação distrato/venda está no menor patamar desde o início da série histórica, em 2014. “O distrato não é favorável ao consumidor. Ele faz a conta e opta pelo financiamento”, diz Rocha.

O mercado de imóveis novos no Brasil também segue aquecido. De acordo com a Abrainc, nos primeiros seis meses deste ano as vendas de imóveis novos subiram 18% e os lançamentos 3%, na comparação com o mesmo período do ano passado. O destaque foram os imóveis de alto e médio padrão, cujas vendas dispararam 103%, passando de 11.588 unidades para 23.461 unidades no primeiro semestre deste ano.

Nesse segmento, os lançamentos subiram 20% no período. No segmento do Programa Casa Verde e Amarela, os lançamentos caíram 5% no primeiro semestre e as vendas subiram 2% no primeiro semestre deste ano. Contribuiu para esse cenário o menor estoque de imóveis do país desde 2017. Até julho, o estoque total de imóveis era de 801.000 unidades em todo o Brasil e o prazo estimado para acabar todo o estoque é de 10,9 meses. No ano passado, o prazo para vender o estoque de imóveis disponíveis era de 12,3 meses. Em 2017, de 14,1 meses. “O estoque baixo é fruto das vendas fortes dos últimos anos, por isso os lançamentos são importantes para a recomposição”, afirma Luiz França, presidente da Abrainc.

Construção civil em São Paulo: o índice de custo do setor subiu 11,4% nos últimos 12 meses, ante avanço de 17,05% no ano passado (Eduardo Frazão/Exame)

Há um componente macro que tem ajudado o setor: a redução do custo da construção civil. Nos 12 meses terminados em agosto, o Índice Nacional de Custo da Construção (INCC) acumulou alta de 11,4%. No mesmo período do ano passado, estava em 17,05%. O setor foi impactado pelo aumento das commodities, taxa de câmbio, guerra na Ucrânia, entre outros. “A queda do diesel impacta diretamente o frete e tem um peso super-relevante em todas as matérias-primas. Hoje, os preços estão mais acomodados. É o melhor cenário de custos dos últimos dois anos”, destaca Ricardo Ribeiro, presidente do Grupo Direcional.

As mudanças no Programa Casa Verde e Amarela, com aumento de subsídios, redução da taxa de juro e possibilidade de financiar um imóvel em até 35 anos, também darão mais fôlego ao setor. “Os ajustes feitos foram bem pensados para o consumidor, e com uma visão de longo prazo. Trarão novas famílias ao mercado”, afirma Ribeiro. De janeiro a julho deste ano, a Direcional viu as vendas crescer 29% na comparação com 2021.

No primeiro semestre, as vendas contratadas somaram 1,458 bilhão de reais. Na bolsa, os papéis da companhia acumulam alta de 40%. Gustavo Cambauva, sócio e analista de real estate do BTG Pactual (do mesmo grupo controlador da EXAME), explica que a companhia, assim como outras incorporadas listadas na bolsa, acumula um desempenho positivo no mercado acionário porque os investidores anteciparam o movimento de expansão do Programa Casa Verde e Amarela e a expectativa de que a taxa Selic comece a cair no próximo ano.

“Os economistas estão falando de corte de taxa de juro no segundo ou no terceiro trimestre do próximo ano. A expectativa é de que o cenário estará melhor daqui a 12 meses. Por isso já há investidores querendo colocar o pé no setor.” Uma nova leva de otimismo de consumidores e investidores pode dar um novo tom para o setor a partir de 2023.

O novo jeito de morar no pós-pandemia

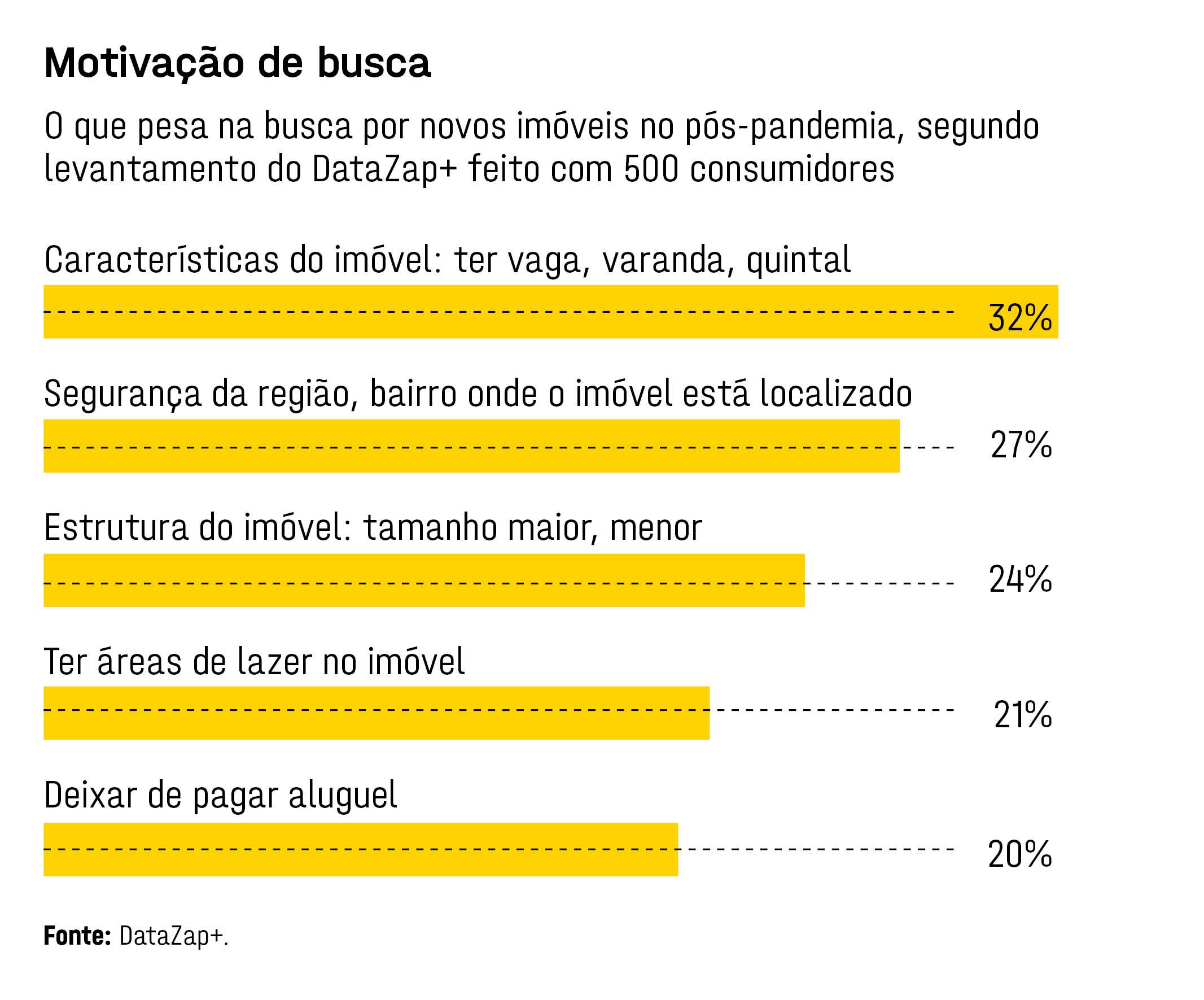

O DataZap+ mostra que consumidores querem espaço e área de trabalho em casa | Karla Mamona

Que a pandemia impactou a relação do consumidor com a moradia todos sabemos. Com a necessidade de isolamento social, as pessoas desejaram morar em imóveis com algumas caraterísticas, como ter varanda, quintal, cômodos mais divididos, espaço para trabalhar.

Algumas incorporadoras modificaram suas plantas de lançamentos para adequá-las à necessidade dos compradores. A alteração ocorreu inclusive no Programa Casa Verde e Amarela, do governo federal, de incentivo à moradia. “Antigamente, ninguém queria um apartamento no primeiro andar, mesmo com espaço garden. Com a chegada da pandemia, agora há disputa. As pessoas querem um espaço para tomar sol, colocar uma churrasqueira”, diz Ricardo Ribeiro, CEO do Grupo Direcional.

Com a possibilidade do trabalho remoto, o consumidor migrou para áreas mais afastadas dos centros urbanos. Houve procura por imóveis em cidades do interior e litorâneas. “Antes da pandemia, a ênfase era nos espaços urbanos. As pessoas queriam morar em bairros bem localizados e de preferência ao lado do trabalho. Era uma celebração do espaço urbano e havia reflexo no mercado imobiliário”, diz Danilo Igliori, vice-presidente e economista-chefe do DataZap+.

Hoje, mesmo com o avanço da vacinação e a reabertura da economia, não é possível dizer que o mercado imobiliário voltou ao patamar pré-pandemia. Um dos motivos é a possibilidade do home office e do trabalho híbrido por uma parcela da população. “É um modelo novo e que está sendo testado”, acrescenta Igliori. O DataZap+ fez um levantamento que apresenta o perfil de compradores e novas formas de morar.

O estudo foi realizado com 500 consumidores e apontou que três em cada dez interessados em adquirir um imóvel próprio estão dispostos a mudar da cidade em que vivem. Para a maioria dos compradores, 56%, a possibilidade de trabalhar remotamente influenciou na busca por um imóvel com mais espaço. Sacada ou varanda se tornou um item de desejo para 2% deles, seguido de quintal (49%). Locais arejados e com iluminação natural também fazem parte da lista (41%), bem como ambiente de escritório (36%).

Quando avaliados os critérios relacionados à localização, a proximidade de vias de acesso e avenidas é o principal aspecto (48%) considerado pelo comprador. A proximidade de supermercados e padarias se destaca na opinião de 80% como aspecto mais relevante na busca por imóveis, sendo que terminais ou pontos de ônibus/vans (23%), estações de metrô ou trem (21%) e rodoviárias (7%) aparecem nas últimas posições. Tamanho é fundamental.

A maior parte dos compradores deseja morar em imóveis médios ou grandes, com tamanho acima de 70 metros quadrados, sendo que 20% buscam metragem entre 90 e 119 metros quadrados. Além disso, 43% têm buscado imóveis com três dormitórios, com pelo menos uma suíte. Vaga na garagem também segue sendo um item bastante desejado, por nove em cada dez compradores. Desse total, 42% buscam uma vaga; e 38%, duas. No que diz respeito aos aspectos ambientais, nota-se a importância, para o consumidor, na escolha de morar em empreendimentos que valorizem itens voltados para a sustentabilidade, com destaque para imóveis que priorizem reservatório de água da chuva e sistemas de reúso.

GUIA DE IMÓVEIS

- São Paulo - A evolução do preço de venda de imóveis não retrocedeu no comparativo anual; para 2023, a expectativa é de altas maiores

- Rio de Janeiro - Depois de um ano de recordes, os preços de aluguel e de venda subiram, com perspectivas ainda mais otimistas para as empresas do setor em 2023

- Belo Horizonte - Verticalização para combater a escassez de terreno

- Curitiba - Mercado aquecido e forte demanda pós-pandemia

- Porto Alegre - Em busca da normalidade após anos ruins

- Goiânia - Queima de estoque pós-pandemia e proximidade com Brasília impulsionam o setor imobiliário

- Brasília - A locação avança, mas ainda não recupera o patamar de 2019

- Recife - Uma nova Recife no horizonte do mercado imobiliário

- Salvador - Lançamentos recuperam a força, mas não acompanham a demanda. O resultado é o fortalecimento da locação

- Fortaleza - Falta de oferta e aumento da demanda impulsionam preço do aluguel

:format(webp))