Com queda na Selic, fundos imobiliários ficam ainda mais atrativos em 2024

Fundos de papel e de tijolo têm apresentado bons desempenhos desde o ano passado com a redução da taxa Selic

Mercado imobiliário: quanto maior o crescimento econômico, maior a ocupação dos prédios e menor a vacância (Brasil2/Getty Images)

Repórter de finanças

Publicado em 23 de fevereiro de 2024 às 06h00.

Última atualização em 23 de fevereiro de 2024 às 12h03.

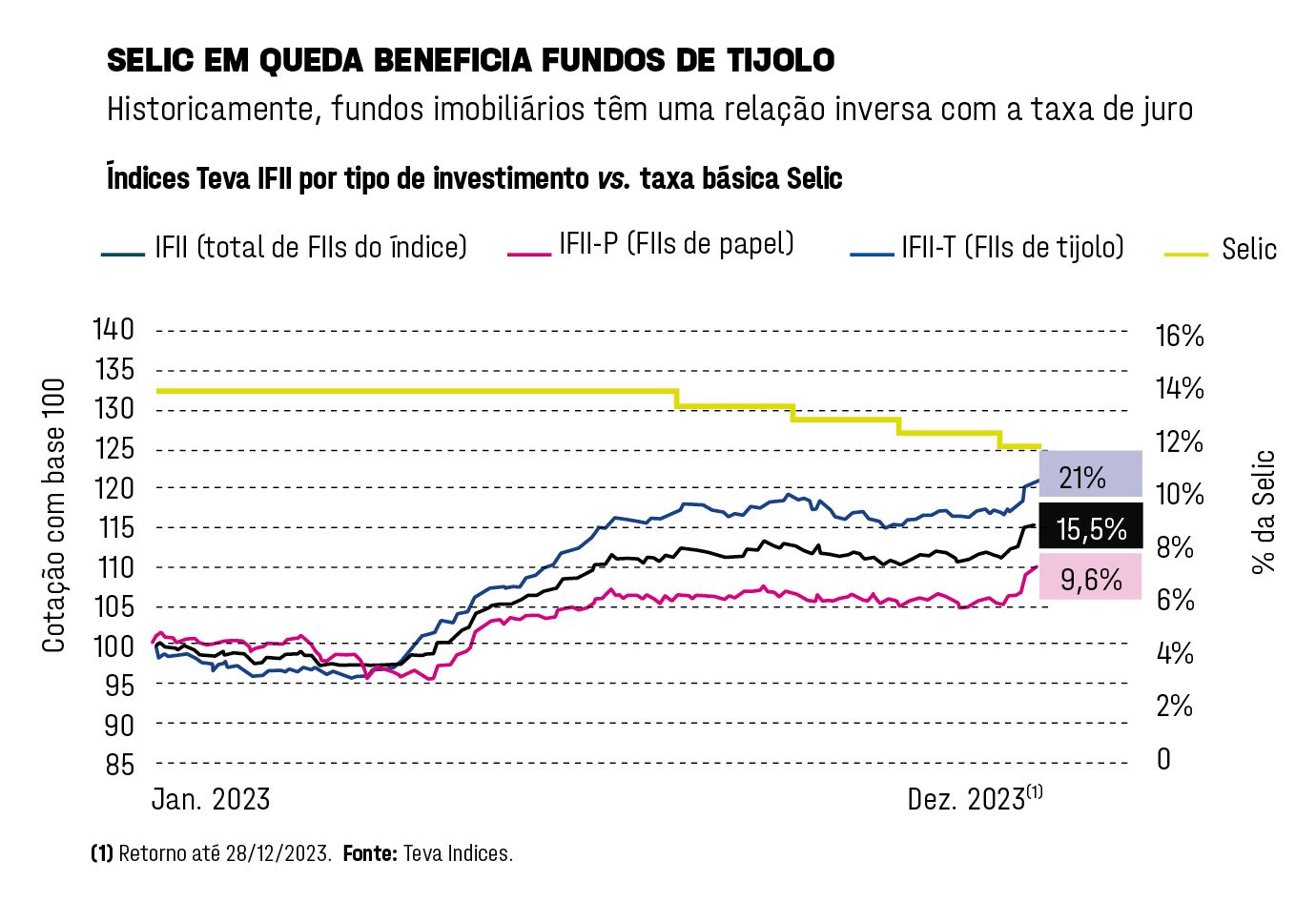

O ciclo de corte de juros no país tem um impacto direto em uma das classes de ativos mais populares do mercado: os fundos imobiliários. Tanto os fundos de tijolo (que investem o seu patrimônio diretamente em imóveis), como os fundos de papel (que são compostos de títulos relacionados ao setor imobiliário) já apresentaram um bom desempenho no passado, de 9,6% e 21%, respectivamente, quando o Banco Central (BC) deu início ao corte da Selic.

De uma maneira geral, o Ifix — índice dos fundos imobiliários mais negociados da bolsa — fechou em alta de 15,49%. Foi o melhor desempenho do indicador desde 2019. Para 2024, a expectativa é que, com a Selic em um dígito, os fundos imobiliários continuem se beneficiando do cenário. Historicamente, em ciclos de queda dos juros alguns efeitos positivos se repetem nos fundos imobiliários, como a valorização dos preços das cotas, o aumento de receitas e, consequentemente, de pagamento de dividendos, além de o prêmio de risco ficar mais relevante. Isso é comum tanto nos fundos de tijolo quanto nos fundos de papel.

Entretanto, os fundos de tijolo refletem de forma mais forte os impactos, apesar de os reflexos demorarem mais para aparecer. “Os fundos de tijolo são mais sensíveis à variação das taxas de juro, por causa do componente de estoque. Os FIIs de papel, por terem um componente muito mais de crédito, tendem a ter um efeito um pouco menor, dependendo da composição do fundo”, diz Gabriel Verea, CEO da Teva Indices.

Para a Rio Bravo Investimentos, o cenário de corte de juros deve impactar também a reavaliação dos ativos imobiliários. A expectativa é de valorização devido aos ajustes do valor patrimonial dos imóveis. Esse processo desempenha papel relevante na precificação das cotas no mercado secundário e, consequentemente, no retorno dos investidores. “Esperamos que, com a continuidade de corte da Selic, os ativos de renda variável se beneficiem e entreguem retornos positivos, evidenciando um ciclo de recuperação e potencial valorização dos FIIs, principalmente dos segmentos de tijolo”, diz Anita Scal, sócia e diretora de investimentos imobiliários da Rio Bravo.

A relação valor patrimonial e valor de mercado explica a valorização dos fundos imobiliários em período de queda de juro. O valor patrimonial é calculado somando-se o valor justo de todos os ativos do fundo, menos todas as dívidas e obrigações. Em outras palavras, é o patrimônio líquido do fundo. Já o valor de mercado é medido por meio do preço das cotas. Para isso, considera-se o preço de negociação diária vezes a quantidade de cotas disponíveis no mercado. Um valor pode se distanciar do outro. Quando se fala que o ativo está “descontado”, significa que o valor de mercado está abaixo do valor patrimonial.

Mas o que ocorreu no ano passado foi o inverso: o valor de mercado subiu. No começo de 2023, ainda havia esse desconto entre um valor e outro, ou seja, o mercado subavaliava os ativos dos fundos imobiliários de tijolo. Com o fechamento da curva de juros futuros, o humor do mercado mudou. “As pessoas ficaram mais otimistas com a possível valorização dos imóveis, e esse desconto praticamente fechou em quase todas as classes de fundos de tijolo. O valor de mercado subiu muito para encontrar o valor patrimonial”, diz Evandro Buccini, sócio e diretor de gestão de crédito e multimercado da Rio Bravo.

Além da expansão do valor patrimonial e de mercado dos fundos, a queda na taxa de juro impulsiona o desenvolvimento econômico no país, o que beneficia a classe de fundos imobiliários. Isso porque existe uma correlação entre produto interno bruto (PIB) e ocupação dos prédios. Quanto maior o crescimento econômico, maior a ocupação dos prédios e menor a vacância.

O aumento na demanda por locações abre espaço para reajustes nos valores de locações, gerando mais receitas. As receitas, por sua vez, estão ligadas aos dividendos. “Se um ativo teve um aumento de receita e as despesas se mantiveram, mais dividendos são distribuídos, portanto esse ativo poderia valer mais”, diz Alessandro Vedrossi, co-head de fundos imobiliários da Valora Investimentos.

Fundos imobiliários de shopping: especialistas acreditam que o segmento será destaque em 2024 (Divulgação/Divulgação)

Ao analisarem os segmentos que foram destaques em 2023, os especialistas apontam os fundos de shopping como os responsáveis por puxar o desempenho dos fundos de tijolo. Segundo o índice IFII-Shop, que mede a performance desses FIIs, os ativos entregaram um retorno de 30,8% em 2023. O resultado pode ser explicado pelos números dos próprios shopping centers.

De acordo com o Censo Brasileiro de Shopping Centers 2023-2024 da Associação Brasileira de Shopping Centers (Abrasce), o setor registrou recorde de faturamento em 2023, de 195 bilhões de reais. Glauco Humai, presidente da Abrasce, diz que no ano passado a queda dos juros foi um dos pontos que impulsionaram o consumo nos shoppings. “Quando o juro está alto, as pessoas não conseguem parcelar.”

Porém, como fator-chave, ele cita o controle da inflação. A safra recorde agrícola tirou a pressão dos preços dos alimentos, fazendo com que os brasileiros tivessem uma “sobra” para comprar coisas extras. Otimista com 2024, o presidente da associação de shoppings abre os números: “Acredito que 2024 vai ser um ano bem positivo, estamos prevendo um crescimento de 4%. Devemos ter entre oito e 12 shoppings inaugurados neste ano. Isso vai puxar a média de vendas, e a expectativa é ultrapassar a barreira dos 200 bilhões de reais de faturamento. Também temos shoppings com filas de entrantes para dois a três anos, então não há preocupação com aumento da vacância.”

Para além dos fundos imobiliários de shoppings, os fundos de lajes corporativas são boas oportunidades de investimentos, por estarem com os preços ainda descontados. “As lajes não chegaram à máxima histórica. Todas as segmentações de FIIs retornaram ao topo de cotação dos índices, mas as lajes não se recuperaram, então há mais espaço para retomada. Mas o risco é continuar desvalorizado, se não houver um aumento da demanda por escritórios, por exemplo”, diz Verea.

Em contrapartida, o menor potencial de valorização é no setor de galpões. Isso porque o mercado já antecipou o movimento da questão da taxa de juro e, olhando pelo lado da receita, os galpões já estão há algum tempo com uma vacância baixa, ao mesmo tempo que já houve uma recuperação no valor de locações. “Não estou dizendo que não terá, mas eu não enxergo tanto crescimento. Olhando as três classes, lajes corporativas têm o maior potencial, seguido de shoppings e de galpões”, diz Vedrossi.

Ao analisar os fundos de papel, vale destacar que, quando a Selic cai, os ativos também se valorizam, porque existe uma relação direta entre taxa de juro e preço. Além disso, os FIIs de papel também têm como fator positivo um fluxo de caixa constante. Por definição, esses ativos são de renda fixa e entregam um retorno indexado ao valor do Certificado de Depósito Interbancário (CDI) ou ao Índice Nacional de Preços ao Consumidor Amplo (IPCA) mais algum prêmio. Nesse sentido, sabe-se que aquela empresa que emitiu o título de dívida vai pagar o retorno predefinido. “Nos fundos imobiliários de tijolo, que são donos de imóveis, se aquele ativo tiver de fazer uma manutenção, por exemplo, o lucro pode diminuir. Se você tem um Certificado de Recebíveis Imobiliários (CRI), em tese, faça chuva ou faça sol, você tem de receber o dinheiro de volta naquilo ofertado”, diz Buccini.

Com a queda da Selic, o retorno dos fundos de papel fica também mais atrativo em relação aos juros. Isso porque, se o spread de crédito daquele papel se mantiver, mesmo que o retorno nominal diminua, o prêmio ofertado além do CDI fará com que o ativo ofereça relativamente mais do que quando os juros estão altos. Somado ao spread mais atrativo, Vedrossi também pontua sobre o custo de oportunidade em momentos de quedas de juros que tornam os fundos imobiliários opções vantajosas em comparação a outros ativos de renda fixa.

Assim como qualquer investimento, os fundos imobiliários também têm riscos. Em 2023, por exemplo, alguns grandes fundos de papel enfrentaram problemas de inadimplência ao tomarem calote no pagamento de seus títulos de crédito. Apesar de ter sido um caso isolado no mercado, por se tratar de fundos conhecidos, o movimento gerou certo receio no mercado de crédito, o que também pode explicar o menor retorno dessa classe no ano passado. Entretanto, a desconfiança parece ter ficado para trás, e os FIIs de papel fecharam janeiro com um desempenho semelhante ao dos FIIs de tijolos: alta de 0,66% e 0,71%, respectivamente.

:format(webp))