A China global: o plano de Huawei e BYD para liderar em 5G e carros elétricos

Visitamos a sede das mais ambiciosas empresas chinesas. Para conquistar clientes globais, elas querem mostrar que seus produtos são os melhores — e que a política deve ficar em segundo plano. Vai dar certo?

Vista de Xangai: pressionada, China busca resgatar capacidade de inovar que remonta a 8.000 anos (Zorazhuang/Getty Images)

Diretor de redação da Exame

Publicado em 26 de outubro de 2023 às 06h00.

Última atualização em 6 de março de 2024 às 10h30.

O carrinho de golfe avança por vielas bem cuidadas, beirando jardins floridos e lagos arborizados. Passamos pela ponte de Praga, com seus arcos e suas estátuas. Algumas dezenas de metros depois, chegamos a Borgonha, onde paramos para um café com doces locais. Dali, o tradicional trenzinho suíço vermelho pode levar os visitantes a uma imponente biblioteca em estilo francês, com afrescos banhados a ouro e mais de 100.000 volumes. A descrição poderia ser de um parque de diversões europeu. Mas estamos em Dongguan, no sul da China, a 2.000 quilômetros de Pequim e a 1 hora de estrada de Shenzhen, o polo tecnológico chinês.

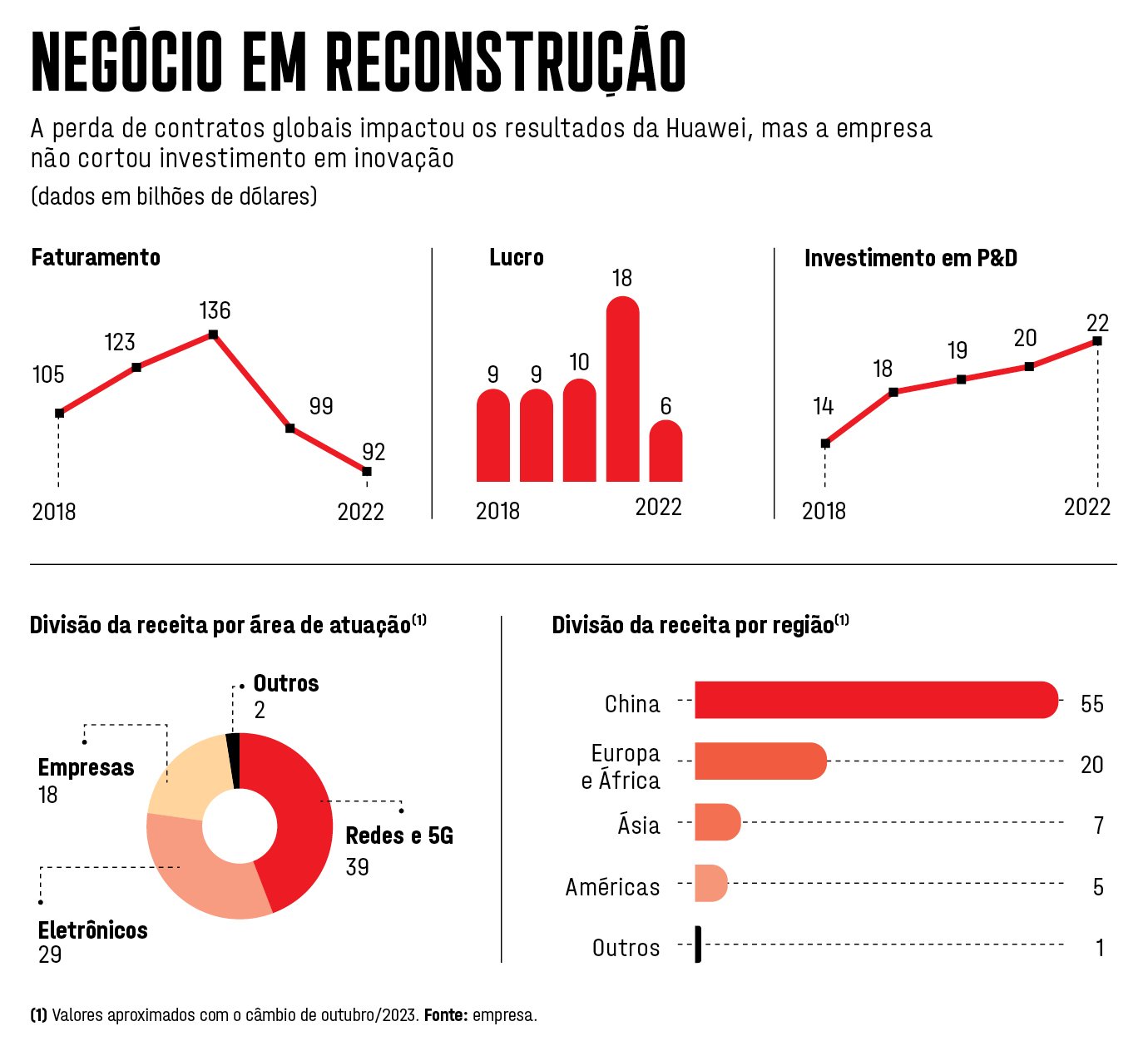

Nosso tour é pelo campus da Huawei, o gigante chinês de tecnologia, com faturamento de 92 bilhões de dólares por ano. A arquitetura visa homenagear o continente com o qual a Huawei fechou seus primeiros negócios fora da China, e também serve de inspiração para os funcionários. Construído em 2018, o complexo de 1,4 milhão de metros quadrados tem 108 prédios inspirados em 12 cidades europeias, onde trabalham mais de 30.000 programadores.

Manter um ambiente de trabalho acolhedor é parte de uma cultura que incentiva o erro e que premia boas ideias com ações da companhia. É um modelo de gestão que buscou inspiração em empresas como HP, IBM e Google, e que busca equilibrar a imagem de um país habituado a pesadas cargas de trabalho — a jornada na China é conhecida como 996 (das 9 às 21 horas, seis dias por semana).

Campus da Huawei em Dongguan: 30.000 funcionários em 108 prédios inspirados em cidades europeias (Divulgação/Divulgação)

Entre agosto e setembro, a EXAME visitou as duas empresas chinesas que têm alcançado maior sucesso ao levar seus produtos para o mundo. Foi a escritórios da Huawei em Dongguan e Shenzhen e à sua principal conferência anual, em Xangai. Foi também à sede da BYD, o gigante de baterias e carros elétricos, em Shenzhen, onde 30.000 pessoas trabalham num cenário futurista.

Para ir de um prédio a outro, usam um veículo leve sobre trilhos (VLT) que avança silencioso e para em 11 estações elevadas, uma mostra do que a empresa pode fazer para seus clientes. Também visitou uma fábrica da companhia em Changzhou, cidade símbolo da energia verde, a 1h30 de Pequim. Lá, viu uma linha de produção que utiliza centenas de robôs industriais para produzir carros híbridos e elétricos, uma instalação que não deixa nada a desejar às mais modernas montadoras do mundo.

A reportagem também conversou com funcionários e executivos, e ouviu concorrentes, clientes e parceiros das companhias, além de analistas e economistas no Brasil e no mundo. Após décadas de aperfeiçoamento silencioso — com acusações de cópias por concorrentes ocidentais —, os gigantes chineses de tecnologia julgam estar, enfim, em condição de brigar pela liderança global em segmentos como redes 5G, celulares e carros elétricos.

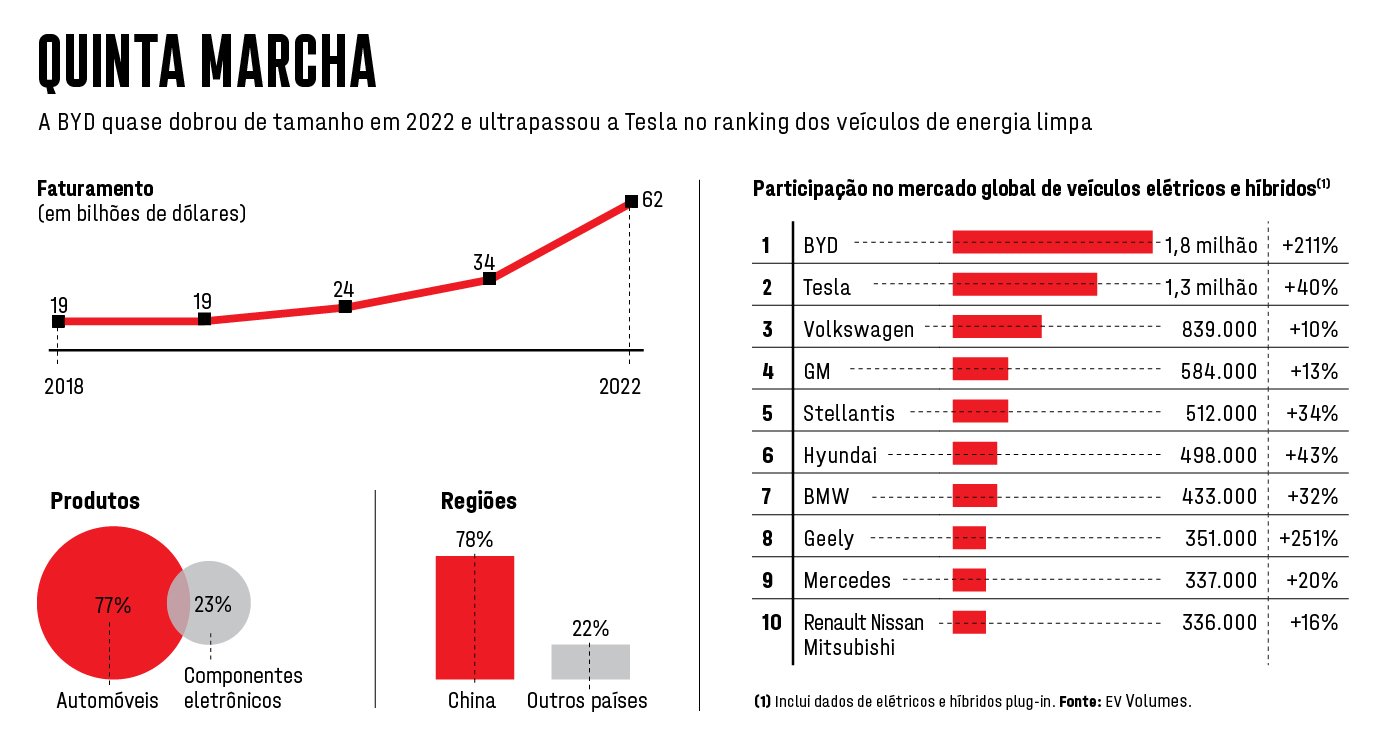

Para liderar seus setores, investem como nunca em inovação — a Huawei coloca mais de 20 bilhões de dólares por ano em pesquisa; a BYD, por sua vez, registra 19 novas patentes todos os dias. Na China, as companhias têm números impressionantes. A Huawei tem 700 milhões de clientes de smartphones e vende em média 450.000 equipamentos por dia. A BYD assumiu a liderança no mercado automotivo, superando a alemã Volkswagen, com vendas de 260.000 carros todos os meses. A empresa está em franca expansão, com faturamento de 61,7 bilhões de dólares em 2022, quase o dobro dos 33 bilhões faturados em 2020.

Fora da China, a Huawei já equipou mais de 700 cidades com soluções 5G para trânsito, clima, segurança. Tem negócios em 170 países, da Alemanha a Trinidad e Tobago. Está no Brasil há 25 anos, onde já instalou 100.000 quilômetros de fibra óptica, e atende 95% do país. Tem duas fábricas por aqui, em Manaus e em Jundiaí.

A BYD, além da China, fabrica na Tailândia e no Brasil, onde já tem duas fábricas, de baterias em Manaus e de painéis solares em Campinas. Recentemente, anunciou investimentos de 3 bilhões de reais para construir três novas fábricas na Bahia, focadas em veículos elétricos, com início das obras neste mês de outubro.

O plano é fazer da região de Salvador uma espécie de “Vale do Silício Brasileiro”, ao estimular a instalação de um ecossistema de tecnologia e energia verde. Entre as prioridades está o desenvolvimento de veículos híbridos que usem baterias elétricas e também etanol. No início de outubro, a liderança da BYD esteve em Camaçari, na Bahia, para lançar a pedra fundamental das novas fábricas.

Loja da Huawei: smartphones de ponta com chips 5G intrigam observadores internacionais (Rebecca Bailey/AFP/Getty Images)

O cerco

Em sua investida global, as companhias chinesas precisam superar dois desafios principais. O primeiro é construir marcas que sejam vistas como confiáveis e desejadas pelos clientes. A BYD tem um trunfo: entre seus investidores está o americano Warren Buffett, tido como um dos maiores gurus do mercado financeiro. Para atrair o consumidor ocidental, a empresa contratou o alemão Wolfgang Egger, ex-designer-chefe da alemã Audi.

A missão da marca não poderia ser mais conectada com as preocupações ambientais: resfriar em 1 grau Celsius a temperatura do planeta. Em suas comunicações, reforça a conexão entre seu negócio de geração de energia solar, o armazenamento em baterias e o uso em carros elétricos. “Somos a única empresa do mundo que produz baterias, chips e toda a tecnologia internamente”, disse à EXAME Stella Li, CEO da BYD para as Américas. “Ao longo de 30 anos sempre acreditamos na eletrificação, apesar de todos os desafios no caminho.”

Embora elogiem a qualidade dos carros da montadora, os concorrentes ocidentais costumam apontar a dificuldade de construir marca como a maior barreira de crescimento da companhia. O mesmo desafio vale para as outras montadoras chinesas com ambição global, como Great Wall Motors, Nio e Xpeng.

Entre as 100 marcas globais mais valiosas apontadas pela consultoria Interbrand em 2022, havia apenas duas chinesas — a Huawei e a Xiaomi, de smartphones. “O que pode fazer a diferença para as marcas chinesas é a experiência que os consumidores terão com seus produtos e serviços”, diz Beto Almeida, CEO da Interbrand no Brasil. “Para as montadoras, o pós-venda será especialmente importante. É um jogo que se ganha no longo prazo.”

A tentativa é alcançar sucesso semelhante ao conquistado por empresas do Japão e da Coreia do Sul em décadas passadas, como aponta Rodrigo Zeidan, professor da New York University Shanghai e da Fundação Dom Cabral. Companhias como Sony, Toyota e Samsung começaram fabricando produtos simples no pós-guerra e, ao longo das décadas, conquistaram a confiança dos consumidores ocidentais.

“As empresas chinesas têm uma cultura de exportação, e são muito ambiciosas. Começaram com produtos simples, mas evoluíram, e querem ser líderes globais. É uma evolução natural da escalada tecnológica”, diz Zeidan. “A diferença é que Japão e Coreia, mal ou bem, eram aliados dos Estados Unidos.”

O segundo desafio a ser superado pelas companhias chinesas é mostrar que não estão a serviço do governo — ou, pelo menos, mostrar que seu crescimento não tem como base apenas a vantagem artificial conferida por incentivos governamentais.

A União Europeia anunciou em setembro o início de uma investigação que pode levar à cobrança de tarifas punitivas contra as montadoras chinesas de carros elétricos. A suspeita é que pesados incentivos fiscais permitem que as montadoras chinesas mantenham os preços “artificialmente baixos”, segundo a presidente da Comissão Europeia, Ursula von der Leyen.

Os veículos elétricos chineses respondem por 8% do mercado europeu, com preços em média 20% menores que os de seus concorrentes locais, segundo a Comissão Europeia. No Brasil, a chegada dos modelos Dolphin e Seagull, da BYD, por preços entre 100.000 e 150.000 reais, levou concorrentes a rebaixar o preço de seus modelos em até 20% nas últimas semanas. A BYD, assim como suas concorrentes, afirma que é competitiva por ser verticalizada, eficiente — e por seus crescentes ganhos de escala.

Quanto mais complexo o mercado, maior o escrutínio. Nos últimos anos, empresas chinesas de alta tecnologia têm sido acusadas, sobretudo pelo governo americano, de atuar a serviço do Estado chinês. Em 2016, os Estados Unidos acusaram a Huawei e a estatal ZTE de violar sanções ao fornecer mercadorias para o Irã e a Coreia do Norte. Em 2019, o então presidente americano Donald Trump acusou a Huawei de fazer espionagem para Pequim e disse que, como consequência, o país deixaria de comprar seus equipamentos.

Países como Japão, Austrália e Reino Unido também cortaram a Huawei de suas redes 5G. As sanções fecharam mercados e reduziram acesso a chips com tecnologia 5G. Levaram a Huawei a perder contratos com empresas como o Google, provocando uma queda de 80% na participação da companhia no mercado de smartphones no curto prazo.

Foi um baque para uma companhia que em 2020 havia passado Nokia e Ericsson em infraestrutura de Telecom, e também a Samsung como líder no mercado mundial de smartphones. O faturamento chegou a cair 30% em 2021, após o pico de 140 bilhões de dólares em 2020.

A Huawei sempre afirmou ser uma empresa privada, controlada por seus próprios funcionários. “Só queremos ganhar dinheiro, embora sejamos acusados de ser agentes do governo chinês”, diz o canadense Jeff Tremblay, estrategista de comunicação da Huawei, numa entrevista concedida num confortável café na sede da companhia, em Shenzhen. “Claro que não podemos forçar países que não queiram comprar nossos produtos. Mas trabalhamos para mostrar o que estão perdendo.”

No incensado A Guerra dos Chips, o historiador americano Chris Miller mostra como o cerco à Huawei tem razões geopolíticas que envolvem liderança econômica e poderio militar, e que vão além da tecnologia. “O problema com a Huawei ia muito além do debate sobre se a empresa ajudou a grampear telefones ou surrupiar dados... A verdadeira questão era que uma empresa da República Popular da China havia escalado os rankings de tecnologia”, argumenta Miller em seu livro. “Mirar a empresa de tecnologia de maior notoriedade desse país enviaria uma mensagem para o mundo todo, alertando outros países de que se preparassem para escolher um lado.”

É uma estratégia que, segundo Miller, tem como objetivo final evitar que a China se equipare militarmente aos Estados Unidos, e difere da postura adotada em décadas passadas com conglomerados tecnológicos de Japão e Coreia do Sul. Nesse contexto, as empresas privadas dizem ser a “galinha numa briga de elefantes”, como exemplifica um texto publicado pela própria Huawei. A seus clientes, a companhia costuma dizer que sua relação com Pequim é similar à relação que gigantes americanos, como a Boeing, têm com Washington.

Stella Li, CEO da BYD para as Américas: promessa de fazer da Bahia o Vale do Silício brasileiro (Leandro Fonseca/Exame) ( Leandro Fonseca/Exame)

Não contribui para a imagem dos grandiosos de tecnologia o cerco de Pequim a Jack Ma, fundador do gigante de internet Alibaba, que em 2020 cancelou a abertura de capital de sua holding, a Ant Group, nos Estados Unidos. O negócio atraiu tanta atenção internacional que tinha 15.000 investidores brasileiros interessados.

Ma sumiu da vida pública após discursos críticos à regulação digital feita pelo governo, e hoje vive distante do mercado chinês, em Tóquio. Ele virou o exemplo público de que Pequim vem aprofundando suas ferramentas de controle sobre empresas e indivíduos. Ato contínuo, todas as empresas privadas de sucesso no país passaram a ser vistas com desconfiança pelo Ocidente.

Após o episódio, a Europa criou uma lei de proteção de dados que, inclusive, tem ajudado na chegada ao continente de aplicativos e serviços em conformidade. “Episódios como o de Jack Ma lançam uma mancha em todas as empresas chinesas, e isso é muito difícil de tirar da cabeça das pessoas”, diz Diogo Castro e Silva, empresário e investidor experiente no ambiente de negócios do país. “A relação entre empresas e governos acontece em todos os países, mas na China há uma hierarquia que não é vista no Ocidente.”

O desafio macro

A China, vale lembrar, passou três anos isolada do mundo em meio à pandemia de covid-19. A reabertura, súbita, veio por ordem de Pequim, em novembro de 2022. Mas a reconexão com o mundo é lenta e complexa. Pelas ruas de grandes cidades, como Xangai, visitantes ocidentais são muito menos numerosos do que foram até 2019.

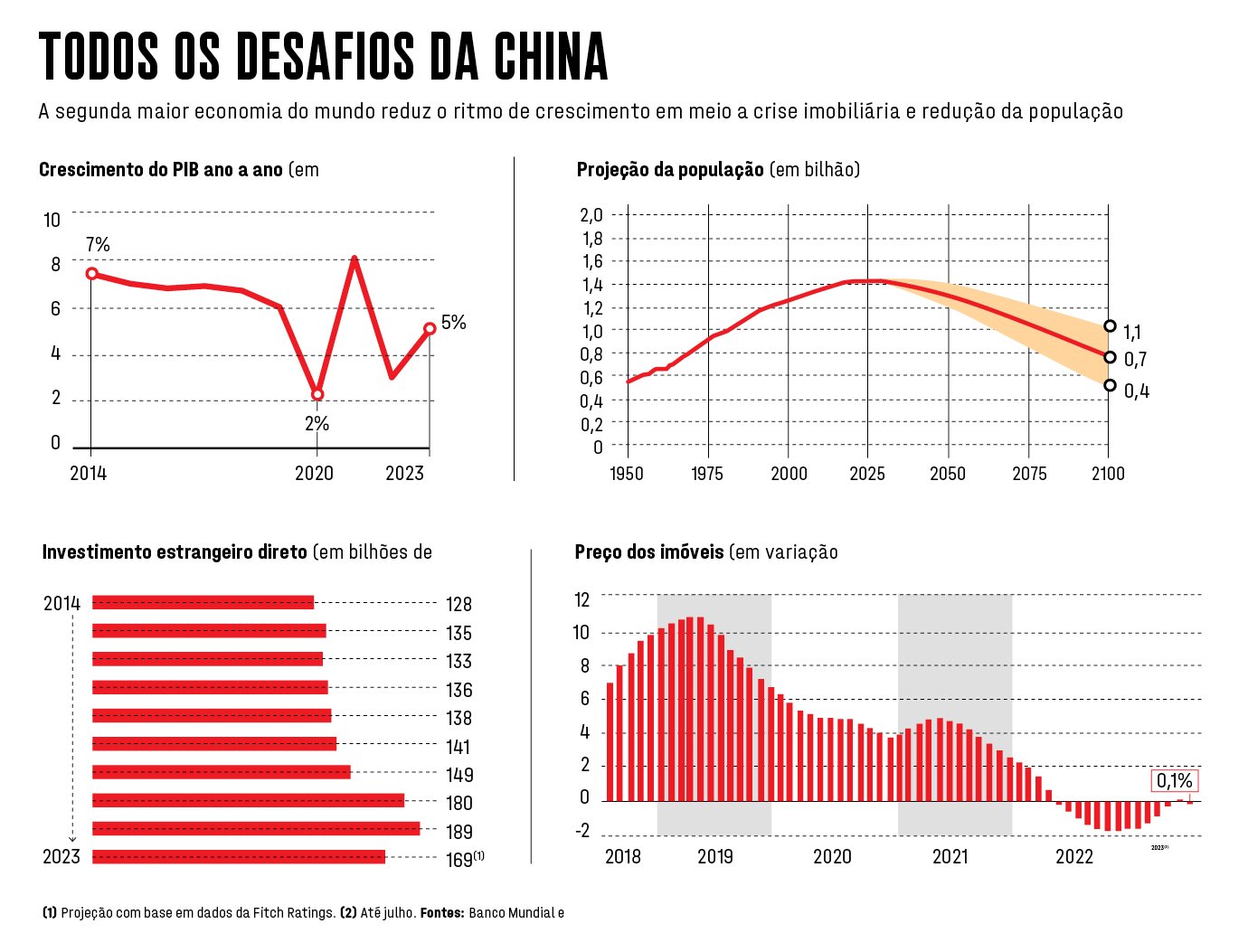

O investimento estrangeiro direto chegou a uma mínima histórica no segundo trimestre, fechando em 4,9 bilhões de dólares, numa retração de 87% em relação ao mesmo período de 2022. O país tem sido alvo de sanções cada vez maiores, sobretudo dos Estados Unidos, que vetaram empresas americanas de tecnologia de investir na China.

Somado a isso, uma enorme crise imobiliária, que concentra 70% do investimento das famílias, faz com que o país tenha de rever para baixo suas projeções de crescimento. O número mais recente da agência Reuters, de setembro, coletado com 76 analistas, prevê que o país crescerá 5% em 2023, abaixo dos 5,5% previstos em julho. Para 2024, a estimativa de crescimento é de 4,5% e, para 2025, de 4,3%, sempre abaixo da meta do governo de avançar 5% ao ano.

O governo vem adotando medidas de estímulo para aumentar a confiança de consumidores e investidores, como redução da regulamentação para a compra de imóveis. Um relatório do Banco BTG Pactual (do mesmo grupo que controla a EXAME), assinado por Luiza Paparounis e Arthur Mota, mostra como o governo estuda ainda mais estímulos para aplacar a frustração de curto prazo.

O foco, para 2050, é na “prosperidade comum”, com mais qualidade de vida e poder de compra. Mas, para isso, é preciso que os chineses gastem mais, fazendo girar a roda do consumo. Até porque o número de consumidores vai cair depois que o país bater o pico de 1,4 bilhão de habitantes. As estatísticas mais recentes mostram que o número de recém-nascidos caiu 40% em 2022, para 9,5 milhões de bebês, mesmo após a flexibilização da política do filho único.

Xi Jinping e Joe Biden: os EUA bloquearam o acesso chinês a tecnologias essenciais para o 5G (Saul Loeb/AFP/Getty Images)

Sob pressão, a China vem investindo num resgate da resiliência e da capacidade inovadora que estão na formação cultural do país. O Museu de Xangai inaugurou recentemente uma exposição batizada As Provas do Início da China, com vasos e armas de 5.800 antes de Cristo, peças descobertas nas últimas décadas em escavações nos arredores de Xangai. São mostras de um pioneirismo que volta quase 8.000 anos no tempo.

Nos milênios seguintes, como se sabe, a China inventou o papel, a pólvora, a bússola. Para o governo, e para as empresas chinesas, a conexão com a história é parte essencial de sua narrativa. Na BYD, os carros têm linhas inspiradas em dragões da mitologia chinesa. Na Huawei, a nova linha de smartphones, a Mate 60 Pro, tem cores inspiradas em rochas ancestrais chinesas, como a jade — as mesmas que serviram de base para os vasos expostos no museu de Xangai.

Wang Chuanfu, fundador da BYD, convocou em agosto uma união das montadoras chinesas para “demolir as antigas lendas”, dizendo que a era das marcas chinesas “chegou”. Ren Zhengfei, o fundador da Huawei, costuma dizer que a empresa está “lutando pela sobrevivência”, como se os invasores estivessem sempre às portas de seu império. Ele mandou espalhar cisnes-negros pelo campus da companhia, em Shenzhen e Dongguan, para relembrar a seus funcionários que é preciso estar preparado para imprevistos.

Lula na China: o Brasil é um dos países prioritários na expansão global chinesa (Ricardo Stuckert/PR//Divulgação)

A estratégia de não dar uma resposta pronta e à altura das sanções ocidentais encontra eco nas tradições do país. “Em raras ocasiões os estadistas chineses arriscaram o resultado de um conflito em um único embate de tudo ou nada; elaboradas manobras com duração de anos eram mais seu estilo. Enquanto a tradição ocidental prezava o choque decisivo de forças com ênfase em feitos heroicos, o ideal chinês enfatiza a sutileza, as vias indiretas e o paciente acúmulo de vantagem relativa”, diz o diplomata americano Henry Kissinger em seu clássico Sobre a China.

Em um livro publicado pela Huawei, Ren Zhengfei diz que a empresa “provou que consegue viver sem componentes dos Estados Unidos”. Ele usa uma analogia para dizer que os Estados Unidos estão no topo do Everest, e que, se o gelo não derrete do pico para permitir que quem vive embaixo regue suas plantações, é preciso cavar os próprios poços. Mas que espera poder contar no futuro com as águas do cume novamente. Contar com nossos recursos é apenas uma solução de curto prazo. No longo prazo, queremos trabalhar com os Estados Unidos para alcançar sucesso conjunto”, diz Zhengfei, no livro In His Own Words.

Made in China

Para desenvolver produtos de ponta, os gigantes de tecnologia da China precisarão cada vez mais de uma estrutura verticalizada, menos dependente das cadeias globais de suprimentos. Para a BYD, que já nasceu verticalizada, é vida que segue. A empresa foi fundada por Wang Chuanfu, um químico que nasceu numa família pobre da China rural e construiu fortuna empreendendo no mercado de baterias. Ele fundou a BYD em 1995, com foco inicial em baterias para eletrônicos — em 2003, virou líder global nesse segmento.

Aos poucos, migrou seu negócio para o promissor mercado de veículos elétricos. A empresa hoje produz baterias para notebooks, smartphones e veículos elétricos e tem entre seus clientes Apple e Tesla. Fabrica automóveis, caminhões, ônibus, trens, painéis solares e até produtos de saúde.

Cerca de 90% dos componentes são feitos internamente, um percentual maior que o de todos os seus concorrentes ocidentais. Isso inclui dos chips às telas. Em 2022, a companhia fabricou 1,8 milhão de automóveis híbridos e elétricos, ante 1,3 milhão da americana Tesla. Seus executivos destacam o fato de a empresa ter levado 13 anos para chegar à marca de 1 milhão de veículos fabricados, 18 meses para chegar a 3 milhões, e apenas nove meses para os 5 milhões.

A Huawei foi fundada em 1987 por Ren Zhengfei, um engenheiro filho de uma família de professores. Ele passou alguns anos no Exército antes de se mudar para Shenzhen, então uma pequena cidade vizinha a Hong Kong, para importar equipamentos de telecomunicação. Aos poucos, começou a fabricar os próprios equipamentos, de torres de celular a eletrônicos.

Assim como outros empresários chineses, foi acusado pelo caminho de ter usado segredos industriais de concorrentes. Mas a Huawei ficou conhecida também pelo pesado investimento em pesquisa e desenvolvimento — hoje comparável ao de gigantes como Amazon e Google.

“Nenhuma quantidade de propriedade intelectual ou segredos comerciais é suficiente para construir uma empresa do tamanho da Huawei”, diz Chris Miller em A Guerra dos Chips. Embora fabrique internamente boa parte de seus componentes, como chips e semicondutores, a empresa cresceu com alianças importantes com empresas como o Google (para o sistema operacional Android) e a TSMC, de Taiwan (para os chips 5G essenciais para smartphones de ponta).

Ursula von der Leyen, presidente da Comissão Europeia: críticas a benefícios fiscais do governo chinês (Leandro Fonseca/Exame) ( Leandro Fonseca/Exame)

Os bloqueios americanos dos últimos anos forçaram a companhia a buscar novas soluções tecnológicas. Segundo Miller, antes mesmo de perder contratos globais, a Huawei já tinha mapeado 250 tipos de semicondutores essenciais para seus produtos e iniciado um levante para fabricá-los internamente. Mas o caminho é longo. Sem acesso a chips 5G, a empresa caiu do primeiro para o sexto lugar no mercado chinês de smartphones, e parou de vender os aparelhos no exterior. Em 2020, vendeu sua marca de celulares Honor para um consórcio de empresas chinesas.

“Sem os chips, nosso negócio de celulares quebrou. Mas estamos voltando”, diz Jeff Tremblay. Em setembro, a companhia lançou uma nova linha de celulares de ponta que surpreendeu analistas ocidentais com velocidade de processamento 5G superior a aparelhos concorrentes. A origem dos chips é uma incógnita. “As pessoas que sabem não falam. E as que falam não sabem”, diz Tremblay.

Quando a EXAME visitou a sede da companhia, havia uma fila de espera de um mês pelo novo aparelho. O sucesso em desenvolver internamente chips de ponta pode beneficiar a Huawei em carros elétricos, conexão de cidades e fábricas inteligentes e até no agronegócio. Segundo Daniel Zhou, CEO da Huawei na América Latina, a companhia cresce cerca de 10% ao ano na região. O avanço global deve continuar. O debate em torno dos negócios, também.

O jornalista viajou a convite da BYD e da Huawei.

:format(webp))