Você tem mais [1] matéria exclusiva para assinantes Exame este mês. Acesse sua conta gratuita para continuar lendo.

O que esperar dos fundos imobiliários em 2022, segundo a Hedge

Fim do aperto monetário, pico da inflação e ciclo imobiliário positivo devem colocar os fundos novamente no caminho da rentabilidade

Para André Freitas, sócio da Hedge, investidor de FIIs deve pensar no próximo ciclo e deixar anos ruins para trás (Hedge Investments/Divulgação)

Marília Almeida

Publicado em 17 de dezembro de 2021 às 18h51.

Última atualização em 18 de dezembro de 2021 às 08h36.

O ano de 2021 foi de mudanças drásticas de expectativas econômicas a cada trimestre. Como resultado, a taxa básica de juro, que começou janeiro a 2% ao ano, começou a subir em março até chegar a 9,25% neste mês. Os efeitos dessa mudança foram refletidos em diversas classes de investimentos. E não foi diferente com os fundos imobiliários.

No ano até o momento, o índice de fundos imobiliários, o iFix, registra perdas de 7%. Mas parece ter deixado a queda mais acentuada para trás. Perto do dia 15 de novembro, o índice caía mais de 11% no mesmo horizonte de tempo, os últimos 12 meses. Houve, portanto, uma pequena recuperação dos fundos (veja abaixo) porque o mercado começou a visualizar e a apostar no fim do ciclo monetário. A alta da Selic tem reflexo negativo para a maior parte dos fundos.

O desempenho do iFix versus outros índices do mercado financeiro em 2021 (Hedge Investments)

Para analisar o que se pode esperar dessa classe de investimentos em 2022, o professor da EXAME Academy e especialista em fundos imobiliários, Arthur Vieira de Moraes, recebeu André Freitas, sócio da Hedge Investments, em seu programa semanal, o FIIs em EXAME, transmitido todas às sextas-feiras às 15 horas.

Quer saber das novidades dos FIIs em primeira mão ? Inscreva-se no canal do FIIs em EXAME no YouTube

Cenário macroeconômico

Freitas está otimista com a trajetória da inflação e disse avaliar que o pico da inflação já passou. O IPCA, que chegou a 10,74% nos 12 meses encerrados em novembro, deve encerrar dezembro -- e, portanto, o ano fechado de 2021 -- perto de 9% no mesmo horizonte de tempo, na avaliação do executivo.

"Tivemos altas pontuais de commodities, como aço e cobre. A alta da energia elétrica aconteceu por causa de uma crise hídrica e deve deflacionar agora no período de chuvas. Já o combustível continua alto, mas não há mais espaço para altas", afirmou Freitas.

O ponto fora da curva parece ser o dólar. Mas Freitas acredita que o real irá se valorizar em 2022 e ajudará a inflação nessa inflexão para baixo. "Além disso, em 2022, não acredito que a demanda por produtos e serviços será promissora. Isso ajudará a levar a inflação para o lugar, algo entre 4% a 5% ao ano", apontou o experiente gestor.

Com a inflação controlada, a política monetária deve iniciar o processo de redução dos juros, analisou Freitas. Na última reunião do Copom, há duas semanas, o Banco Central sinalizou alta de mais 1,50 ponto percentual em fevereiro. Ou seja, a Selic deve atingir 10,75% ao ano. Mas pode haver uma surpresa positiva, na visão do gestor.

"Os últimos dados do BC [para a tomada de decisão do Copom no dia 8] eram referentes ao início de dezembro. Desde então saíram indicadores de serviços e da indústria que mostram que a situação piorou. Acredito que a autoridade monetária possa rever os próximos passos." A projeção de gestoras é que o ciclo de alta dos juros se encerre com a taxa entre 11,5% e 12% ao ano. "Depois, devem voltar a se afrouxar e, no médio prazo, ficar entre 7,5% e 8% ao ano."

Ao falar das eleições presidenciais em 2022, o gestor disse não temer ruídos políticos. "Os personagens são conhecidos. Lula deu sequência a politicas econômicas do governo FHC. Já Bolsonaro pode ter estourado o teto fiscal ao repor o valor do Auxílio Brasil, mas não dá para chamá-lo de inconsequente na política econômica. Guedes começou o governo com déficit fiscal de -2% e vai entregá-lo com -0,5%. Não está bom, mas poderia estar pior."

Fundo de CRIs é o grande vencedor de 2021

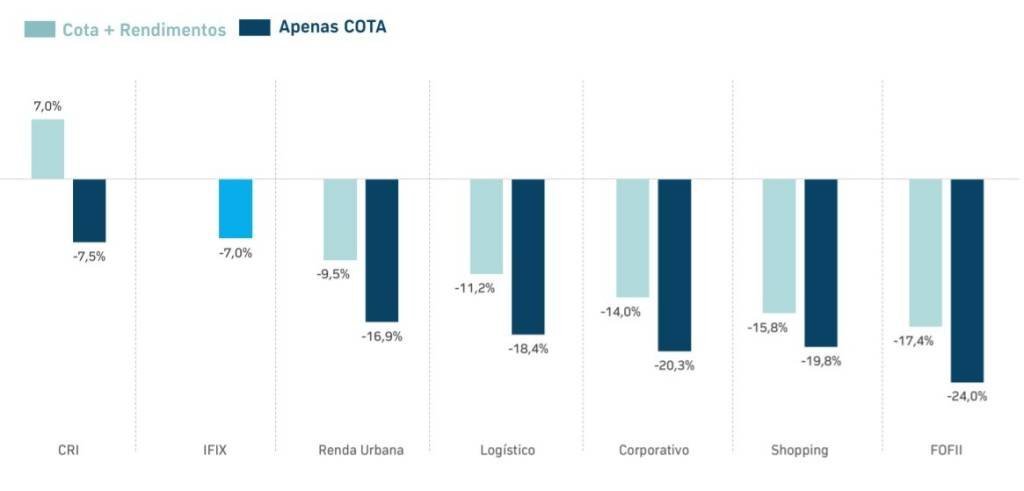

Em meio às fortes perdas dos FIIs ao longo deste ano, uma modalidade de fundos teve rentabilidade positiva: os de papel, que investem em recebíveis imobiliários (CRIs). No ano, eles renderam 7% (cota mais rendimento), pois se beneficiaram da alta da inflação e dos juros, uma vez que seus contratos são indexados a ambos os indicadores.

Veja abaixo o desempenho neste ano dos FIIs por categoria:

O pior segmento foi o que engloba os fundos de fundos (FoFs), que perderam 17,4% no ano. "Os FIIs caíram 10% no ano passado e 7% neste ano, observando o iFix. Quem entrou em dezembro de 2019 estava perdendo 25% do valor do investimento em 15 de novembro. Como os FoFs foram os grandes captadores de investidores pessoas físicas em 2020, o movimento é muito emocional: muitos vendem as cotas, o que as desvaloriza. Mas essa perda não reflete a realidade."

No ranking de desvalorização, os FoFs são seguidos pelos fundos de shoppings (-15,8%). "O segmento está se recuperando, tanto que as vendas já se aproximam do nível pré-pandemia. Mas o resultado dos empreendimentos ainda sofre com a vacância e a inadimplência. Portanto, o nível de rendimento ainda é inferior ao de 2019." Já os fundos de lajes corporativas desvalorizaram 14% no ano, enquanto os fundos de logística perderam 11,2%.

O que esperar?

Atualmente, o dividend yield médio pago pelos fundos está em 7%. Com o ciclo de aperto monetário próximo do fim, Freitas recomenda aos investidores mirarem o próximo ciclo. "Alguns fundos estão reajustando contratos com inquilinos em 11% e, como resultado, estão distribuindo um dividend yield de 11%. É um bom resultado."

Aprenda a construir renda com fundos imobiliários. Veja como começar

Além disso, apontou Freitas, no cenário microeconômico há um ciclo positivo no mercado imobiliário. Ele exemplifica com os índices de vacância em escritórios, que passaram de 3% em 2011 para 25% em 2016 e, atualmente, chegaram a 23%. "Daqui para a frente, com um número menor de lançamentos, essa vacância deve diminuir. No último trimestre já é possível observar uma absorção positiva. Esse novo ciclo, portanto, será mais favorável de novo aos proprietários."

Quer saber mais? Assista ao programa FIIs em EXAME com o gestor André Freitas, da Hedge Investments:

:format(webp))