25 ou 50 pontos: queda de juros nos EUA vem aí; a grande questão é a magnitude

Atenção dos investidores está voltada para a decisão do Federal Reserve, que, após quatro anos e meio, deve fazer primeiro corte de juros

Editora da Homepage

Publicado em 16 de setembro de 2024 às 18h11.

Última atualização em 16 de setembro de 2024 às 18h32.

O primeiro corte de juros nos Estados Unidos dos últimos quatro anos e meio deve ser anunciado na quarta-feira, dia 18. A grande questão é qual vai ser a magnitude da redução.

As expectativas do mercado sobre o tamanho do corte têm sido voláteis nos últimos dias. Nesta segunda-feira, 16, 63% dos investidores estão precificando uma chance de um corte de 50 pontos-base, enquanto 37% apostam em 25 pontos-base, de acordo com a ferramenta FedWatch da CME.

O corte esperado pelo mercado está acima do estimado por bancos, como o BofA, que prevê um corte de 25 pontos-base nas próximas cinco reuniões do Fed e uma taxa final entre 3,25% e 3,5%.

Segundo o banco, se o Fed optar por um corte de 50 pontos-base, os mercados provavelmente precificariam um ciclo de cortes mais rápido e profundo.

“Se o Fed cortar 50 pontos em setembro, o mercado entenderá isso como uma admissão de que estão atrás da curva. Achamos que tais cortes agressivos não são justificados com base nos dados que temos em mãos.”

A equipe macroeconômica do BTG Pactual (mesmo grupo controlador da EXAME) também aposta que o Fed implementará seu primeiro corte de 25 pontos na próxima reunião do FOMC, seguido por mais dois cortes até o final de 2024 e mais cinco cortes em 2025.

“Com a inflação anualizada se aproximando da meta de 2% (CPI de 2,5%), tanto investidores quanto o FOMC passaram a focar nas preocupações com o emprego, especialmente após relatórios do mercado de trabalho mais fracos do que o esperado.”

“Chegou a hora de ajustar a política monetária”, afirma Powell em Jackson HoleImpacto nas ações

Segundo o banco, essa mudança no cenário levou a uma melhor performance de setores que vinham apresentando desempenho inferior ao longo do ano, como o de consumo discricionário (3º pior no acumulado do ano) e o imobiliário (4º pior no acumulado do ano).

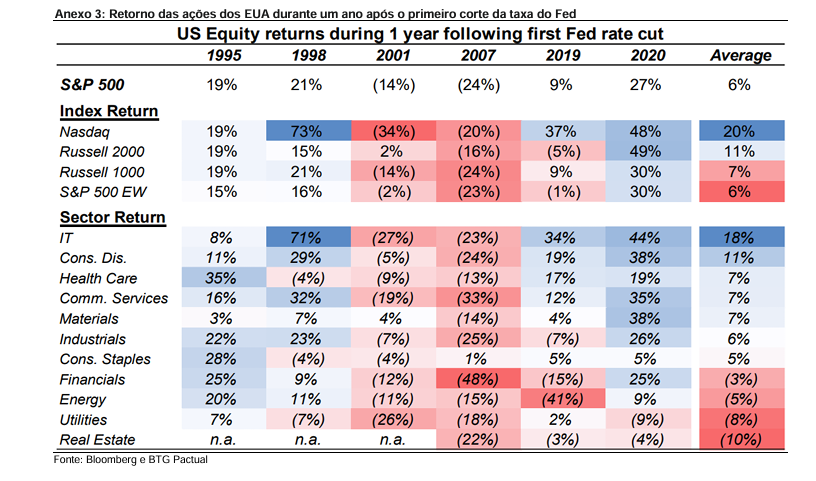

Nos últimos seis ciclos de corte (1995, 1998, 2001, 2007, 2019, 2020), o S&P 500 registrou, em média, retornos positivos: 2,7% em três meses, 6,5% em seis meses e 6% em 12 meses após o primeiro corte de juros. Veja tabela abaixo.

Historicamente, o setor de tecnologia e o índice Nasdaq costumam apresentar retornos fortes durante períodos de recuperação econômica ou estímulo monetário, como ocorreu em 1998 e 2020.

Isso se deve ao fato de que cortes nas taxas de juros reduzem os custos de capital, beneficiando empresas em crescimento, concentradas predominantemente nesses setores.

Além disso, setores cíclicos, como o de bens de consumo discricionário, tendem a se beneficiar dos cortes de juros, como demonstrado por seus retornos elevados em 2019 e 2020.

Esses setores, por serem sensíveis aos ciclos econômicos, podem ver um aumento na demanda e nos gastos dos consumidores sob uma política monetária expansionista, levando a retornos mais altos.

Por outro lado, setores defensivos, como o de serviços básicos, historicamente apresentam retornos mais fracos ou até negativos em períodos de queda das taxas de juros, como observado em 1998, 2001 e 2007. “Apesar desses pontos, não identificamos uma tendência clara”, concluiu o BTG Pactual.