Patrocínio:

Patrocínio:

(Reprodução/Reprodução)

Especialista em criptoativos

Publicado em 16 de agosto de 2025 às 10h00.

Vivemos uma semana de altas emoções no mercado cripto, com mais um recorde de preço do bitcoin e o ether encostando em sua máxima histórica.

Esses ralis parecem antecipar aquele clima de altseson. Tudo bem que este bull market está diferente dos anteriores, mas eu nunca deixei de acreditar que veríamos também as criptos alternativas terem o seu momento.

Um sinal determinante da vontade dos investidores de correr mais risco agora é a queda da dominância do bitcoin, que deslizou para menos de 60%.

Temos visto os institucionais colocando bilhões nos ETFs de ether, reforçando a preferência por ativos com liquidez e compliance. Isso não é um detalhe técnico, é mudança de comportamento do mercado.

O que fez o ether sair de um contexto de crise para queridinho dos institucionais? A renovação da narrativa.

Se você não consegue ler as histórias que o mercado conta, vai ter dificuldade para entender por que exatamente o capital se move, para onde e quando se move.

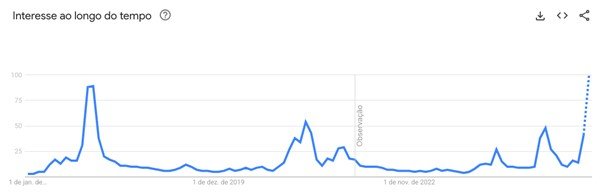

É também o fortalecimento das narrativas que está trazendo de volta ao jogo os investidores de varejo, com as buscas por “altcoin” no Google Trends alcançando níveis que não vemos desde o ciclo de alta de 2021.

Mas essa nova fase não significa que, no curto prazo, não teremos fricções. Na quinta-feira, 14, bitcoin e ether perderam força após a divulgação de dados que apontaram inflação ao produtor nos EUA acima do esperado. O bitcoin saiu da casa dos US$ 124 mil para US$ 117 mil em poucas horas. O ether opera (no momento em que escrevo) abaixo dos US$ 4.500, depois de atingir US$ 4.700.

Outro banho de água fria nos investidores cripto esta semana veio de uma fala do secretário do Tesouro dos EUA, Scott Bessent, em entrevista a uma rede de TV americana. Ele descartou que o governo pretenda comprar mais bitcoin para a reserva, que deverá ser composta só por moedas de apreensões da justiça.

Apesar dessas oscilações de curto prazo, a maior parte do mercado permanece otimista no médio prazo e segue acreditando em uma redução da taxa de juros na próxima reunião do FOMC, em setembro. Na quinta (14) os operadores precificavam uma chance de 92,6% de corte nos juros em 0,25 ponto percentual em setembro (CME FedWatch).

É neste cenário de otimismo estrutural que dois fatores combinados fizeram a narrativa do ether avançar com força: maturidade técnica e fluxo institucional.

As atualizações planejadas para a rede, focadas em escalabilidade e eficiência, tornaram o protocolo mais atraente para gestores de olho em prazo e governança.

Os ETFs à vista de ether registraram entradas recordes, inclusive mais de US$ 1 bilhão em um único dia, como aconteceu na última segunda-feira, 11. Esses números deixam claro que as instituições não estão fazendo testes, estão alocando de verdade. Isso significa que conseguem enxergar o ether como a espinha dorsal do mercado financeiro do futuro.

Os dados on-chain sustentam a tese. A quantidade de ether nas corretoras atingiu o menor patamar em 9 anos, criando uma escassez natural que, combinada ao alto volume fora do mercado primário, intensifica a pressão de alta quando a demanda aumenta.

Além disso, o staking na ethereum superou os US$ 150 bilhões pela primeira vez e a rede detém 58% de participação no mercado de ativos tokenizados.

Destaque ainda para empresas que vêm acumulando ETH em seus balanços, como SharpLink, BitMine, Bit Digital e BTCS Inc.

Tudo isso em conjunto ajudou na recuperação da cripto em 50% só em julho, trazendo o ether de volta ao radar.

Na onda desse movimento, já podemos ver também algumas altcoins ganhando terreno de forma consistente na última semana, como ADA (18%), LINK (22%), ENA (14%), AAVE (10%), ARB (24%) e SOL (10%), mesmo com a correção de quinta-feira, 14.

E não é só o varejo que está interessado em altcoins, os institucionais também mostram desejo de exposição cada vez maior a criptos alternativas. Prova disso é que, só na primeira metade de 2025, os reguladores nos EUA receberam mais de 30 solicitações de ETFs de altcoins, segundo o Cointelegraph Research. SOL, XRP, ADA, SUI, DOGE, AVAX e LTC estão nesta lista.

Narrativas superam o status de “histórias” para virar drivers de decisão de alocação.

Quando uma narrativa ganha consistência, seja por meio de fluxos, atualizações e maior clareza regulatória, ela altera tanto a disposição ao risco quanto a arquitetura da demanda.

No caso do ether, a combinação de upgrades e entradas institucionais criou uma narrativa de utilidade institucional, que deslocou capital e atenção.

Isso se reflete diretamente nas fases do ciclo de alta: o ether ganha força e mantém a trajetória vista em ciclos anteriores, pavimentando o caminho para uma altseason:

BTC → ETH → large/mid caps → outras caps (small e micro). Falei disso em uma coluna recente: leia aqui.

Neste momento, o ether avança e testa protagonismo sem que a altseason completa tenha, até o momento, engatado em maior escala.

O Altcoin Season Index aponta atualmente para 50/100. Isso significa que metade das criptos entre as top 50 do ranking performaram melhor que o bitcoin nos últimos 90 dias. Existe uma rotação evidente de capital.

No entanto, só é considerada altseason, ou temporada de altcoins, quando 75% ou mais superam o desempenho do bitcoin. Como isso vai se desenrolar daqui para a frente?

Com a entrada institucional canalizando bilhões para ETFs (ativos com maior liquidez e compliance), acredito que a tendência é termos uma altseason menos eufórica e mais setorial (narrativas como IA e RWA), com correções mais rasas, entre 20% e 30%, e rotações mais frequentes.

Também vemos um excesso de oferta (robustos desbloqueios anuais e avalanche de novos tokens) que dilui movimentos, não é maré que levanta todos os barcos.

Para quem está exposto a narrativas e sente a ansiedade pesar, não há problema em realizar parte dos lucros e reduzir risco.

Já para aqueles que estão mais confortáveis, faz sentido manter em hold os projetos de confiança, com uso real, caixa ou tração on-chain.

Nem todas as narrativas despertam interesse do mesmo jeito. Cada uma funciona de forma diferente com perfis variados de investidores, criando dinâmicas próprias de demanda e adoção.

A entrada de fundos e corporações no ether já passou do estágio de burburinho, agora é validação concreta. Quando tesourarias e ETFs como os da BlackRock acumulam ETH, elas criam uma base de demanda mais estável que a montanha-russa do varejo. O resultado prático é menos picos de volatilidade e mais confiança para alocar capital.

L2: escalabilidade e eficiência

Taxas altas e lentidão nos picos sempre foram um gargalo para o uso em massa da Ethereum. As soluções Layer 2 ou Camada 2, como Optimism, Arbitrum, zkSync e StarkNet, processam grande parte das transações fora da mainnet (rede principal: a ethereum nesse caso) e só publicam um resumo nela, permitindo muito mais transações por segundo e taxas que vão de frações de centavo a poucos centavos por operação. O dinheiro inteligente entende que escalabilidade é pré-requisito para o crescimento da adoção.

DeFi, ou finanças descentralizadas, são serviços financeiros (empréstimos, renda passiva) rodando direto em protocolos na blockchain. Projetos como Aave e Compound hoje já processam bilhões em empréstimos.

Esses protocolos dependem de oráculos (como o Chainlink ) para fornecer preços confiáveis do mundo real diretamente no blockchain.

Stablecoins, como o USDC, são moedas digitais com preço estável (geralmente atreladas ao dólar). Elas viraram meio de pagamento e reserva dentro do ecossistema. Para quem valida a rede ou fornece liquidez, isso gera receita real e também atrai investidores institucionais.

A combinação entre inteligência artificial e cripto abre caminhos novos: protocolos que vendem poder computacional descentralizado, redes que remuneram contribuições para treinar modelos e mercados que tokenizam dados para alimentar algoritmos. Isso atrai tanto players de venture capital quanto investidores institucionais de olho em tecnologias com potencial de impacto real.

Memecoins são altamente especulativas e atraem principalmente investidores de varejo em busca de ganho rápido. Essas moedas viralizam fácil nas redes, custam pouco por unidade e são inspiradas basicamente em entretenimento. Isso faz com que muita gente entre sem entender a mecânica e os riscos reais por trás do movimento.

Especular de verdade exige experiência, é preciso entender tokenomics, liquidez, concentração de baleias (grandes detentores), dinâmica das exchanges, além de ter regras de saída claras. Sem isso, o que começa como porta de entrada para novatos vira armadilha.

DePIN é quando serviços do mundo físico, como cobertura wireless ou armazenamento, são organizados e pagos via tokens. Dois exemplos populares: os protocolos Helium, que cria redes wireless incentivadas por tokens, e Filecoin, que paga por armazenamento descentralizado.

Quem contribui com infraestrutura, por exemplo, oferecendo espaço de armazenamento ou sinal, recebe recompensas em token. Assim, você combina utilidade prática (serviço real) com possibilidade de retorno financeiro.

No fim do dia, cada narrativa pede um tipo de leitura. As instituições estão em busca de governança, compliance e utilidade no longo prazo. Já o varejo costuma ir atrás de ganho rápido e narrativas mais descomplicadas, subestimando os perigos.

Eu diria que é obrigatório, especialmente nessa etapa do ciclo, duplicar a atenção e investir com inteligência. Gestão de risco, narrativas com fundamento e paciência continuam sendo as peças que fazem a diferença.

Na minha leitura, ainda há espaço para valorizações. O que vimos de uma semana para cá foi um sinal, não o final do filme.

Siga o Future of Money nas redes sociais: Instagram | X | YouTube | Telegram | Tik Tok