Na corrida pelas debêntures incentivadas, ainda há retorno para capturar, diz Sparta

Decisão do CMN para títulos incentivados imobiliários e do agronegócio fez disparadas cotas de fundos de debêntures que ainda contam com incentivo fiscal

Debêntures incentivadas: contração do spread é relevante, mas não acaba com o espaço dos títulos no mercado (Getty Images/Getty Images)

Repórter Exame IN

Publicado em 8 de fevereiro de 2024 às 17h14.

Última atualização em 8 de fevereiro de 2024 às 19h08.

As novas regras do Conselho Monetário Nacional (CMN) que fecharam o certo para títulos incentivados, somadas ao mês de janeiro tradicionalmente mais fraco para emissões primárias, deixaram o mercado secundário das debêntures incentivadas ainda mais disputado. Mesmo com a competição acirrada pelos papéis, ainda há retorno relevante a ser capturado, segundo a a Sparta, gestora de crédito com R$ 10 bilhões sob gestão.

Um levantamento do Banco ABC Brasil mostrou que as negociações de papéis incentivados chegaram a R$ 2,5 bilhões na última segunda-feira, o maior patamar em um ano, quatro vezes o volume normal para um dia. Como resultado, o preço dos títulos começou a subir e o prêmio dos títulos, a ficar menor.

A análise de uma amostra do mercado com papéis que pagam uma taxa em cima do CDI, selecionados pela casa, indica que a remuneração dos títulos ainda está em patamares atrativos – especialmente para nomes menos óbvios, fora do rating Triple A.

"Os spreads das debêntures incentivadas ainda são mais interessantes do que os equivalentes tributados, mas não são mais uma super vantagem como vimos ao longo do todo o ano passado", diz Ulisses Nehmi, CEO da Sparta.

Para exemplificar: no caso da debênture da Energisa, incentivada, com vencimento em abril de 2029, há um spread de 0,25% sobre o Tesouro Inflação IPCA. Apesar do retorno aparentemente pequeno, nas contas da gestora, ao fazer a conta do retorno líquido de IR, a situação ficaria 'no zero a zero' com um título não incentivado se a incentivada tivesse spread negativo em -0,43%. O ponto é que, há dez dias, esse retorno para o mesmo título estava em Tesouro Inflação IPCA+0,63%.

A gestora acredita em boas oportunidades nos ratings AA e A. "Se 2023 foi o ano de estar mais alocado nos ratings AAA por conta das distorções que ocorreram no mercado, no ano de 2024 temos mirado mais nos ratings AA e A, nos quais observamos mais oportunidades”, diz, em sua carta de janeiro.

Neste início de fevereiro, a distorção do mercado com a corrida pelos títulos impactou até mesmo as cotas dos fundos de crédito privado do setor. O Sparta Debêntures Incentivadas, com R$ 1 bilhão de patrimônio líquido, teve valorização de 1,3% em apenas quatro dias e teve de ser fechado para novas captações. A ideia é esperar a turbulência passar para que o investidor consiga ter uma perspectiva clara de rentabilidade.

Mesmo com as restrições para os títulos incentivados, a Sparta vê, para o ano, um cenário pujante para o mercado primário de crédito privado. Ao contrário de janeiro, um mês tradicionalmente mais fraco para o setor, fevereiro deve trazer R$ 10 bilhões em 15 novas ofertas.

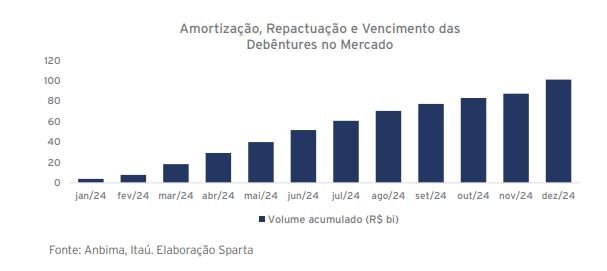

A razão para acreditar em um pipeline extenso para todo o ano vem principalmente da quantidade de vencimentos de títulos ao longo de 2024, como mostra o gráfico abaixo. Ao mesmo tempo, a liquidez segue saudável no mercado secundário, com cerca de R$ 50 bilhões negociados em janeiro.

Em 2024, uma coisa é certa: no meio de tantas mudanças, a diferença de uma gestão ativa sobre o segmento vai ficar cada vez mais clara ao longo do ano.

"Com as mudanças regulatórias recentes, uma perspectiva de pipeline robusta e vários fatores que têm afetado tanto a oferta quanto a demanda dos ativos de crédito, a capacidade dos gestores de crédito privado de agregar valor às estratégias será diferenciada pela sua habilidade em navegar por este ambiente complexo, explorando tanto a oferta ajustada quanto as novas condições de demanda", diz a casa.

:format(webp))