Na briga dos carros elétricos, Kinea prefere BYD a Tesla — e está de olho na Toyota

Relatório da gestora ressalta verticalização, capacidade de pesquisa e múltiplos atrativos para a escolha, mas afirma que concorrência vai ficar cada vez mais acirrada

BYD: empresa saiu de 0,6% do mercado para 4% em três anos (Alexandre Battibugli/Exame)

Repórter Exame IN

Publicado em 13 de julho de 2023 às 07h53.

A briga para ver quem vai dominar o mercado de carros elétricos é comparada pela Kinea Investimentos à disputa entre “correntes” do século XIX. Foi nessa época que Nikola Tesla e Thomas Edison defendiam, respectivamente, a adoção da corrente alternada e da direta como padrão para eletrificação nos Estados Unidos. No século XXI, com a mesma capacidade de ser um divisor de águas para o mundo todo, vem o dilema da eletrificação na mobilidade. Na corrida para ver quem -- ou melhor, qual empresa -- vai se tornar o padrão definitivo no setor automotivo, diferentes corporações colocaram o pé no acelerador para inovar. Em uma análise que compreende desde os nomes mais tradicionais no segmento até os novos entrantes, a escolha de uma das maiores gestoras independentes do Brasil é pela fabricante chinesa BYD.

A montadora anunciou passos importantes no Brasil recentemente. O lançamento de um dos veículos mais baratos da categoria (o BYD Dolphin, que custa pouco menos de R$ 150 mil) e o investimento na primeira fábrica do país a produzir carros elétricos são os principais marcos das últimas semanas. Mas a preferência da Kinea pelo papel tem pouco a ver com os movimentos recentes. No mais novo relatório da gestora sobre o setor, obtido com exclusividade pelo EXAME IN, a gestora aponta logo de cara como ponto positivo o fato de que a fabricante é uma empresa verticalizada para a produção de automóveis -- o que inclui as baterias.

Está nelas o principal diferencial competitivo do setor. E, hoje, a China responde por cerca de 77% do total da produção desse componente para carros elétricos, além de ter em seu território a maior empresa do setor, globalmente, a CATL, que concentra 37% do mercado global, como aponta o relatório. Como reflexo do investimento do governo chinês nessa indústria -- e do patamar conquistado até aqui -- o país também lidera a tecnologia de transformação de minerais para a indústria, processando 60% do lítio e cerca de 70% do cobalto usados globalmente.

A posição de destaque no setor deve ser desafiada, na visão da Kinea, por outras empresas especializadas no desenvolvimento de tecnologia de baterias, como a Toyota e a Panasonic. A gestora lembra, no relatório, que o processo de evolução desses componentes não passou por nenhuma revolução recentemente. "A densidade energética das baterias evoluiu a uma taxa de 6% ao ano desde 1990, mas nos trouxe a um nível aquém das nossas necessidades atuais. Basta perceber que a bateria de um iPhone, após 15 anos de desenvolvimento, ainda não consegue durar por um dia inteiro de uso contínuo", diz o documento.

As limitações das baterias de lítio, como o impacto ambiental e perda de capacidade, já fazem com que a indústria olhe para outros componentes como alternativas ao minério. Um exemplo está nas baterias de sódio, um processo de pesquisa no qual a BYD também está envolvida. Além dessa alternativa, também são estudadas as baterias de estado sólido de lítio, essas sim, campo de estudo da Toyota e Panasonic, juntas, além da CATL.

Esse é um fator que faz com que a gestora também fique de olhos atentos na Toyota ao longo dos próximos anos. Para além da pesquisa mais recente, é valorizado pela Kinea o fato de que a empresa preferiu investir primeiro em modelos híbridos com o Prius, -- o que passou uma sensação maior de cautela para a gestora em relação às demais grandes montadoras. "Agora, seria a Toyota capaz de trazer uma nova onda de inovação para essa indústria? Estamos analisando", diz o relatório. Por enquanto, a visão é de que não se trata de um movimento a ser concluído em curto prazo.

Nas estimativas da gestora, essa tecnologia só deve chegar ao mercado no fim da década -- e, por enquanto, há dúvidas sobre o quanto a montadora japonesa vai conseguir se apropriar dela, bem como de seu uso. Se será destinado a carros elétricos ou híbridos, usando primeiro como uma bateria auxiliar para um período de testes. Certo é que, quando a tecnologia para este novo tipo de abastecimento sair do papel, deve causar um impacto significativo no mercado. Isso porque essas novas baterias têm uma densidade energética maior e, consequentemente, mais autonomia. Em números: enquanto as baterias de íons de lítio conseguem percorrer de 500 a 600 quilômetros sem parar para abastecer, as sólidas devem percorrer de 700 a 800 quilômetros.

Enquanto a montadora japonesa ainda não traz nenhum avanço significativo nessa linha, e levando em consideração também os dados econômico-financeiros disponíveis até o momento, a preferência fica mesmo com a BYD. De 2019 a 2022, a empresa passou de 0,6% do mercado global para 4%. Considerando um horizonte de tempo ainda maior, de dez anos, a BYD saiu de vendas de 50 bilhões de dólares de Hong Kong (HKD) para mais de 450 bilhões em 2022.

Junto a todos esses fatores, a empresa é negociada a múltiplos interessantes, na visão da gestora. Hoje, a BYD é avaliada a um EV/Ebitda de cerca de dez vezes. "Consideramos razoável para uma empresa bastante rentável, que deve crescer 40% em receita nos próximos 12 meses", diz o relatório. Para comparação, a norte-americana Tesla tem um valuation bem mais elevado, de 44 vezes EV/Ebitda, para um crescimento de receita de 23%. Além de ser negociada a múltiplos maiores, a montadora de Elon Musk também tem anunciado recentemente campanhas de promoção dos veículos, o que, na visão da gestora, pode indicar uma posição competitiva desfavorável.

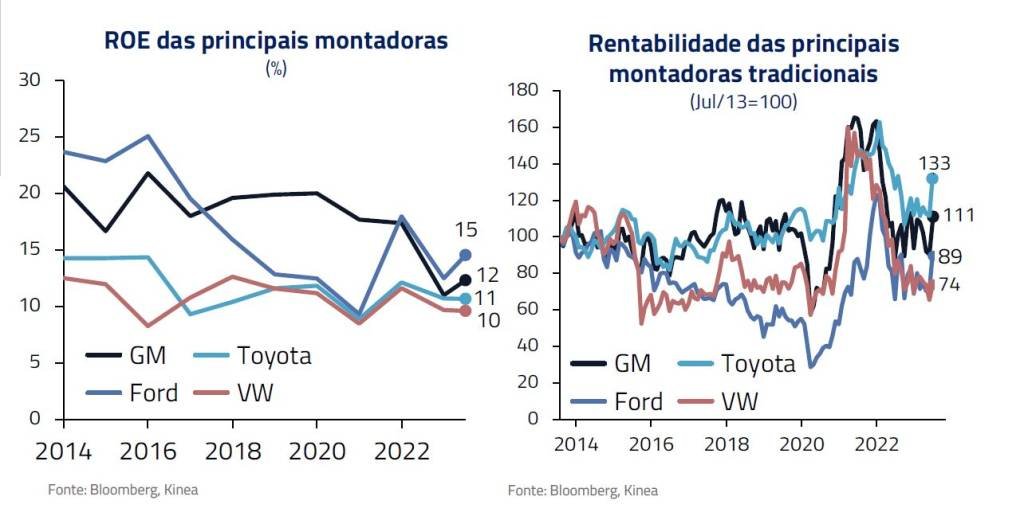

Comparando as duas montadoras à indústria automobilística em geral, a visão da Kinea é negativa. Tanto pela perda de participação de mercado para empresas como a Tesla e BYD quanto por custos mais elevados, resultado de manter a produção de motor a combustão e elétricos ao mesmo tempo. A gestora mostra como esses fatores, combinados, colaboraram para a redução dos retornos para acionistas ao longo do tempo.

-Todos esses pontos, na visão da gestora, devem ser acompanhados cada vez mais de perto ao longo dos próximos anos. “A batalha dos carros elétricos certamente passará por muito capítulos, mas também deve requerer toques de genialidade, criatividade e praticidade para definir o vencedor A tecnologia de baterias que hoje temos ainda depende de um processo químico arcaico, e vamos depender da engenhosidade humana para migrarmos para o próximo nível”, diz o relatório.

:format(webp))