Por que o mercado errou tanto nos últimos meses

Em setembro de 2016, o relatório Focus do BC trazia 5,36% como média das previsões para a inflação em 2017. No último Focus, o valor havia caído para 3,60%

Da Redação

Publicado em 27 de junho de 2017 às 12h26.

Última atualização em 26 de setembro de 2017 às 15h07.

Depois de um período sabático em que deixei de escrever minha coluna semanal na EXAME volto a este espaço procurando ainda fugir da terrível — e impossível — tarefa de ajudar o leitor a projetar o futuro de nosso difícil país nos próximos dois anos. As incertezas que rondam a sociedade brasileira são de tal ordem que, sem algumas informações sobre como vai evoluir a crise politica e institucional que vivemos, parece-me irresponsável traçar cenários alternativos. Nesse sentido creio que pouca falta fizeram minhas reflexões e palpites pois existem analistas mais afoitos para ocupar esse espaço na imprensa.

Volto hoje para comentar alguns fatos que escapam a esse cenário de incertezas e que, portanto, permitem uma reflexão do analista. Meu tema hoje é uma pergunta que precisa ser feita nesta metade do ano e que pode trazer alguma contribuição ao leitor: Por que os analistas de mercado têm errado tanto em suas previsões no espaço curto de 8 meses que se passaram após o inicio do processo de desinflação em outubro do ano passado no Brasil?.

Em setembro de 2016 o relatório Focus do Banco Central trazia como média das previsões para a inflação em 2017 o numero de 5,36%. No último Focus publicado o valor médio apresentado foi de 3,60% com alguns analistas cravando estimativas ainda mais baixas. O próprio Banco Central passou esta primeira metade do ano correndo atrás dos números realmente medidos da inflação ao consumidor.

Na minha opinião a principal causa desses erros está associada a uma nova metodologia de análise econômica que é hoje majoritária entre a nova geração de economistas. Trata-se de uma nova forma de entender o que se chama há muito tempo de expectativa racional dos agentes econômicos. Segundo essa forma de pensar, os agentes econômicos são capazes de intuir o cenário futuro em função de sua leitura da conjuntura econômica atual e de como está sendo conduzida a politica econômica do governo, com ênfase maior na política monetária perseguida pelo banco central de cada país.

Não são mais os dados correntes que fazem a cabeça dos mercados mas sim seu comportamento no futuro, em função das ações dos principais responsáveis pela execução da política econômica. Eu e a minha geração de economistas aqui no Brasil fomos treinados nesta metodologia, na qual a leitura do ciclo econômico que se vive é peça fundamental para a construção do futuro. É a partir dela que se julgam as ações dos agentes do governo na construção da política econômica

No soft mais moderno das expectativas econômicas racionais, o que realmente acontece na economia real em um dado momento do ciclo perde muito do seu caráter de protagonista e o futuro ainda incerto passa a ser o balizador principal das expectativas. Muito do erro citado acima na previsão da inflação no Brasil se deve a essa nova versão do racionalismo dos agente econômicos. Ao invés de dar o peso devido ao hiato do produto na quebra da inércia da inflação, foi a possibilidade de estarmos vivendo no Brasil o tal fenômeno da dominância fiscal — ainda muito pouco conhecido mesmo dos mais letrados nesta questão — que passou a dominar as previsões de muitos analistas.

Ora, mesmo em uma situação fiscal complicada como a nossa, é muita ingenuidade atribuir aos milhões de consumidores e empresários que formam o grosso do universo que toma decisões no dia a dia que, em uma situação de quase depressão, iriam pautar suas decisões a partir do medo de que já vivíamos uma situação de crise fiscal grave.

No final, prevaleceu uma leitura mais realista da economia por parte dos agentes econômicos e o peso da fragilidade da demanda agregada prevaleceu e provocou uma intensa e profunda desinflação tradicional.

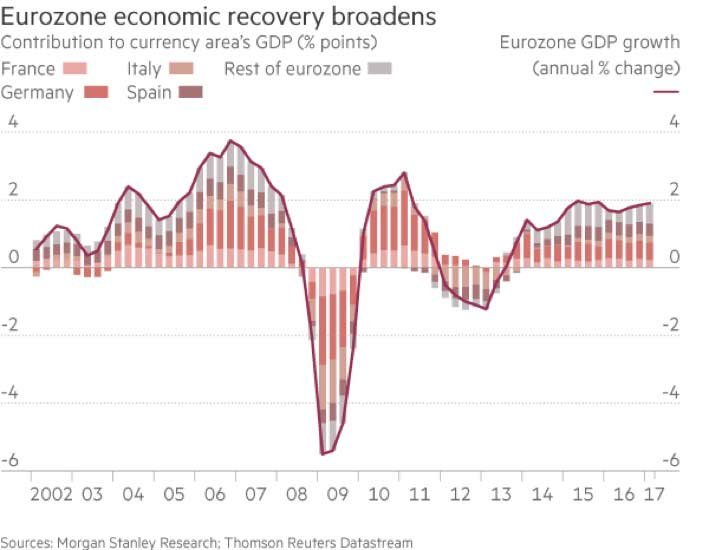

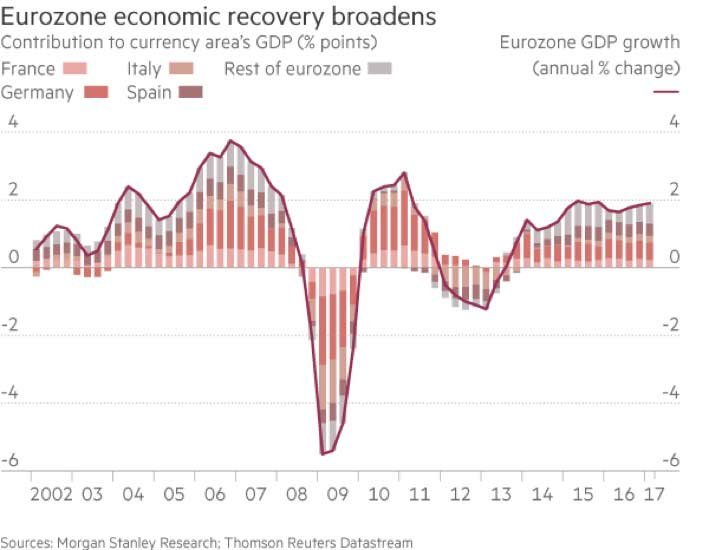

Anexo a esta coluna um gráfico que trata de mais um erro gravíssimo de análise que tomou conta de um grande numero de economistas — aqui e no exterior — em relação à política monetária ultra expansionista do BCE. Mas isto fica para um próximo encontro.

Depois de um período sabático em que deixei de escrever minha coluna semanal na EXAME volto a este espaço procurando ainda fugir da terrível — e impossível — tarefa de ajudar o leitor a projetar o futuro de nosso difícil país nos próximos dois anos. As incertezas que rondam a sociedade brasileira são de tal ordem que, sem algumas informações sobre como vai evoluir a crise politica e institucional que vivemos, parece-me irresponsável traçar cenários alternativos. Nesse sentido creio que pouca falta fizeram minhas reflexões e palpites pois existem analistas mais afoitos para ocupar esse espaço na imprensa.

Volto hoje para comentar alguns fatos que escapam a esse cenário de incertezas e que, portanto, permitem uma reflexão do analista. Meu tema hoje é uma pergunta que precisa ser feita nesta metade do ano e que pode trazer alguma contribuição ao leitor: Por que os analistas de mercado têm errado tanto em suas previsões no espaço curto de 8 meses que se passaram após o inicio do processo de desinflação em outubro do ano passado no Brasil?.

Em setembro de 2016 o relatório Focus do Banco Central trazia como média das previsões para a inflação em 2017 o numero de 5,36%. No último Focus publicado o valor médio apresentado foi de 3,60% com alguns analistas cravando estimativas ainda mais baixas. O próprio Banco Central passou esta primeira metade do ano correndo atrás dos números realmente medidos da inflação ao consumidor.

Na minha opinião a principal causa desses erros está associada a uma nova metodologia de análise econômica que é hoje majoritária entre a nova geração de economistas. Trata-se de uma nova forma de entender o que se chama há muito tempo de expectativa racional dos agentes econômicos. Segundo essa forma de pensar, os agentes econômicos são capazes de intuir o cenário futuro em função de sua leitura da conjuntura econômica atual e de como está sendo conduzida a politica econômica do governo, com ênfase maior na política monetária perseguida pelo banco central de cada país.

Não são mais os dados correntes que fazem a cabeça dos mercados mas sim seu comportamento no futuro, em função das ações dos principais responsáveis pela execução da política econômica. Eu e a minha geração de economistas aqui no Brasil fomos treinados nesta metodologia, na qual a leitura do ciclo econômico que se vive é peça fundamental para a construção do futuro. É a partir dela que se julgam as ações dos agentes do governo na construção da política econômica

No soft mais moderno das expectativas econômicas racionais, o que realmente acontece na economia real em um dado momento do ciclo perde muito do seu caráter de protagonista e o futuro ainda incerto passa a ser o balizador principal das expectativas. Muito do erro citado acima na previsão da inflação no Brasil se deve a essa nova versão do racionalismo dos agente econômicos. Ao invés de dar o peso devido ao hiato do produto na quebra da inércia da inflação, foi a possibilidade de estarmos vivendo no Brasil o tal fenômeno da dominância fiscal — ainda muito pouco conhecido mesmo dos mais letrados nesta questão — que passou a dominar as previsões de muitos analistas.

Ora, mesmo em uma situação fiscal complicada como a nossa, é muita ingenuidade atribuir aos milhões de consumidores e empresários que formam o grosso do universo que toma decisões no dia a dia que, em uma situação de quase depressão, iriam pautar suas decisões a partir do medo de que já vivíamos uma situação de crise fiscal grave.

No final, prevaleceu uma leitura mais realista da economia por parte dos agentes econômicos e o peso da fragilidade da demanda agregada prevaleceu e provocou uma intensa e profunda desinflação tradicional.

Anexo a esta coluna um gráfico que trata de mais um erro gravíssimo de análise que tomou conta de um grande numero de economistas — aqui e no exterior — em relação à política monetária ultra expansionista do BCE. Mas isto fica para um próximo encontro.