Desejo de controle

O ambiente atual é dos mais complexos. Mas o bom analista tem de adotar uma postura científica perante seus racionais de investimento

O momento requer cautela, disciplina e dilatação do horizonte temporal. A boa notícia: com a Selic a 14%, somos muito bem pagos para esperar (MirageC/Getty Images)

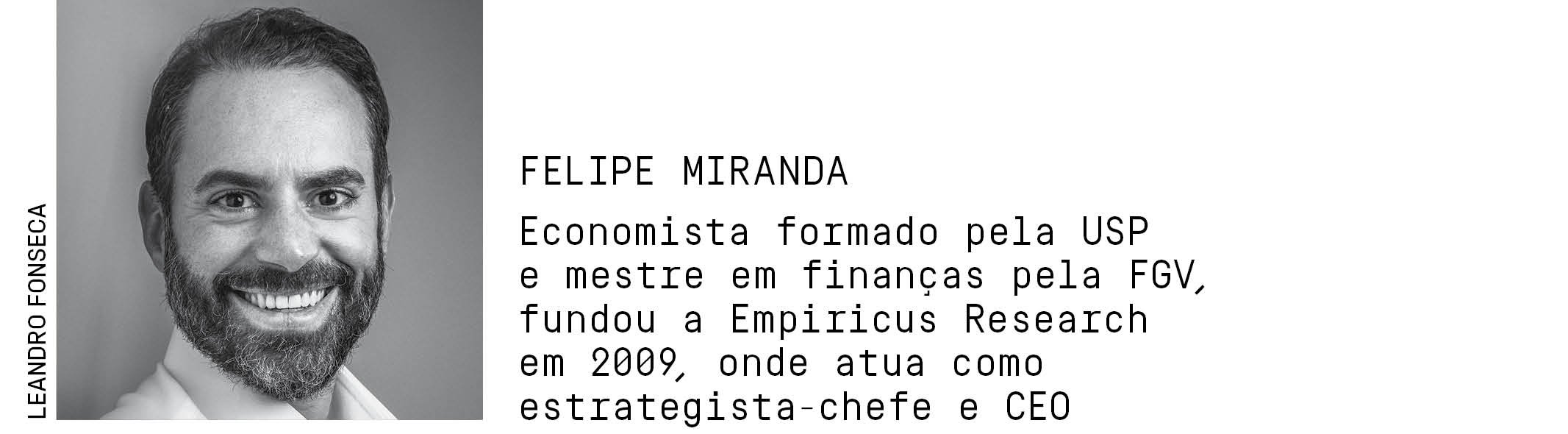

Felipe Miranda

Publicado em 22 de julho de 2022 às 05h00.

Última atualização em 9 de agosto de 2022 às 13h33.

Eu saía do estádio após aquele zero a zero do Corinthians contra o Boca Juniors quando fui interpelado por mais um integrante do bando de loucos: “Ô, Felipe, estou te seguindo lá, mas ando meio perdido sobre o que vai acontecer com meus investimentos”. Respondi com a sinceridade de sempre: “Mas isso é ótimo. Sinal de sanidade. Só os malucos sabem [na verdade, acham que sabem o que vai acontecer”. Noutro dia, num jantar com um grande empresário, ouvi: “Está muito difícil fazer previsão e antecipar o cenário”.

Nas arquibancadas da Arena Neoquímica ou no condomínio de luxo, estão todos perplexos diante da complexidade da conjuntura. Se é inflação ou recessão; PEC dos benefícios ou malefícios para as gerações futuras; guerra civil em novembro e/ou governo de centro em 2023. Toca Raul: “Dois problemas se misturam: a verdade do Universo e a prestação que vai vencer”.

Como antecipar o futuro? A pergunta parece errada porque não tem resposta. Não há como antecipar o futuro, pela simples razão de que ele não existe. Desculpe o palavrão, mas a realidade é não ergódica. Ela jamais poderá caber numa planilha de Excel que lhe permita penetrar o amanhã. Exercícios de adivinhação servem como terapia ocupacional e alimento à falsa impressão de que podemos caminhar em certa harmonia e sem surpresas avassaladoras, como se a trajetória ao longo do tempo fosse previsível e razoavelmente bem comportada. “A razão é uma grande emoção, é o desejo de controle”, resume Nietzsche. De maneira parecida, Confúcio alerta: “Sábios não fazem previsões”. Ou, nas palavras de Nassim Taleb, a proposta deveria ser: “Como viver num mundo que não entendemos?”.

O mundo é — e continuará sendo — ininteligível; e o futuro, incognoscível. O bom analista ou investidor não se dispõe a adivinhar o futuro, porque essa tarefa é impossível. Começamos cada ano investigando as projeções do Boletim Focus do Banco Central para os próximos 12 meses. Chegamos a dezembro e percebemos quão erradas foram aquelas estimativas. Surpreendentemente, vira o calendário e repetimos o mesmo procedimento! Refazer a mesma coisa esperando um resultado diferente é uma das definições de loucura.

O bom analista adota uma postura científica perante seus racionais de investimento. Ele formula teses a serem submetidas aos mais rigorosos testes de contra-argumentos e antíteses. Contempla distribuições de probabilidade à frente. Admite o risco de eventos de cauda nem sequer passíveis de serem listados ex-ante — os tais unknown unknowns de Donald Rumsfeld, aquilo que nem sabemos que não sabemos.

Em recente encontro virtual na Sohn Conference, o mitológico gestor Stanley Druckenmiller, com décadas de experiência em investimentos, admitiu que o ambiente atual é um dos mais complexos, talvez o mais complexo entre todos, já vividos para gerir recursos financeiros. A tal chance de uma “tempestade se avizinhando”, nas palavras do CEO do JPMorgan, que, aliás, acaba de soltar resultados trimestrais ruins e suspender seu programa de recompra, uma atitude em prol da preservação de capital em meio à crise.

As últimas semanas trouxeram indicadores contundentes de que a inflação continua alta no mundo, ainda sem ter chegado a seu pico. O renomado economista Larry Summers tem recorrido a dados históricos para um alerta importante: todas as vezes que a inflação americana superou 4,5%, como agora, e o mercado de trabalho estava apertado, houve uma recessão subsequente. A essa altura, as dúvidas não são mais tanto se poderemos evitar uma maior desaceleração da economia americana, mas, sim, qual a extensão e a profundidade desse movimento.

Até agora, praticamente toda a queda no mercado acionário americano se deveu ao que chamamos de de-rating. Ou seja, a uma queda dos múltiplos considerados justos para o S&P 500. As relações preço sobre lucro convergiram para algo muito próximo à média histórica, ainda com ligeiro prêmio. Essa é a primeira fase típica do bear market (mercado em tendência de baixa). Outra forma de ver é observar como a queda do preço dos títulos de dez anos nos Estados Unidos está bastante alinhada àquela do S&P 500. É como se, diante de maiores taxas de juro de mercado, as pessoas pagassem menos para o mesmo lucro. Ninguém quer esperar muito tempo, já que a renda fixa oferece agora um retorno maior. Os múltiplos precisam cair. Esse é o de-rating.

No entanto, tradicionalmente, há uma segunda fase do bear market, em que as estimativas de lucros (e os lucros propriamente ditos) caem também. Ao longo dos últimos 60 anos, os lucros por ação da bolsa americana caem pelo menos 20% em períodos de recessão. Hoje, o consenso de Wall Street ainda aponta crescimento dos lucros corporativos em 2023, o que parece excessivamente otimista. No mínimo, existe aqui alguma complacência com os riscos e a distribuição de probabilidades associada.

O momento requer cautela, paciência, disciplina e dilatação do horizonte temporal do investidor. Há boas notícias, contudo: com a taxa Selic indo para cerca de 14%, somos muito bem pagos para esperar. Os juros reais acima de 6% aguentam bastante desaforo.

:format(webp))